Contents

税制改正大綱とは?

各省庁から要望のあった翌年度以降の税制改正内容について、政権与党の税制調査会が中心となりとりまとめた基本方針です。

毎年12月中旬に翌年度の税制改正大綱が発表→12月下旬に閣議決定→翌年1月以降の通常国会で審議 という流れとなっています。

参考:税制改正のプロセスについて教えてください。(財務省)

ここでは、12月14日に発表された令和6年度税制改正大綱のうち、所得税・相続税・贈与税といった個人に関係のある部分をまとめていきます。

※本ブログ記事は令和5年12月14日現在の情報を取りまとめたものであり、実際の税制改正においては本記事と異なる改正内容となる場合があります。あくまでも参考情報としてご確認下さい。

直近の税制改正大綱の内容

ここ数年の税制改正のテーマと主な改正内容は下記のとおりです。

〇令和5年度税制改正大綱(令和4年12月閣議決定)

- 家計資産を貯蓄から投資へ(NISAの抜本的拡充・恒久化)

- きわめて高い水準の所得に対する所得税増税(所得3億3000万円超の高所得者に対する課税強化)

- 資産移転時期の選択により中立的な税制(相続税における暦年贈与加算期間を7年に延長、相続時精算課税制度の基礎控除適用など)

〇令和4年度税制改正大綱(令和3年12月閣議決定)

- 住宅ローン金利との逆ザヤ解消・カーボンニュートラルの実現(住宅ローン控除の控除率を0.7%に引き下げとともに、住宅の省エネ性能による控除限度額の差別化)

- 格差固定化の防止等(住宅取得資金贈与特例の見直し・延長)

- 景気回復に向けた措置(固定資産税の負担調整)

〇令和3年度税制改正大綱(令和2年12月閣議決定)

- ポストコロナに向けた措置・家計の暮らしと民需の下支え(住宅ローン控除の適用延長・住宅取得資金贈与特例の延長・固定資産税評価替えへの対応等)

- 格差固定化の防止等(教育資金、結婚子育て資金の贈与特例の見直し)

令和6年度税制改正大綱のテーマは?

- デフレ脱却・構造的な賃上げの実現と可処分所得の増加(定額減税)

- 経済的理由で子どもを産み育てることをあきらめない社会の実現(少子化対策・子育て支援策)

の2つが、個人に関する税制改正の大きなテーマとなっています。

所得税・住民税の定額減税

<内容>

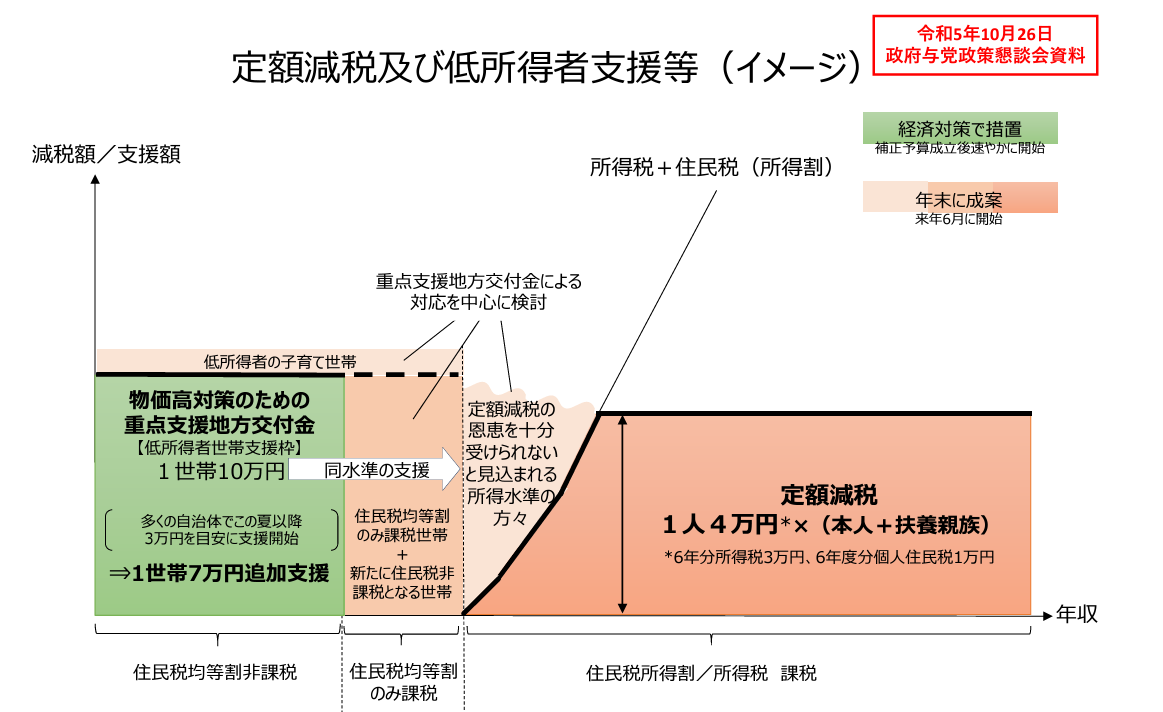

本人と同一生計配偶者・扶養親族の人数に応じて、

〇令和6年分の所得税からひとりあたり3万円

〇令和6年度分の住民税からひとりあたり1万円

を令和6年6月以降において減税する定額減税が実施されます。ただし所得制限として、所得税分については令和6年分の所得税における合計所得金額1,805万円超(給与収入のみの場合、年収2,000万円超)の方は定額減税の対象外、住民税分については令和6年度分の住民税における合計所得金額1,805万円超(給与収入のみの場合、年収2,000万円超)の方は定額減税の対象外となります。

所得税の定額減税は令和6年の所得で所得制限あり

住民税の定額減税は令和6年度(=令和5年)の所得で所得制限あり

と判定する所得が1年ズレていることに注意が必要です。

また

①住民税非課税世帯については定額減税の代わりとして1世帯あたり7万円の給付を行う(既に実施されている3万円給付と合わせて計10万円の給付)

②住民税均等割のみ課税されている世帯や、定額減税の開始時期に新たに住民税非課税世帯となった世帯についても、住民税非課税世帯に合わせた水準(計10万円)を目安に給付を行う

③上記の①②に該当する低所得の子育て世帯については、18歳以下の子ども1人あたり5万円の上乗せ給付を行う

④年税額が定額減税の金額に満たない方に対しては、自治体を通して適切な給付が行われるように今後議論を行う

という形で、給付と減税をセットにした内容になっています。

<解説>

給付と減税をセットにして考える必要があるため、制度としてかなり複雑です。

税制においては1人あたり所得税3万円・住民税1万円を具体的にどのように減税するのかについて注目されていましたが、給与所得者であれば令和6年6月以降に給与から控除される源泉所得税を減額する形になるようです。また住民税は通常令和6年6月から令和7年5月にかけて年間税額を12等分で徴収しますが、事務負担も考慮し令和6年6月の住民税の特別徴収は行わず、定額減税を考慮済みの住民税額を令和6年7月より徴収する形になります。

毎月の給料から引かれる税金が減額されることで、手取りの増額という形で令和6年6月以降に減税の効果が表れます。

住民税は市区町村が計算してくれるのでよいのですが、所得税3万円(扶養親族がいればその人数分も上乗せ)となると、6月の給与に対する税額では控除できない方のほうが多いものと考えられます。そうなると不足額を7月、8月……と順次減税していくことになりますが、企業の給与計算担当者は従業員ひとりひとりの減税額を管理し、毎月あといくら減税すればいいのか確認する作業が発生します。

給与計算ソフトなどを使っていればバージョンアップにより対応できるかもしれませんが、手計算やExcelで管理している企業はかなり大変なことになりそうです……。さらに途中で退職・転職した場合の対応も想定しておく必要があります。

企業や自治体の事務コストを考えると、もうちょっとうまいやり方がないのかと思ってしまいますが……

また給与所得のない個人事業者は予定納税(7月・11月)や確定申告(翌年3月)で定額減税の効果が反映されることになりますが、遅い方であれば定額減税が反映されるのは令和7年の3月となります。なお予定納税で減税されるのは本人分のみになり、扶養するご家族の分を反映させたい場合は「予定納税の減額承認申請」という手続きが必要になります。

所得制限も設けられることになりましたが、たまたま令和5年・令和6年の所得が高くなってしまった方の救済措置はないのでしょうか……。大綱を見る限りまったく考えられていないようです。

合計所得金額とは譲渡所得の特別控除を引く前の金額になるため、不動産の売却などがあり一時的に所得が高くなってしまった方などが所得制限に引っかかってしまう可能性があります。

また退職金の受給がある場合、所得税においては退職所得は合計所得金額の判定に含まれますが、住民税の合計所得金額の判定には原則含まれません。このように所得税と住民税の判定が異なるため、どちらか一方では定額減税が受けられるものの他方は受けられない、といったケースも考えられます。

このように、実務上かなりやっかいだな、というのが正直な感想です。

住宅ローン控除 子育て世帯等の借入上限拡充

<改正内容>

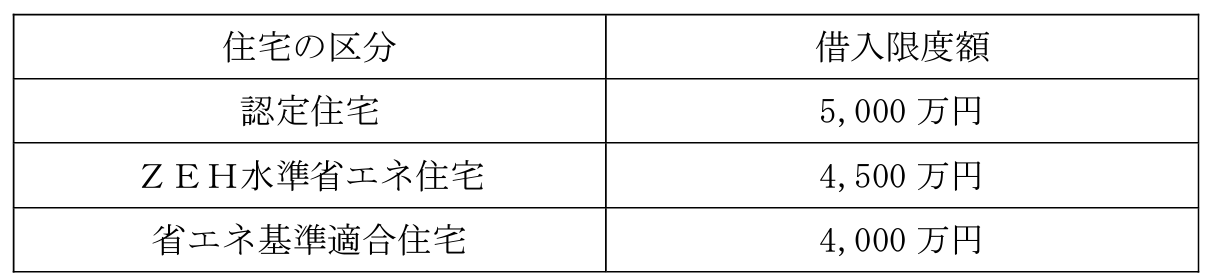

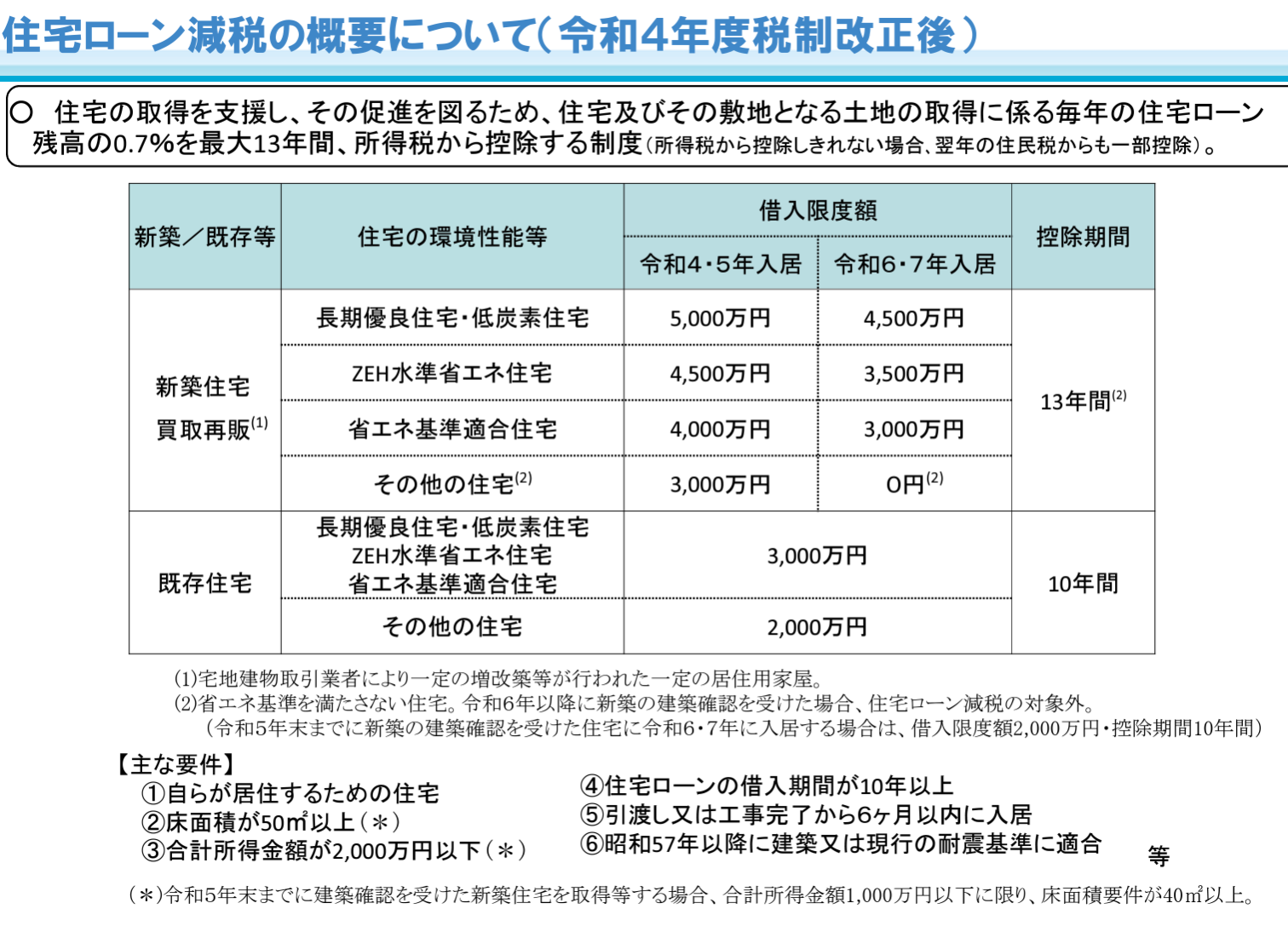

現行の住宅ローン控除(住宅借入金等特別控除)では、住宅ローンの年末残高×0.7%を控除することになっていますが、住宅の省エネ性能等に応じて計算対象となる住宅ローンの上限額が決められています。例えば長期優良住宅では住宅ローンの残額が5,000万円を超える場合であっても、控除額は5,000万円×0.7%が上限になります。

令和6年以降入居の場合についてこの住宅ローンの上限を引き下げることとなっていましたが、子育て世帯及び若者夫婦世帯が令和6年に入居する場合、新築等の認定住宅においては500万円、ZEH水準省エネ住宅・省エネ基準適合住宅においては1,000万円を引き上げることで、令和5年入居分と同額に据え置かれることになりました。

また子育て世帯については新築住宅の床面積要件について合計所得金額1,000万円以下の者に限り、床面積要件が40㎡(通常50㎡以上)に緩和されます。

<定義>

子育て世帯及び若者夫婦世帯とは、

①本人が40歳未満で配偶者のいる方

②本人が40歳以上で40歳未満の配偶者のいる方

③年齢19歳未満の扶養親族を有する方

となります。

<解説>

住宅ローン控除は令和5年入居分よりかなり複雑になったほか、控除額も年末残高×1%から0.7%に引き下げられています。

改正前の情報が下記となりますが

国土交通省資料より

上記のうち、令和6年入居について子育て世帯等であれば令和4年・5年入居の限度額で据え置きとなります。

また所得要件はありますが床面積が50㎡に満たない物件でも、40㎡以上あれば適用できることとなりました。不動産価格が上昇している中で、駅近のマンションが子育て世帯に人気であることを考慮した改正となります。

子育て世帯等に対する住宅リフォーム税制

<改正内容>

子育て世帯及び若者夫婦世帯が令和6年4月1日~令和6年12月31日までの間に一定の子育て対応改修工事を行った場合において、標準的な工事費用相当額(250万円限度)×10%を所得税から税額控除することができます。ただし合計所得金額が2,000万円を超える場合には適用できません。

<解説>

一定の子育て対応改修工事とは、

①住宅内における子どもの事故を防止するための工事

②対面式キッチンへの交換工事

③開口部の防犯性を高める工事

④収納設備を増設する工事

⑤開口部・界壁・床の防音性を高める工事

⑥間取り変更工事(一定のものに限る)

となっており、その他一定の要件を満たす必要があります。

住宅取得資金贈与の贈与税非課税措置延長

<解説>

父母や祖父母などからマイホーム取得資金の贈与を受けた際に、省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円まで贈与税を非課税とする特例がありましたが、期限が令和5年12月31日までとされていました。この措置が3年間延長となります。

特例の内容自体は変わっていません。もともと控除額や内容の細かい変更はありましたが、ずっと延長されてきた制度なので、予想できた改正となります。

住宅取得資金贈与とともに相続時精算課税を選択する場合の特例措置延長

<解説>

贈与税の計算方法は「暦年課税制度」と「相続時精算課税制度」の2種類あり、このうち「相続時精算課税制度」を適用するためには、通常贈与する人(親や祖父母)の年齢が60歳以上である必要がありますが、住宅取得資金の贈与と合わせて相続時精算課税制度を選択する場合は60歳未満でも適用を可能とする特例がありました。この期限が令和5年12月31日までとされていましたが、3年間の延長となります。

こちらもずっと延長されてきた制度なので、予想できた改正となります。

なお、令和6年より相続時精算課税制度は使い勝手の良いものになりますので、今後はよりこの制度を使う方が増えるものと予想されます。

その他の改正(個人向けで主なもの)

- 特定住宅地造成事業のために土地等を譲渡した場合の1,500万円特別控除を3年延長

- 特定の居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例を2年延長

- 居住用財産の買換え等の場合の譲渡損失の繰越控除等を2年延長

- 特定居住用財産の譲渡損失の繰越控除等を2年延長

- 既存住宅の耐震改修をした場合の特別控除を2年延長

- 既存住宅に係る特定の改修工事をした場合の特別控除について、所得要件を2000万円以下に引き下げたうえで2年延長

- 認定住宅等の新築等をした場合の特別控除について、所得要件を2000万円以下に引き下げたうえで2年延長

令和7年度税制改正までの検討事項

高校生に対する扶養控除の縮小

<検討事項>

高校生(16~18歳)の扶養親族がいる場合の扶養控除の額が、所得税38万円→25万円に、住民税33万円→12万円に縮小が検討されています。(令和8年分以降の所得税・令和9年度分以降の住民税において見直し予定)

<解説>

これだけをみると単なる増税となりますが、この前段階として2023年6月13日に「こども未来戦略方針」が閣議決定され、児童手当の拡充が決定されています。

現状、児童手当の金額は

〇3歳未満→月15,000円

〇3歳~小学校修了前→月10,000円(第3子以降は月15,000円)

〇中学生→月10,000円

となっており、一定の所得を超える場合は減額(中学生まで月5,000円)または支給停止(年齢にかかわらず支給ゼロ)となっていました。

これが令和6年10月分より、

①高校生まで支給期間を延長(月10,000円)

②多子世帯への増額(高校生まで第3子以降は月30,000円)

③所得制限の撤廃(減額や支給停止措置の全撤廃)

④第3子の数え方の変更(※検討中)

といった拡充が予定されています。

高校生であれば最低でも年12万円の児童手当がもらえることになり、この調整として扶養控除を減額するという流れになっています。

なお扶養控除はいわゆる「所得控除」に該当するため、【所得控除が減った金額×税率】が実質的な増税分になり、所得税は5%~45%の累進税率、住民税は一律10%となっているため、低所得者であれば所得控除縮小による増税額も小さく、高所得者であれば増税額が大きいことになります。

ただ所得税が最高税率であっても増税額は8万円程度(所得税:所得控除減13万円×45%+住民税:所得控除減21万円×10%)となるので、児童手当が年12万円もらえることを考えれば、最高税率の高所得者であっても現状より手取りが減少することはありません。

なお子どもに対する扶養控除の改正は平成22年度改正でも行われており、児童手当の制度ができたことにより15歳までの扶養控除はゼロに、高校授業料無償化の制度ができたことにより高校生の扶養控除は63万円から38万円に減額されています。

改正の内容自体はちょっと微妙…かなと思いますが、児童手当拡充とセットと考えれば低所得者ほど恩恵が大きいということになります。高所得者に対して児童手当自体を所得制限してしまうよりも、所得控除の調整という形でトータルで調整する方法なので、まあ理解できる改正といえるかな、と思います。

なおこの改正が行われると、扶養控除の額は

①0歳~15歳:所得税・住民税0円(住民税における非課税基準の扶養人数にはカウントする)

②16歳~18歳:所得税25万円・住民税12万円

③19歳~22歳:所得税63万円・住民税45万円

④23歳~69歳:所得税38万円・住民税33万円

⑤70歳以上:所得税48万円・住民税38万円

⑥同居老親等:所得税58万円・住民税45万円

の6区分となります。どんどん区分が増えていきますね……

ひとり親控除の所得要件緩和・控除額引き上げ

<検討事項>

現状合計所得金額500万円以下が要件とされているひとり親控除の適用について、合計所得金額1,000万円以下への引き上げが検討されています。

また所得控除の金額について、所得税については現行35万円→38万円に、住民税については現行30万円→33万円への引き上げが検討されています。(扶養控除の見直しと同様に、令和8年分以降の所得税・令和9年度分以降の住民税において見直し)

子どもがいる場合の生命保険料控除の拡充

<検討事項>

23歳未満の親族親族がいる場合の生命保険料控除(一般)の限度額について、所得税:40,000円→60,000円の拡充が検討されています。ただし生命保険料控除全体の控除上限は所得税は最大120,000円から変更ありません。

また、一時払生命保険についてはこの適用対象から除外されます。

※今回の税制改正大綱では触れられていませんでしたが、事前の報道などから住民税についても生命保険料控除(一般)の限度額を最大28,000円→40,000円とする方向で検討されているものと思われます。

<解説>

現状、生命保険料控除は

①一般生命保険料控除→所得税:最大40,000円・住民税:最大28,000円

②介護医療保険料控除→所得税:最大40,000円・住民税:最大28,000円

③個人年金保険料控除→所得税:最大40,000円・住民税:最大28,000円

となっており、3つの合計で所得税は最大120,000円、住民税は最大70,000円の所得控除を受けることができます。

※一般生命保険料と個人年金保険料については、平成23年以前契約の旧制度(所得税:最大50,000円・住民税:最大35,000円)と選択、または新旧制度の併用計算をすることが可能です。

こちらも子育て世帯向けの改正で、所得控除の拡充となるため高所得者ほど有利な改正となります。一般生命保険料とは、死亡保障や学資保険などの保険料が対象になります。

ただ所得控除が若干増えるだけであり、所得税が最高税率であっても減税額は年10,000円程度(所得税:所得控除増20,000円×45%+住民税:所得控除増12,000円×10%)です。

ただでさえ複雑な生命保険料控除を子どもの有無で条件分けしてしまうとなると、計算がさらに複雑になることになります。特に心配なのは年末調整です。控除額を正しく計算し、年末調整の申告書に記載できる会社員が日本にどの程度いるのでしょうか……

子育て世帯にとって、親が亡くなった際の生活費や教育費負担を考えると大きな保障額が必要なのは言うまでもありません。また、学資保険など高い保険料を支払っている家庭は少なくないと思いますが、「保険料控除が拡充されたから保険に加入する」というものでもないでしょう。そもそも生命保険に加入する余裕のない家庭も多いです。

恩恵が少ない割に実務上の負担が大きい、税制を複雑にするだけの改正になってしまっているように感じます。

まとめ

今回の税制改正大綱の大きなトピックは定額減税。かなり複雑で簡単に理解できない内容になっています。「減税の効果をいちはやく国民に届ける」のはいいのですが、実務上かなりの混乱が予想されますので、税理士や社労士、企業の給与計算担当者は来年6月以降かなり忙しくなりそうです……。

また子育て支援策も盛り込まれましたが、かなり細かい改正であり、少子化が改善されると期待できるような大きな改正はありませんでした。住宅税制や生命保険料控除の改正など「そもそもお金のある人、使える人」だけが恩恵を受ける改正が多く、「異次元の少子化対策」を掲げるのであれば小手先の改正ではなく抜本的な改革が必要なのでは、と感じます。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。