「世帯分離をすると介護費用が安くなる」「健康保険料に影響する」といった話を聞いたことはないでしょうか?

たしかに世帯分離をすることで、様々なメリットがある可能性はありますが、かえってデメリットがあったり、そもそも法律上の世帯分離の要件を満たしていないのにも関わらず不適切な世帯分離してしまったりするケースもあるようです。

そこでこの記事では、世帯分離の定義と各種制度への影響を見ていきたいと思います。

Contents

世帯分離とは?

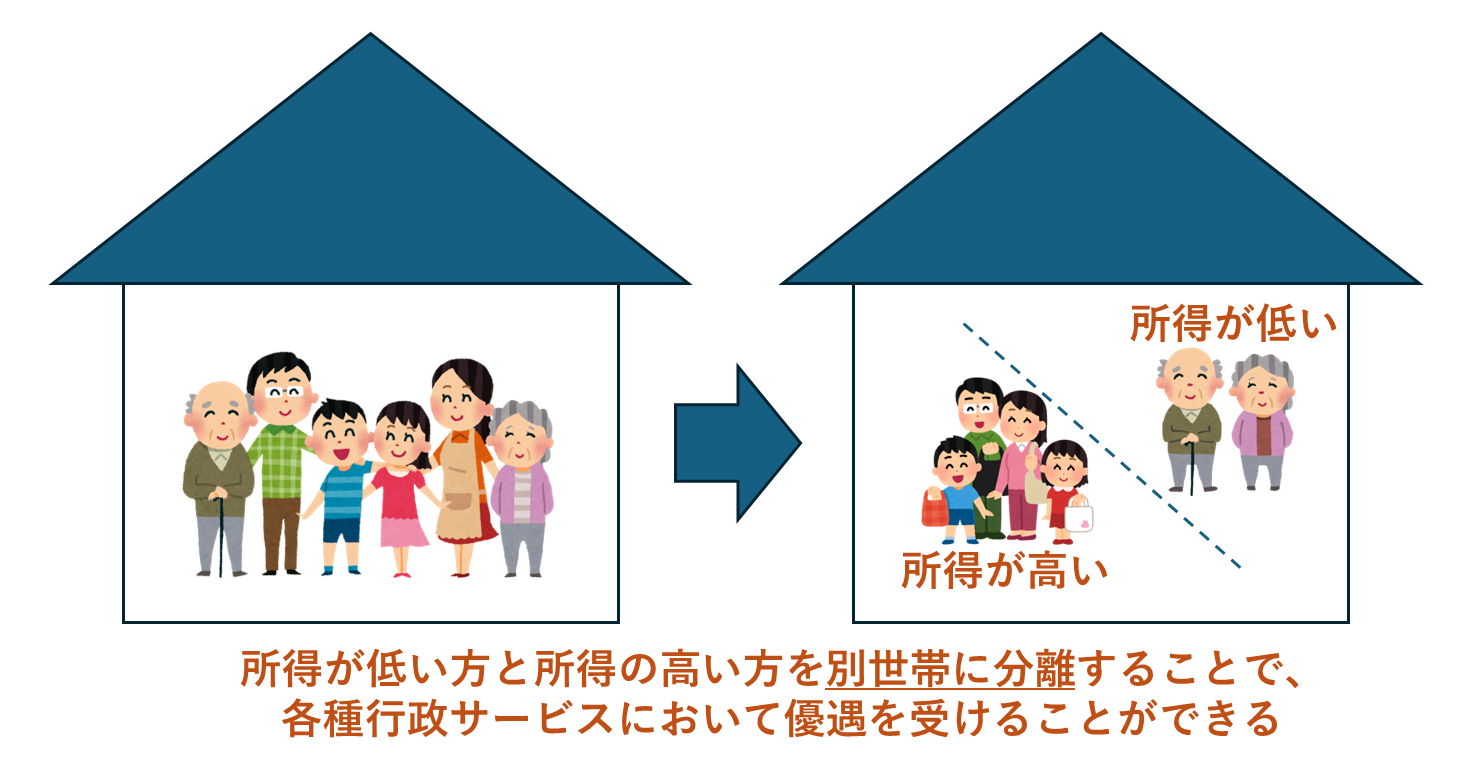

世帯分離とは、一般的に同じ世帯の方のうち所得が低い方(基本的には高齢者の方)を別世帯として分離することで、「所得が低い世帯」として行政サービスにおいて優遇を受けたり、費用負担を抑える手法として説明されています。

住民票とは住民基本台帳法に基づいて市町村が備えるもので、個人を単位とする住民票を世帯ごとに編成し、住民基本台帳(=住民票)を作成するものとされており、各種行政サービスについては基本的に住民票上の世帯に基づいて取り扱われることになります。

つまり、世帯分離とは住民票を分けること、ということになります。

住民基本台帳法において「市町村長は、常に、住民基本台帳を整備し、住民に関する正確な記録が行われるように努めるとともに、住民に関する記録の管理が適正に行われるように必要な措置を講ずるよう努めなければならない」と、市町村は住民基本台帳法に基づいて住民票を編成する義務を定めています。

一方で「住民は、常に、住民としての地位の変更に関する届出を正確に行うように努めなければならず、虚偽の届出その他住民基本台帳の正確性を阻害するような行為をしてはならない」と、正確な届出を行う必要性が明示されています。

「介護費用などの負担を減らす目的で世帯分離したいから住民票を分ける」という話ではありません。

あくまでも法律上の定義に照らせば世帯は別であるから、「住民票も実態に合わせて別世帯にする」ことが世帯分離です。

世帯ってなに??

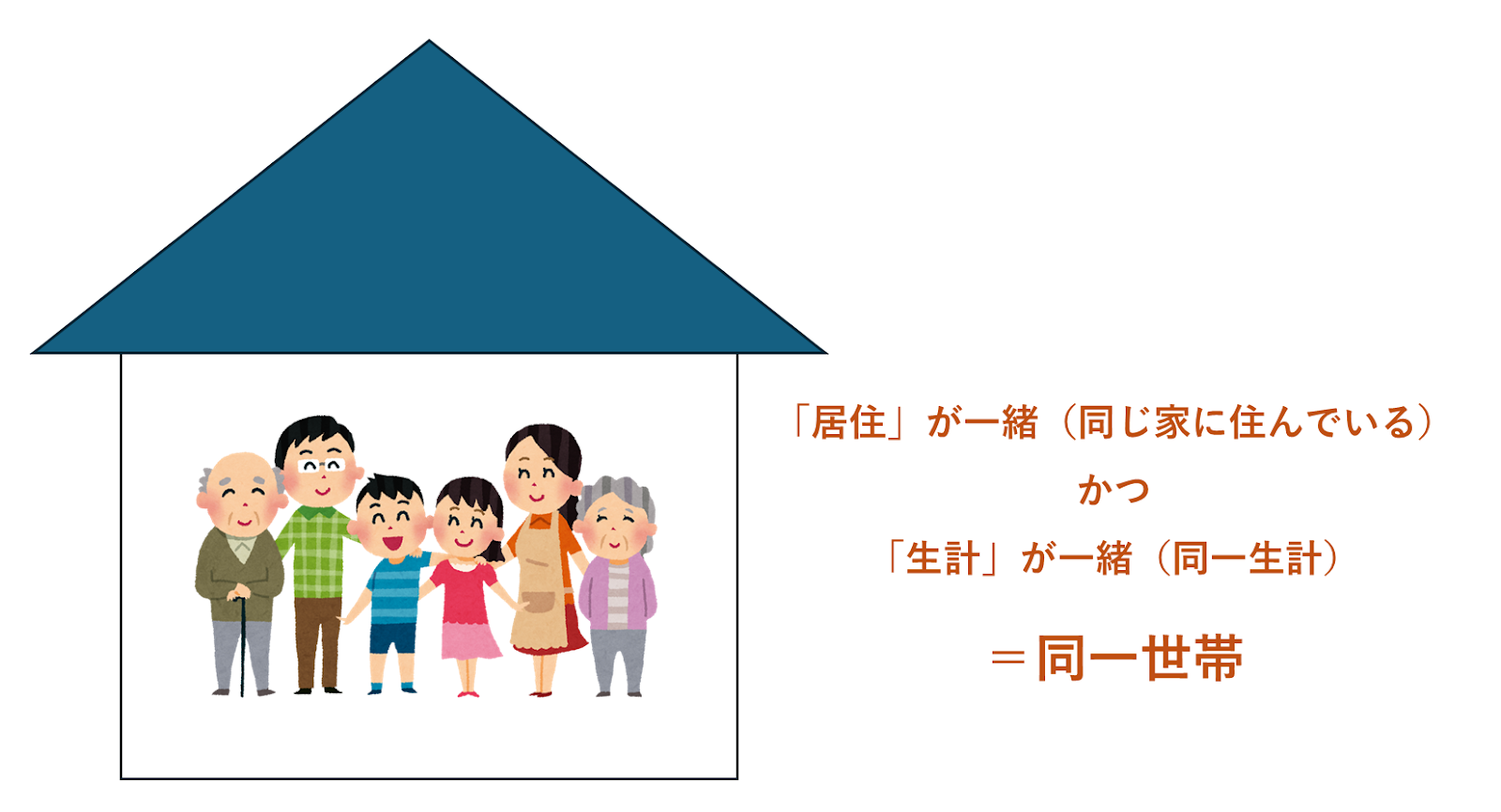

住民基本台帳法において「世帯とは、居住と生計をともにする社会生活上の単位である」と定義されています。

居住および生計が同じであれば同じ世帯(同一世帯)ということです。

「居住が同じ」というのは、基本的には一つ屋根の下で暮らしているということをイメージすればよいでしょう。生活の本拠(住所)が同じということを意味しますが、一人につき生活の本拠地は一か所ということになっており、一人の人に対して複数の居住地があることはありません。

一方で「生計が同じ(同一生計)」とは、生活費を同じ財布から出しているというイメージです。同居していれば基本的には同一生計ということになりますが、二世帯住宅などで明らかに別の生計になっている場合は、同居していても別生計ということになります。

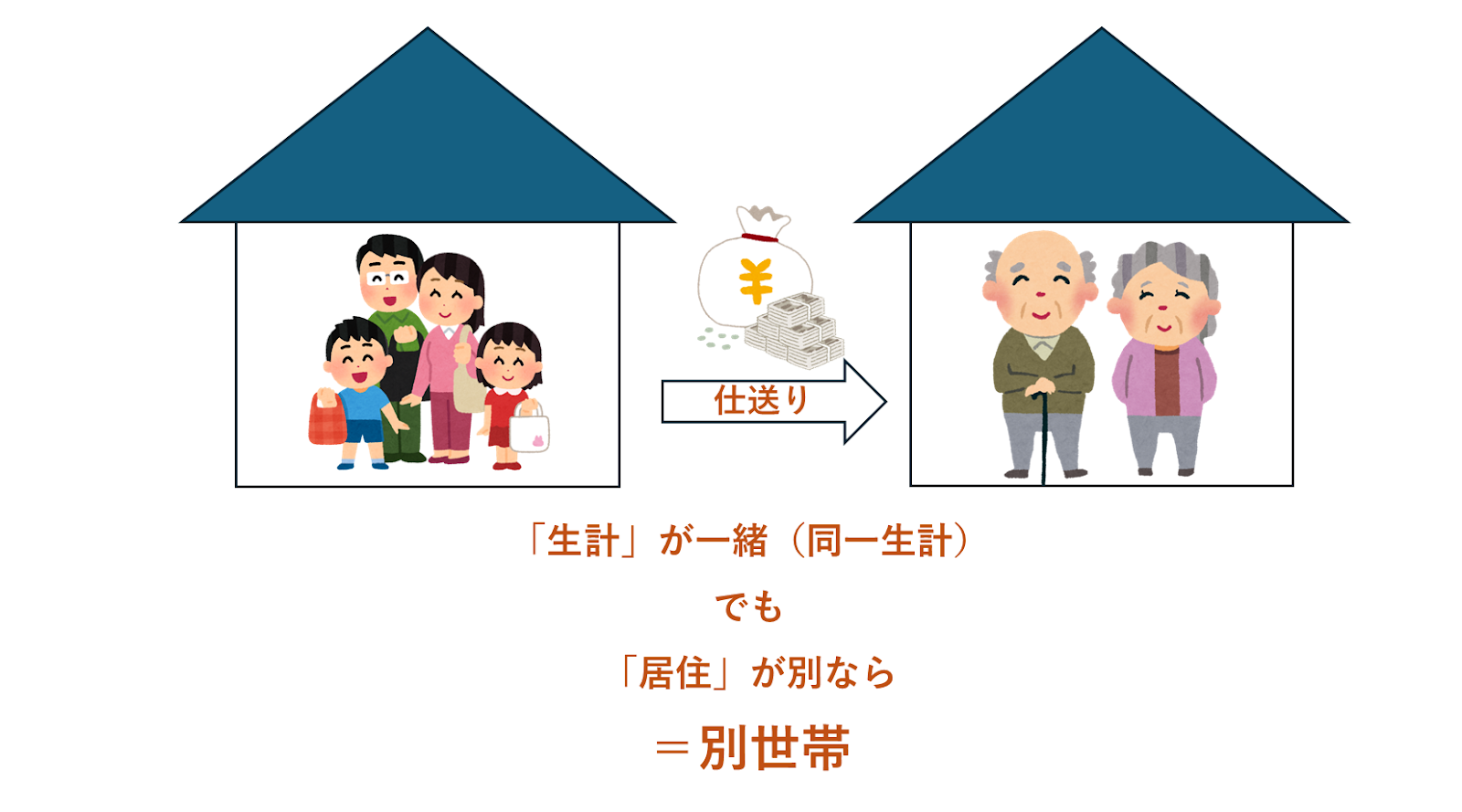

逆に同居していなくても、仕送りなどで継続的に生活費を負担している等の常況にあれば、同一生計と認められる場合もあります。

なお、別の家で暮らしている、介護施設に入所しているなど、生活の本拠地が別の場所になっている場合は住居が別になるので別世帯ということになります。住所が変更になったということで住民票も介護施設に移すのが一般的です。

介護施設で暮らすことになった家族の住民票を移すことを「世帯分離」と解説している記事も見受けられますが、これはそもそも住民票を移すのが当然の話なので、いわゆる世帯分離ではありません。

※介護保険の制度で住所地特例というものがあり、もともとの住所地とは違う他の市町村の介護施設に入所した場合に元の市町村の介護保険を使う制度がありますが、これはあくまでも「住民票上は介護施設の住所だが、介護保険上は元の住所として扱う」制度です。

単身赴任などの場合も、1年以上に渡り生活の本拠が他の場所に移る場合は住民票は移すことが原則となります。ただし週末は家族の住んでいる家に戻る場合など、生活の拠点が元の住居と考えられる場合は住民票を移す必要はありませんので、同一世帯ということになります。

一方で、入院など一時的に別の場所で暮らしているだけの場合は住居が移動したわけではありませんので、退院したら戻ってくるであろう本来の住居をもとに同一世帯かどうかを考えます。

生計が別とは?

前述のとおり、世帯分離をするには「居住が一緒でも生計が別である」ということが要件になってきます。

「生計が同一(または別)」ということに関する具体的な判断基準(生活費を〇円以上負担していれば同一生計、など」は法律で定められているわけではありません。非常に曖昧な話だということです。

ただし、同居している場合は原則として同一生計ということになりますので、明らかに生計が別として説明できる場合でないと同一生計として取り扱われるのが原則的な考え方になるものと思われます。

※住民基本台帳法とは別の概念になりますが、所得税法においては「親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計を一にする」ものとして取り扱われます。」と説明されています。(所得税法基本通達2-47)

例えば二世帯住宅で水道光熱費等の請求を別にしている、それぞれの生活費はそれぞれの収入でまかなっているなど、生計が別であることをある程度説明できるようにしておかないと、世帯分離が認められない可能性があります。

最終的に「居住は同じだが生計が別」ということで世帯分離が認められるかどうかは市町村の判断になるものと思われますが、実態として生計が別であるということが世帯分離の前提だということを理解しておきましょう。

不適切な世帯分離

繰り返しになりますが、住民基本台帳上、居住と生計が同一であれば同一世帯として扱う必要があります。実態として生計が同一であるにも関わらず世帯分離を行えば、虚偽の届出ということで過料の対象になることも考えられます。

介護費用負担や保険料負担を軽くするために世帯分離をするのではなく、あくまでも実態に合わせて届出を行う必要があります。

<参考>

・不適切な世帯変更届(世帯分離・合併、等)の届出をしないよう、ご注意ください(新潟市)

・別生計の実態が認められないとして夫婦の世帯分離を不受理とした事例(大阪市)

夫婦間でも世帯分離できる?

民法752条で「夫婦は同居し、互いに協力し扶助しなければならない。」という協力扶助義務が生じることから、「同居している限り生計を共にする必要があるため、原則として同一生計となり世帯分離できない」という解釈が一般的なようです。

ただし市町村によっては夫婦間でも世帯分離を認めているケースもあり、判断には幅があるというのが実情のようです。

世帯分離と扶養の関係

税金上の扶養控除は併用できる?

例えば親と同居しているものの、その親とは別生計ということで世帯分離をした場合、親を所得税や住民税における「扶養控除」の対象とすることはできるのでしょうか?

結論から言うと、できません。

前述のとおり世帯分離ということは、同居はしているが生計が別であることが要件となっています。

一方で税金上の扶養とは、所得が一定以下である親族で、同一生計であることが要件となっています。

つまり世帯分離をした親族を扶養控除の対象としてしまうと、生計が別なのか同一生計なのか矛盾してしまうことになります。

そのため、同居している親族と世帯分離した場合は、原則として扶養控除の対象にはできないというのが答えになります。

※厳密な話をすれば、住民基本台帳法上の「生計」と所得税法上の「生計」の概念が完全に同じとは限らないため、法律の趣旨等から住民基本台帳法上は別生計、所得税法上は同一生計と判断される可能性はあるかもしれませんが、基本的には2つの法律上で矛盾が生じないようにしておくのが無難だと考えられます。

なお、そもそも別の住居で暮らしている場合は世帯は別になりますので、仕送りなどにより同一生計であれば別世帯であっても扶養控除の対象とすることは可能です。

社会保険上の扶養は?

健康保険や厚生年金上も扶養の概念がありますが、こちらも原則として「主として被保険者によって生計を維持されていること」が要件となっているため、原則として世帯分離とは併用できないというのが結論になります。

税金と同様に別居の場合であればそもそも世帯は別なので、仕送り等により同一生計等の要件を満たすのであれば別世帯であっても扶養に入れることは可能です。

相続税には影響する?

相続税の計算上、例えば亡くなった方が居住用に利用していた土地を、亡くなった方と同居していた親族が相続により受け取った場合に、その土地の評価額を減額する制度(小規模宅地等の特例)などがあります。

相続税上で「同居」を要件としている制度であれば、同一生計でなくても適用を受けることができるため、基本的には世帯分離には影響しません。

一方で「同一生計」を要件としている制度であれば、扶養控除と同様に世帯分離が影響する可能性があります。

世帯分離による行政サービスへの影響

世帯分離をすることで世帯をもとに決定される各種の行政サービス等に影響します。それぞれ世帯分離による主なメリット・デメリットをみてみましょう。

※下記は令和6年8月時点での情報となります。必ず最新の情報をお調べいただくようお願いします。

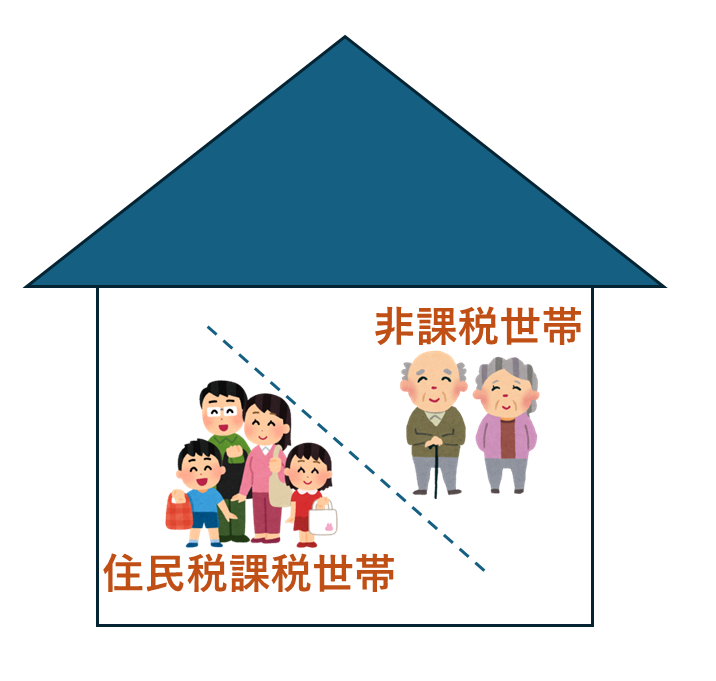

住民税非課税世帯の判定

メリット

世帯の全員が住民税非課税であれば「住民税非課税世帯」として給付金の対象になったり、健康保険料や国民年金保険料の減免措置が受けられたりと、様々な優遇措置を受けることができます。そのため住民税が非課税の方だけを別世帯にすることで、住民税課税世帯と住民税非課税世帯を分けることができます。

デメリット

住民税の非課税基準として「扶養している人数が多い場合は、所得が一定以上でも非課税になる」というものがあります。また前述のとおり世帯分離をした家族は扶養控除の対象にできないため、世帯分離をすることで扶養人数が減り、所得の高い方の住民税や所得税の負担が増加する可能性があります。

介護費用の自己負担

メリット

〇高額介護サービス費

住民税非課税世帯であれば介護費用の自己負担上限が低くなるため、介護が必要な家族を別世帯として分け非課税世帯とすることで、費用負担を下げられる可能性があります。

非課税世帯ではない場合は、同一世帯のうち65歳以上の方で現役世代並み所得のある方がいる場合上限が高くなりますが、世帯分離により所得の高い方を分けることで費用負担を下げられる可能性があります。

〇特定入所者介護サービス費

介護施設の利用料についても住民税非課税世帯かどうか、資産がどの程度あるかどうか等により利用料が決まるため、こちらも世帯分離により費用負担を下げられる可能性があります。

〇介護費用自己負担割合

介護を受ける本人の所得と、同一世帯のうち65歳以上の方の所得合計を基に決定するため、65歳以上の方の世帯を分けることで自己負担割合を下げることができる可能性があります。

デメリット

介護費用の世帯合算ができなくなるため、介護が必要な家族が2人以上いる場合にこの2人を別世帯にしてしまうと、高額介護サービス費として自己負担上限を計算するうえでの合算ができなくなることにより、かえって負担が増えてしまう可能性もあります。

医療費の自己負担

基本的には介護費用と同じようなメリット・デメリットがありますが、年齢や職業等により加入する健康保険制度に違いがあるためかなり複雑です。

メリット

〇75歳以上の場合

75歳以上になると全国民が後期高齢者医療制度に強制加入することになりますが、同一世帯で75歳以上の方の中に現役世代並み所得の方がいる場合、医療費負担割合が3割となります。また現役世代並み所得に該当しない場合でも、同一世帯で75歳以上の方の所得合計が一定以上の場合は2割負担となる場合があります。

〇70歳以上75歳未満の場合

70歳以上75歳未満の方に関して通常は医療費負担割合が2割となりますが、同一世帯で70歳以上75歳未満の方の中に現役世代並み所得の方がいる場合などは、医療費負担割合が3割となります。

これらに該当する場合において、世帯分離を行うことで所得の低い方に関して自己負担割合を下げることができる可能性があります。

また介護費用と同様に世帯全体の医療費自己負担額が一定以上になると払戻しを行う「高額療養費」という制度があります。保険制度(国民健康保険、後期高齢者医療保険など)ごとに計算を行う、個人別と世帯別で限度額を計算するなどかなり複雑なのですが、世帯分離により判定する所得が下がり、限度額を下げることができる可能性があります。

デメリット

介護費用と同様に、世帯を分けることで医療費の合算できなくなりかえって負担が増える可能性があります。また高額介護合算療養費制度という、医療費と介護費を合算した自己負担額が一定以上の場合に負担を減免する制度があります。こちらも同様に世帯分離によって合算ができなくなり、負担が増える可能性があります。

健康保険料・介護保険料

メリット

国民健康保険料や後期高齢者医療保険料には、世帯の所得が一定以下の場合は減免措置が設けられています。世帯分離により世帯の所得を下げ、減免基準を満たすことにより保険料を減らすことができる可能性があります。

また65歳以上は介護保険料を市町村に支払うことになりますが、こちらも世帯が非課税世帯の場合は金額が安くなるため、世帯分離により保険料が減額になる可能性があります。

デメリット

健康保険料は世帯合計での上限額が決まっているため、所得が一定以上の場合は世帯を分けることによりかえって負担が増えてしまう可能性があります。

またご家族を会社の社会保険上の扶養に入れている場合、前述のとおり世帯分離=別生計ということになるため別世帯の方を扶養に入れることができず、その方は自身で国民健康保険などに加入する必要があります。この場合も保険料負担はかえって増えることになります。

※75歳以上になると会社の社会保険で扶養に入れることはできなくなるため、原則として後期高齢者医療制度に加入することになります。

生活保護

生活保護についても同一世帯という概念がありますが、生活保護法という法律に基づいて判断することになります。そのため住民票上で世帯分離を行っても、生活保護上は同一世帯と判断されるケースもあるようです。

おわりに

今回は世帯分離の定義や各種制度への影響をまとめてみました。

世帯分離は税金・社会保障制度など幅広い分野に影響があります。それぞれの制度を確認し、そもそも世帯分離が可能なのか、世帯分離をしたことによりどのような影響が出るのか総合的に判断することが必要です。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。