先日、ふるさと納税の限度額についてご質問があり。

限度額算定は前々からやっていましたが、効果が一目でわかるようにグラフ化してみました。

Contents

ふるさと納税寄付金額と所得税・住民税への減税効果

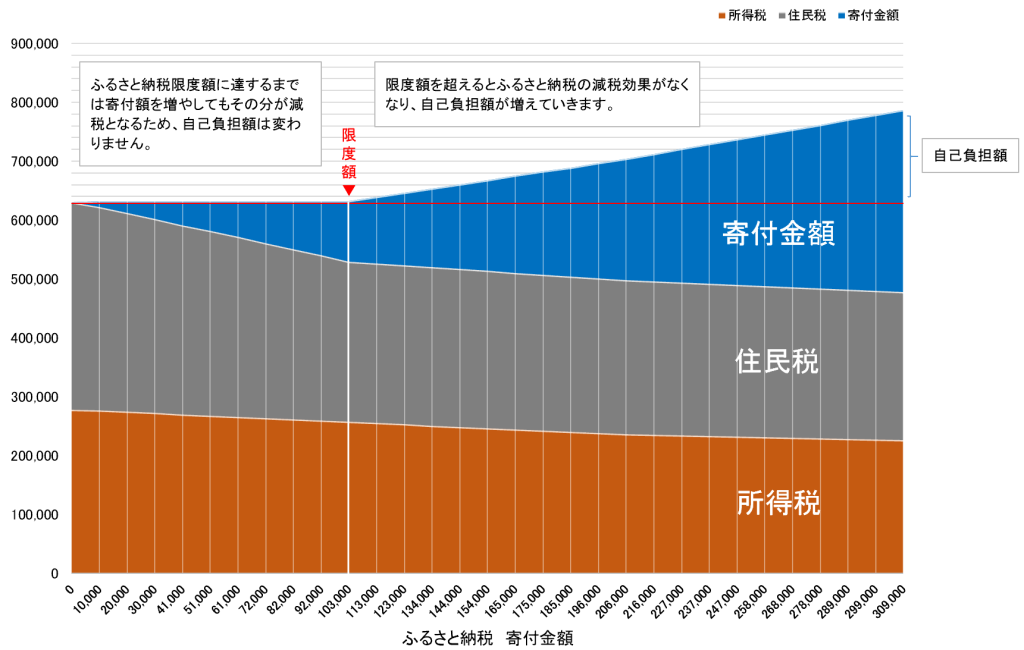

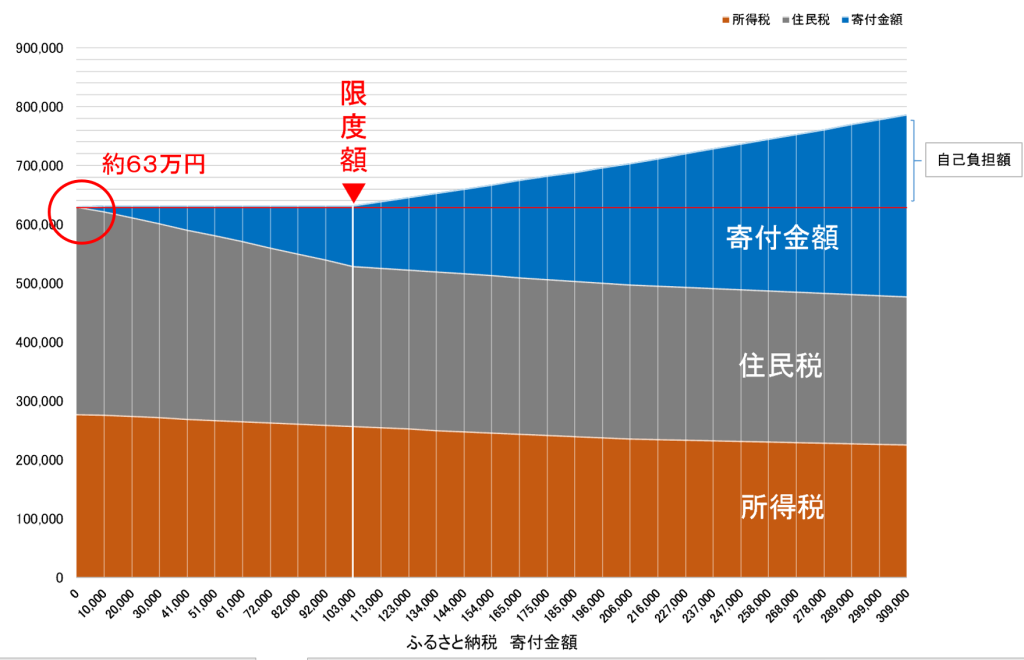

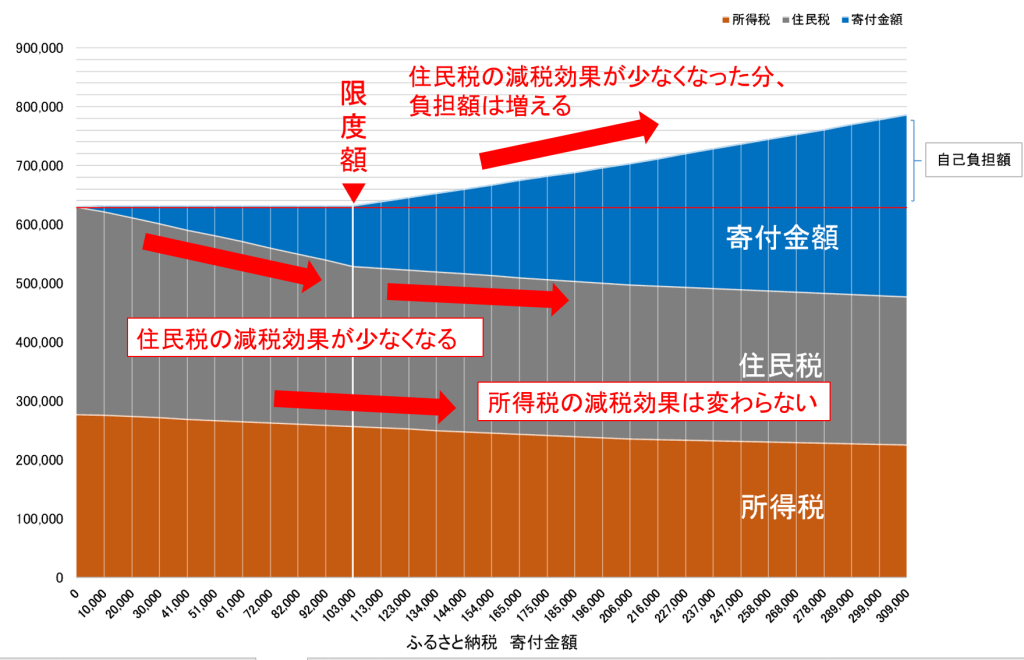

さっそく、グラフ化してみたのがこちらです。

横軸を寄付金額とし、縦軸は所得税+住民税+寄付金額の合計額としています。

所得500万円、所得税の所得控除額は150万円(社会保険料控除+基礎控除のみ)として試算したグラフです。

(年収約700万円の会社員で扶養親族無し、社会保険加入、生命保険や地震保険などは入っていないような感じのイメージです)

ふるさと納税をしない場合、所得税が約28万円、住民税が約35万円で税金の合計が約63万円といったところ。

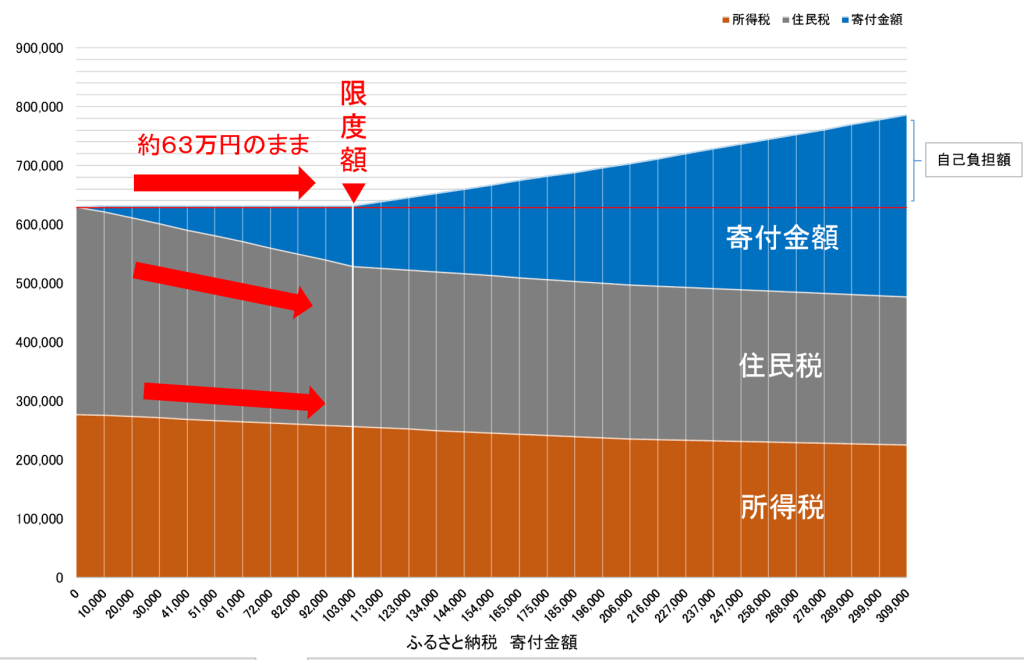

ここから寄付金額を増やしていくと、ふるさと納税の限度額に達するまでの間は寄付金額(青)を増やしてもその分が所得税(オレンジ)・住民税(グレー)の減税となるため、負担額(税金+寄付金額)は約63万円のままで増えないことがわかります。

(実際には寄付金控除の足切り2,000円という自己負担分があります)

ちなみにこのケースではふるさと納税の限度額が約103,000円となります。

103,000円を寄付した場合、所得税が約25万円、住民税が約28万円となり、寄付額の約10万円を足すと約63万円。ふるさと納税をしなかった場合とほぼ同じとなります。

寄付金額を増やせばその分もらえる返礼品は増えることになりますから、限度額までは目一杯寄付をした方がおトク、ということになります。

そして限度額を超えると、減税効果が少なくなるため負担額が増えていくことがわかります。

これは、限度額を境として住民税の減税効果が少なくなるためです。

この場合、限度額を超過した分が実質自己負担額ですから、言い換えれば純粋な「寄付」ということになります。

(一応、ちょっとだけ減税効果はありますし、返礼品も貰えますので純粋な寄付というのもおかしな気がしますが。)

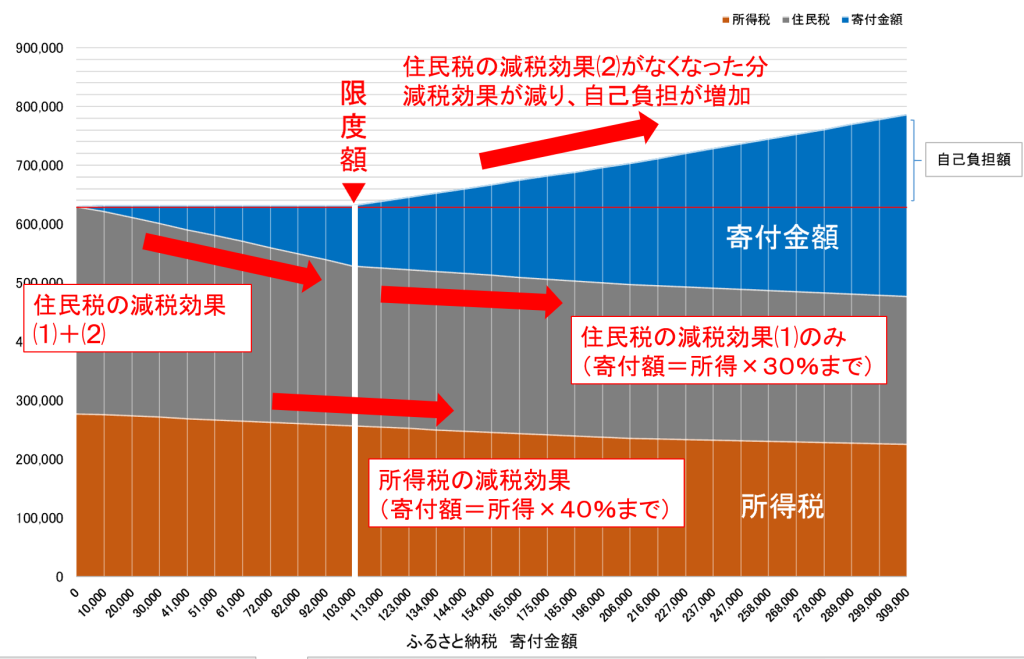

ふるさと納税による減税効果を分解してみる

ふるさと納税による減税効果は、所得税と住民税に分解できます。

さらに、住民税の減税効果は2つに分解できます。

①所得税の減税効果

ふるさと納税による所得税の減税効果は

(寄付金額-2,000円)×所得税の税率

となります。所得税の税率は所得が高い人ほど段階的に上がる仕組み(超過累進税率)になっており、5%~45%となっています。

(厳密にいうと、これにさらに復興特別所得税というものが所得税の2.1%分上乗せされていますが、今回は話を簡単にするために省略します。)

②住民税の減税効果

住民税の減税効果は以下の2つの合計です。

⑴(寄付金額-2,000円)×10%

⑵(寄付金額-2,000円)×(90%-特例控除割合)

特例控除割合というのは、ざっくり言えば所得税の税率と同じと考えて問題ありません。

ふるさと納税をした分だけ、税金が減る仕組み

上記の所得税と住民税の減税効果をまとめると、次の通りとなります。

①所得税 (寄付金額-2,000円)×所得税の税率

②住民税⑴(寄付金額-2,000円)×10%

②住民税⑵(寄付金額-2,000円)×(90%-特例控除割合)

上記の算式で【特例控除割合=所得税の税率】と読み替えると、①+②⑵で(寄付金額-2,000円)×90%となるのがわかるでしょうか。

さらに②⑴が(寄付金額-2,000円)×10%となるので、この3つをすべて足すと(寄付金額-2,000円)×100%となります。

寄付金額から2,000円を引いた金額について、その全額が減税となるのがふるさと納税の仕組みです。

※厳密にいうと特例控除割合=所得税の税率ではないので、稀に自己負担2,000円とならないパターンがあるのですが、かなりマニアックな話なのでまた別の機会に…

ふるさと納税の限度額とは

とはいえ、ふるさと納税による減税効果には制限がかかっています。

①所得税 (寄付金額-2,000円)×所得税の税率

【寄付金額=所得の40%】を上限とします。今回のケースだと所得500万円ですから、500万円の40%で寄付金額200万円が限度です。まあ、年収700万円で200万円寄付する人はあまりいないと思いますが…

②住民税⑴(寄付金額-2,000円)×10%

【寄付金額=所得の30%】を上限とします。所得500万円の場合は寄付金額150万円が上限となりますので、これもまあ上限はあまり関係ありません。

②住民税⑵(寄付金額-2,000円)×(90%-特例控除割合)

【この算式で計算した金額=住民税の調整控除後所得割額の20%】を限度とします。これが一番限度額が低く、また控除の割合も大きいため、グラフでいうと限度額を超えたあたりで住民税の減税効果が少なくなってしまう原因となっています。

調整控除後所得割額とは、ざっくり言えば【住民税の年税額から5,000円を引いた金額】と考えてよいと思います。(ただし、前年にふるさと納税を行っていたり、住宅ローン控除を受けていたりすると控除により住民税が安くなっているため、異なる場合があります。)

給料から毎月住民税が引かれている方は、給与明細の住民税の額を12倍してみましょう。年税額がざっくりわかります。

ちなみにこの限度算式から、「ふるさと納税の限度額は住民税の2割」といわれることがあるのですが、ちょっと違います。

やや複雑な算式になりますが、限度額まで寄付した場合の算式

(寄付金額-2,000円)×(90%-特例控除割合)=住民税の調整控除後所得割額×20%

を整理すると

寄付金額=住民税の調整控除後所得割額×20%÷(90%-特例控除割合)+2,000円

となります。特例控除割合(≒所得税の税率)が5%であれば

寄付金額=住民税の調整控除後所得割額×20%÷(90%-5%)+2,000円

=住民税の調整控除後所得割額×約23%+2,000円

となりますし、特例控除割合(≒所得税の税率)が45%であれば

寄付金額=住民税の調整控除後所得割額×20%÷(90%-45%)+2,000円

=住民税の調整控除後所得割額×約44%+2,000円

となります。つまり、その人の所得に応じて「ふるさと納税の限度額は住民税の2割」よりも多くなります。今回省略している復興特別所得税分を考慮すると、だいたい住民税の23%~45%強になります。

今回のケースですと、住民税が約35万円、所得税率が20%となるため

寄付金額=35万円×20%÷(90%-20%)+2,000円 ≒ 103,000

という感じです。

改めてグラフにまとめると下記のような感じです。

限度額を境に、控除額が寄付金額の100%ではなくなるため、自己負担部分が増えていきます。

賛否両論あるふるさと納税制度

このようにお得なふるさと納税制度ですが、市区町村による返礼品競争・税金の奪い合いになっている、返礼品がその市区町村にまったく関係のない金券であったりと地方活性化という制度趣旨に反している、高額所得者ほど限度額が高いので逆累進性になっている、制度を利用する人と利用しない人とに不公平感が生じる、といったような批判もあります。

このあたりをどう考えるのはその方次第ではあります。単にお得な制度ととらえるか、税金の使い道や税金の在り方という視点からとらえるかだと思います。

ちなみに私は、毎年ふるさと納税の限度額を自分で計算して、日本赤十字社の災害義援金(国内のもの)に寄付しています。

災害義援金は、例えば東日本大震災への義援金であれば、被災地である東北地方の復興支援のみに使われることで、実質的には東北地方の市区町村へ寄付したものと同じと考え、ふるさと納税と同じ減税効果を得ることができます。

平成30年11月時点では、東日本大震災のほかにも熊本地震、北海道胆振東部地震、最近の豪雨災害への義援金などの募集があります。

当然返礼品はもらえませんが、実質負担は足切り額である2,000円のみで寄付を行うことができます。

持論ではありますが、ふるさと納税制度による減税効果の元となっている寄付金控除のしくみは、「自分が支払う税金の使い道を自分で指定する制度」だと思っています。同じ税金を支払うのならば、自分の税金を被災地支援に使ってほしい、という想いからこのような使い方をしています。

あまりいい寄付先がない、という場合は一部を災害義援金に回すのもオススメです。

※ただし、災害義援金にはふるさと納税ワンストップ特例(確定申告不要制度)が使えないため、確定申告をする必要がある点に注意が必要です。

グラフにすると見えてくるものがある

今回はふるさと納税の効果をグラフにして表してみましたが、このように難しい税金の話もグラフという形にしてみると、すんなり理解できるというケースはあるかと思います。

税金は難しい、ややこしいというイメージを少しでも変えるきっかけとなれば幸いです。

※

なお、幣所ではご希望の方にはふるさと納税の限度額試算レポートの作成を行っております。お客様の所得等に基づいて作成したグラフはもちろん、寄付をした場合・しなかった場合の税金試算比較、計算過程等をレポートとしてまとめご提供いたします。(確定申告を発注いただいた方は無料、限度額試算のみの場合は5,000円~)

不動産や株の譲渡を行った場合や、仮想通貨により利益が多額に出た場合などは限度額も上がるため、計算してみると意外なほどにふるさと納税ができることがわかります。ご興味がありましたらお問い合わせフォームよりご連絡ください。

※上記は記事執筆時点での法律に基づいております。実際の税額算定にあたっては必ず最新の法律を確認の上、必要に応じ税務署や税理士にご相談ください。

東京都八王子市在住、37歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。