不動産を売却した際に「儲け(所得)」が発生すると、原則として所得税や住民税といった税金が発生します。

Contents

なぜ税金が発生するのか?

儲けがあれば所得税がかかる。

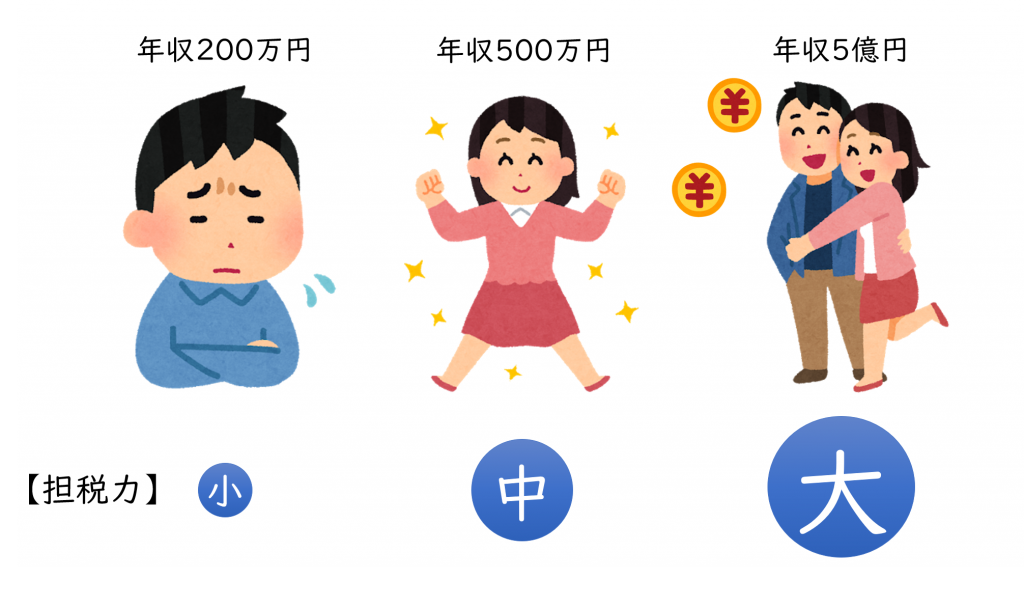

所得税とは「所得」、簡単にいえば「儲け」に対する税金です。儲かっている人ほどたくさん税金を納めてね、という形になっています。

税金の基本として「担税力」、すなわち「税金を納める能力」のある人にたくさん納めてもらおう、という考えがあります。儲かっている人はその分税金をたくさん納める能力があるでしょ、ということです。

給料をもらえばそれは「儲け」ですから税金がかかりますし、株を持っている人が配当金を受け取ればそれも「儲け」として税金がかかります。

不動産の売却は?

それでは、不動産の売却についてはどうでしょうか?

不動産の売却をしたからといって、その売った金額が「儲け」ということではありません。

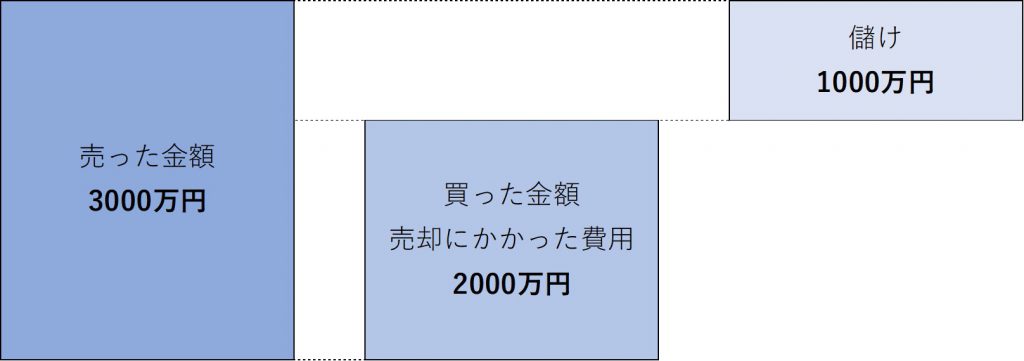

例えば2000万円で購入した土地を3000万円で売却したケース。

この場合、売った金額3000万円と買った金額2000万円の差額である1000万円を「儲け」と考えて、税金がかかるということです。

※売却に関連してかかった費用(仲介手数料など)も経費として差し引くことができます。

逆にいえば、2000万円で購入した土地を1000万円で売却したケースでは「儲け」は生じていませんから、基本的に税金はかかりません。

物の売買に関する儲け(所得)について、所得税の世界では「譲渡所得(じょうとしょとく)」という呼び方をします。その中でも不動産に関する譲渡所得は、他の譲渡所得とは少し異なり、いろいろと特別な取り扱いがされています。

具体的な計算方法は?

土地と建物について、分けて考えてみましょう。

※ざっくりとしたイメージを持っていただくために話を単純化して説明しています。実際の計算はかなり複雑なので、税務署又は税理士にご相談いただくことをオススメします。

土地の場合

土地の場合、基本的な考え方は簡単です。

土地を買った時と売った時の値段を比較して、売った時の値段の方が高い場合、その差額が儲け(所得)となります。

上記のように、2000万円で購入した土地を3000万円で場合の儲け(所得)は1000万円。

その所得に対して約20%(長期譲渡の場合)~約39%(短期譲渡の場合)を税金として支払う必要があります。

建物の場合

建物の場合、ちょっとややこしい話になります。儲けを計算するにあたっては「減価償却(時の経過による価値の減少)」を考える必要があります。

減価償却とは、ざっくり言えば経年劣化です。使用に伴って劣化し、価値が下がっていきますので、それを考慮する必要があります。

2000万円で購入したとしても、売却した時点で計算から引ける金額は2000万円より低い金額となります。(上記の例では、売却した時の価値は800万円)

そのため、購入時とまったく同じ値段で売却できた場合は税金が発生します。

※現実的には、建物部分で儲けが発生することはあまりありません。減価償却の計算はいろいろとややこしいですし、大規模なリフォームや増築をしているとそれらを考慮する場合もあります。

土地と建物、まとめて売った場合

現実的には、土地と建物をまとめて売却することも多いでしょう。

例えば土地の売却に関して1000万円の儲けが出ているけど、建物の売却に関しては300万円の損(赤字)という場合。

税金がかかる儲け(所得)は、黒字と赤字を通算した後の700万円ということになります。

土地建物の売った金額が買った時の金額と同じ場合は、前述の通り建物部分の減価償却があるので、税金が発生するので注意が必要です。

また、同一年中(1月~12月)に別の不動産を売却した場合は、やはり黒字と赤字を通算することができます。別の年だとダメです。

短期譲渡と長期譲渡

儲けに対してかかる税金は、長期譲渡の場合が約20%、短期譲渡の場合は約39%の税率となります。

約20%か約39%だと税金がほぼ倍ですから、全然違いますね。これらの違いは何でしょうか?

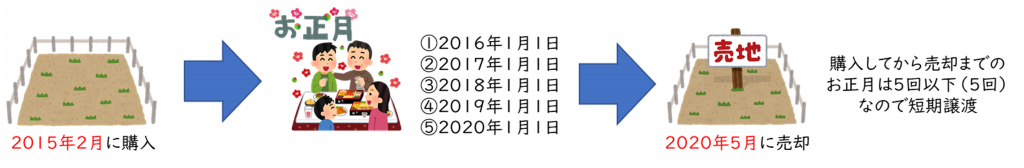

短期か長期かの判断ですが、「購入時~売却時までの間に正月を6回以上むかえれば長期譲渡、5回以下なら短期譲渡」と考えるとわかりやすいです。

2015年2月に購入した土地を2020年5月に売却した場合、その期間内のお正月は5回なので短期譲渡です。

もし売却(引き渡し)のタイミングを2021年1月以降にできるのであれば長期譲渡になり、節税になります。

売却にかかった費用は経費になる?

売却にあたって費用を負担した場合、経費として計上することで税金を安くできます。

<経費になるものの例>

不動産会社の仲介手数料・売買契約書の印紙代・売却にあたって測量をした場合の測量費用 など

経費になるかどうかは微妙な判断もありますので、領収書等は「とりあえず保管」していただき、税務署や税理士に相談するのが良いでしょう。

こんなときはどうなる?

相続した不動産を売却した場合

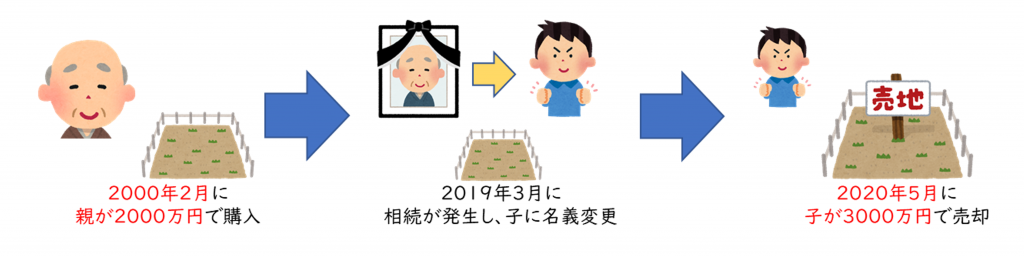

購入~売却の間に相続による名義変更があった場合、親が購入した時期と金額を子が引き継ぐことになります。

上記の場合では、子が売却した時の短期/長期の判定にあたっては、親が購入した2000年2月をスタートとして考えるため長期譲渡となります。また、親の購入額2000万円を基準として計算するため、利益は1000万円となり、税率約20%で計算した約200万円が税金となります。

先祖代々引き継いでいる土地は、物価の違いもあり、税金が発生することが非常に多いです。相続により取得した土地は注意が必要です。

※相続により取得した時に相続税を払い、さらに売却した時に所得税がかかるので「なんで!?」となることも多いです。理屈から言えば「相続税は相続した時の土地の価値(相続財産)に対してかかる税金で、所得税は買った時と売った時の差額である儲け(所得)にたいしてかかる税金だから、税金の性質が違う」という説明になるのですが、「納得がいかない」というのも気持ちとしてわかります…。

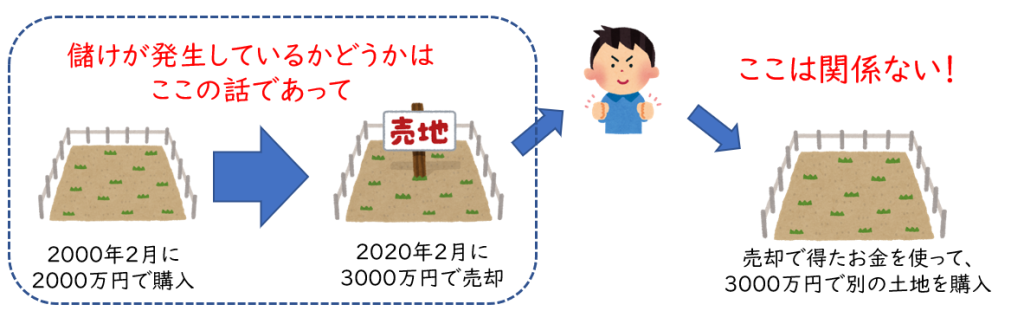

売ったお金で別の不動産を買った場合

2000万円で購入した土地を、3000万円で売却しました。その後、そのお金を使ってすぐに3000万円で別の土地を購入しました。

この場合、手元にお金は残っていませんが、元々持っていた土地の売却に関して税金が発生します。

「お金が残ってないのになんで!?税金払うお金なんてないよ!」となってしまいますが

これは、税金の計算上の「儲け」とはあくまでもともと持っていた土地に関して計算するのであって、新しく買った土地は基本的に関係がないからです。

なので、買換えを行う場合は税金についても注意しておかないと、税金を払うお金がない!ということになりかねません。

ただし、この場合に「税金を支払うお金がない=担税力がない」と考えて、税金の支払いを減額又はゼロにしてもらえる「買換特例」という制度(※)もあります。

※正確にいうと、買い換えた土地を売る時まで税金の支払いを繰り延べる制度です。買換特例を使うためには一定の条件があるため、事前に確認することをオススメします。

購入した時の金額が不明な場合

購入した金額は、購入当時の売買契約書などから判断します。

しかし、相続により取得した場合などで、購入した金額が不明な場合があります。

実際問題、先祖代々引き継いでいる土地をいくらで買ったかなんて、書類も残っていないことが多いです。

その場合は下記の方法により計算することとなります。

①「売却額×5%」を購入した金額とする方法

売却金額が1億円の場合、その5%である500万円を購入金額として計算してもよいことになっています。

なお、建物の場合は減価償却した後の現在の価値を売却金額の5%とすることになります。

②購入した金額を合理的に推計する方法

①の方法を採用する場合、売却金額の95%相当が利益となるため、多額の税金がかかります。

はっきりとした金額がわからなくても、購入した金額をなんらかの形で合理的に見積もることができる場合は、算定根拠を税務署に提示することで認められるケースもあります。(もちろん、正規の方法ではないので認められないケースもあるでしょう)

購入当時の売り出しチラシを参考にする、ローンを組んだ場合はその金額を参考にする、売却時と購入時の土地の地価の比率を根拠とする、当時の公示地価を根拠とする、など様々な方法がありますが、慎重な判断が必要となるため、この方法による場合は税理士へ相談する方が無難です。

おわりに

不動産を売却した時の譲渡所得について、ざっくりとしたイメージを持っていただくために書いてみました。

実際の計算はもっとややこしいですし、注意しなければならないことも多くあります。また、税金を安くするための特例も多くあり、計算方法により税額が大きく異なることも多いため、無理をせず税務署や税理士にご相談いただくことをオススメします。

東京都八王子市在住、36歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。