相続によって不動産を取得した場合「購入時の金額がわからない」といったケースが多く、当事務所でも毎年1~2件はこういったご相談をいただいています。

売却金額の5%を購入金額として計算する方法もありますが、この場合は売却金額の95%相当が利益になるため多額の税金が発生してしまいます。そこで実務上は購入時の金額を推測して計算する方法でも認められることもあり、数百万円~数千万円税額が変わることも珍しくありません。

Contents

不動産の譲渡所得とは

不動産を売却した際に「利益(所得)」が発生すると、原則として所得税や住民税といった税金が発生します。

土地の場合

土地を買った時と売った時の値段を比較して、売った時の値段の方が高い場合、その差額の儲け(所得)に対して約20%(長期譲渡の場合)~約39%(短期譲渡の場合)を税金として支払う必要があります。

なお、売却にあたって発生した測量費用や仲介手数料等は、譲渡費用という形で経費にすることが可能です。これは建物も同様です。

建物の場合

建物の場合、利益を計算するにあたっては「減価償却(時の経過による価値の減少)」を考える必要があります。

購入金額が2000万円だったとしても、売却した時点で計算から引ける金額は2000万円より低い金額となります。

そのため、土地建物をセットで、「購入時とまったく同じ値段」で売却できた場合、ぱっと見は利益が出ていないように思えますが、実際には利益があり税金が発生する点に注意が必要です。

購入金額の確認

上記のように譲渡所得を計算するにあたっては購入時の金額を確認する必要がありますが、これは購入当時の売買契約書、領収書などをもとに確認します。

相続が発生した場合

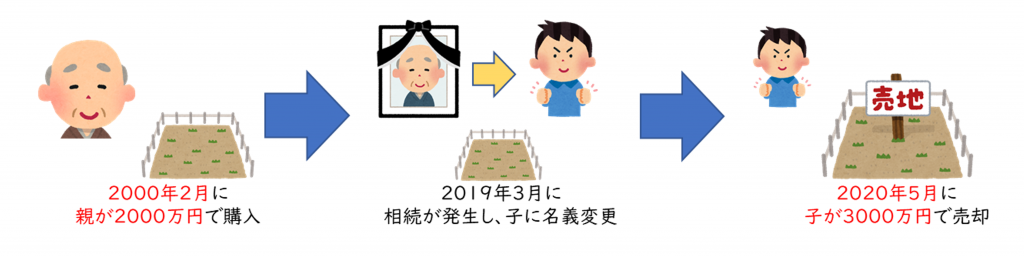

購入~売却の間に相続による名義変更があった場合、被相続人(亡くなった方)が購入した金額を、相続人が引き継ぐことになります。

上記の場合、購入金額は2000万円として譲渡所得を計算します。

購入金額が不明な場合はどうするか

相続によって不動産を取得した場合、購入当時の資料が残されていないケースが多く、どのように計算するかが問題となります。

「売却額×5%」を購入金額とする方法(概算取得費)

購入金額が不明な場合の特例として、「売却金額の5%を購入金額として計算する」といった方法が認められています。ただしこの場合は売却金額の95%相当が利益になり、多額の税金が発生してしまいます。

例:売却金額1億円の場合

購入金額を500万円(1億円×5%)とし、譲渡所得9500万円(1億円-500万円)

(※その他仲介手数料等の譲渡費用は経費として差し引くことが可能です)

購入した金額を合理的に推計する方法

上記5%の特例を適用する場合、売却金額の大部分が利益となってしまい多額の税金が発生してしまいます。そこで実務上は売買契約書など購入金額の確実な証拠がなくても、ある程度合理的に購入金額を説明できるのであれば、推計により購入金額を算出して確定申告することも認められているようです。

合理的に推計する方法とは

とはいえ適当な金額をもとに確定申告することはできませんので、推計する際はそれなりに根拠をもって算定することが求められます。具体的には下記の情報を複数組み合わせることで、根拠のある数字を推計していくことになります。

抵当権の設定金額や買戻特約の金額

不動産の登記事項証明書(登記簿謄本)をみれば、権利部(乙区)に抵当権設定について記載されている場合があります。不動産を購入する際にその不動産を担保にしてローンを組んでいる場合、実際にローンを組んだ金額が記載されているため、少なくともそれ以上の金額で購入したのでは?と推定ができます。(例えば3000万円の不動産を頭金300万円+ローン2700万円で購入する場合、抵当権の設定金額として2700万円が記載されます。)

またUR都市機構などから購入した住宅の場合「買戻特約」の登記がされている場合もあり、この売買代金は実際の購入金額に近いものだと考えられます。

購入時期が古く、すでに不要となった情報が現在の登記事項証明書に記載されていない場合もあります。その場合はコンピュータ化される前の「閉鎖登記簿」を取得することで、コンピュータ化される際に消されてしまった古い情報を確認することができます。

チラシ・日記・ご近所さんの購入金額など

売買契約書はなくても購入当時の売り出しチラシが保管されていたり、被相続人(亡くなった方)の日記や家計簿に購入金額のメモ書きがあるケースもあります。また古い通帳に振り込んだ記録が残っているケースもありますので、このような情報は根拠として主張可能だと考えられます。

また分譲住宅やマンションであれば売主である不動産会社に資料が残っていないか聞いてみる、同じ時期に購入したご近所さんがいれば購入時の売買契約書を持っていないか聞いてみる、というのも手です。おおむね同じ時期・同じエリアの物件であれば販売価格も同じような金額でしょうから、購入時期の近隣相場が把握できればそれに近い金額で購入していると考えられます。面積や立地による補正をかけて購入金額を推計するのもアリでしょう。

具体的な数字の残された資料に限らず、『生前に親が「あの土地は1億円で購入した」と言っていた』という思い出話でも、下記の相続税路線価等により推計した金額と近ければ、根拠として採用できるものと考えられます。

土地→公示地価等をもとに推計

土地であれば公示地価などの公的な情報をもとに、購入当時の一般的な取引価格を推計することは可能です。ただし不動産の取引金額は最終的に売主と買主の交渉により決まるものですから、例えば売主側が税金の支払いのために急いでおり相場より安い値段で売った、知り合いなので実勢価格よりも安い値段で売買した、ということも考えられます。譲渡所得の計算における取得費(購入した金額)とは実際の購入金額ですから、一般的な取引価格がイコール購入金額になるわけではない、ということに注意が必要です。

公示地価

1970年(昭和45年)以降であれば地価公示法に基づく「公示地価」というものが公表されており、古い年代であってもインターネットで簡単に基準地点の㎡単価を確認することができます。売却した土地が基準地点になっていることはほとんどありませんが、購入年の近隣の基準地点をいくつか参照し、ある程度の近隣相場を把握することは可能です。

相続税路線価

都市部であれば相続税を算出する際に基準となる「相続税路線価」が道路に設定されています。相続税路線価は一般的に公示地価の8割を目安に定められているため、購入年の相続税路線価を8割で割り戻すことにより当時の相場を算出することが可能です。都市部であれば売却した土地の目の前の道路に路線価がついていることも多いため、基準地点が決められている公示地価と違い、ダイレクトに金額を求めることが可能です。

ただし、相続税路線価が「公示地価の8割」となっていない年代やエリアもあり、できれば当時の近隣の公示地価とそれに対する相続税路線価を調べ、公示地価と相続税路線価の比率を確認したうえで相続税路線価を補正し、なるべく当時の相場に近づけていく必要があります。

なお古い相続税路線価は国立国会図書館やそのエリアの大きな図書館(東京都内の土地であれば東京都立図書館など)で調べることが可能です。また2023年7月現在、一部ではありますが国会図書館デジタルコレクションで確認することも可能です。

市街地価格指数

一般財団法人日本不動産研究所が調査・公表している『市街地価格指数』というものがあり、例えば「東京圏の住宅地について平成〇年の価格水準を100とした場合の各年の価格の推移(比率)」といった形で、全国・関東地方・北海道地方などいろいろな分類・エリアでの大まかな地価の推移を知ることができます。

たとえば売却した年の指数が100で、購入した年の指数が80の場合、「売却金額÷100×80」で購入した金額を推計することができます。

ただしエリア毎の指数なのでかなりおおざっぱであり個別性の高い不動産には適さない点、売却金額と購入金額のいずれも正常な取引金額でないと的外れな数字が出てしまう点に注意が必要で、一番簡単ではありますがあくまでも参考金額として考えた方がよいでしょう。

不動産鑑定士による鑑定

上記により算定が難しい場合やより根拠のある算定方法として、不動産鑑定士に鑑定評価してもらうことも考えられます。鑑定費用はかかりますが、税負担を大きく圧縮できる可能性があれば検討してみるとよいかもしれません。

建物→標準的な建築価額を用いて推計

建物についてはその年毎の建物構造別による建築費用を国土交通省が公表しており、国税庁の確定申告の手引きにおいてもこの建築価格を参考とした「標準的な建築価額」というものを用いた計算方法が示されています。

例えば平成元年の木造建物の建築価額は㎡あたり123,100円とされているため、床面積の合計が200㎡であれば建物価格はおおよそ2462万円、と算出が可能です。中古物件を購入した際はもともとの建築年月日から購入時点までの減価償却分を差し引くことで、購入時点の建物金額を計算します。

参考:標準的な建築価額表

国税庁が公表している方法ですから、建物に関してはよほど特殊な事情がない限りこの方法が認められるものと考えられます。なお実際に譲渡所得の計算を行う際は、売却時点までの減価償却を差し引いた後の金額と売却金額を比べることに注意が必要です。

推計による場合の注意点

土地と建物に区分し、建物分は減価償却する

例えば抵当権の金額から購入金額を3000万円と推計した場合において、その3000万円とは土地と建物の合計額であることに注意が必要です。建物分は減価償却しなければならないため、譲渡所得の計算上3000万円をそのまま使うことはできません。

この場合、建物の金額を上記「標準的な建築価額」をもとに算定し、3000万円から建物分を引いた金額を土地の金額とするのが一般的です。またできれば相続税路線価等をもとに土地の金額も推計し、計算に大きな乖離がないか確認しておく方が無難だと考えられます。

なお購入金額に対する消費税額がわかれば、その当時の消費税率をもとに建物の金額を逆算することが可能です(土地には消費税が課税されないため)。ただ「売買契約書がないのに消費税額がわかる」というケースはほぼないでしょう。

宅地以外の場合

購入時も売却時も同じ宅地であれば相続税路線価等を用いた方法により推計することは可能ですが、例えば購入時は農地でのちに宅地開発された土地であれば、購入時は農地としてかなり低い金額で購入した可能性があります。登記事項証明書や購入時期の住宅地図をもとに地目や近隣の環境がどのように変遷しているか、確認が必要です。

売り急ぎなど特殊事情がある場合

不動産の売買は売主と買主の事情と交渉によりますから、売主側がお金に困っており売り急ぎがあったケース、親族間の売買など通常の取引とは大きく異なる金額で売買されるケースがあります。分譲住宅などであれば大丈夫だとは思いますが、少なくとも登記簿謄本から買主が親族や親族の経営する会社でないかは確認しておいた方が無難でしょう。

5%特例(概算取得費)を使った方が有利な場合

おおむね昭和30年代以前、都市部であれば昭和40年代であっても、当時の地価が現在の地価の5%以下であるケースがあります。その場合は5%特例を使った方が譲渡所得の計算上有利になるケースもあり、まずは公示地価や市街地価格指数からざっくりと当時の地価を把握し、5%基準を採用するか、推計するか判断します。

なお実際の購入金額がわかるケースであっても、その金額が売却金額の5%を下回るケースであれば、5%特例を使っても問題ありません。税金が少なくなる方を採用します。

買換特例を適用している場合

譲渡所得の特例として買換特例というものがあり、例えば100万円で購入した土地を1000万円で売却し同時期に別の1000万円の土地を購入した場合、利益900万相当についてはひとまず課税せず、新たに購入した1000万円の土地の購入金額を100万円と付け替えて、次にその土地を売却した時まで課税を繰り延べる制度です。

新たに購入した土地を1億円で売却した場合、その土地を購入した際の1000万円ではなく最初に購入した土地の100万円をもとに9900万円の利益として税金を計算することになります。購入した際の1000万円を推計によりどんなに正確に求めたとしても計算を誤ってしまうことになります。

なお買換特例を使っている場合、税務署の「取得価額引継整理票」に記録されていますので、事前に開示請求をかけることで確認することが可能です。(結構めんどくさいのですが…)

否認された場合のペナルティ

どんなに合理的に推計できたとしても、税務署が反面調査を行い実際の購入金額を示す証拠が見つかれば、当然推計による金額は否認されることになります。また明確な証拠がなくてもあくまでも推計による税額計算のため、必ずしも認められるわけではありません。否認されれば差額の税金だけでなく加算税や延滞税といったペナルティも課されるため、推計により確定申告を行う場合は慎重に進める必要があります。

5%特例(概算取得費)を使って申告した後、推計による還付申告は認められない

最初の確定申告において5%特例(概算取得費)を使った後に、還付申告(更正の請求)で推計による方法を用いて計算したとしても、まず認められないと考えておいた方がよいでしょう。推計による申告を行う場合は、基本的に最初の申告時に行う必要があります。

申告の準備はお早めに

譲渡所得の算定は、購入金額を推計によるかどうかのほか、様々な特例が使えるかどうかの判断も必要になります。当事務所でも年明け確定申告間際にご相談いただき、算定が間に合わないことからお断りせざるを得ないケースがあります。もし不動産の売却があった場合は早めに資料を確認し、税理士に依頼する場合はできれば年内の早いうちからご相談いただくとよいでしょう。

東京都八王子市在住、37歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。