マイホームの購入。一生のうちに1~2回あるかないかの大きな買い物です。

税制上、マイホームの購入を促進したい!という観点から様々な特例が設けられています。

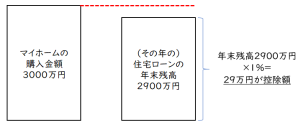

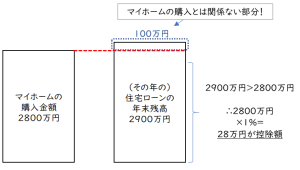

マイホーム関係の特例として最も有名なのが住宅ローン控除。最大10年間、住宅ローン残高の1%を所得税から引くことができるという特例です。

また、贈与税の特例として、親や祖父母などからマイホームを購入するために資金の贈与を受けた場合、一定の金額まで贈与税をかからないとする特例(住宅取得等資金の贈与の特例)もあります。

この2つの特例を併用する場合、計算方法が少し特殊になるので注意が必要です。

Contents

「住宅ローン控除」の基本

マイホームの購入のために住宅ローンを組んだ場合、そのマイホームに住んだ年から原則10年間、各年の住宅ローンの年末残高×1%を所得税から控除できるという特例です。所得税から控除しきれない場合、その控除しきれなかった金額が住民税から控除されることになります(控除額の上限あり)。

ちなみに住宅ローンの年末残高がマイホームの購入金額よりも多い場合は、マイホームの購入金額を限度として計算します。

(取得の時期であったり、家が省エネ住宅だった場合であったり、いろいろな条件で控除額が変わります。上記は一般的な条件で算定しています。)

「住宅取得等資金の贈与の特例」の基本

通常、他人からお金などの贈与を受けた場合、金額に応じて贈与税がかかります。

しかし住宅を購入するための資金で、かつ親や祖父母などから贈与を受けた場合、一定の条件のもとに一定の金額まで贈与税をかけないという特例が用意されています。

この特例についても、住宅取得の時期などに応じて非課税枠が決まっているため注意が必要です。

またこの特例を受けるためには、贈与を受けた年の翌年3月15日までに贈与税の申告を行うこと等の条件があります。

2つの特例を併用する場合の注意点

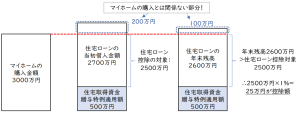

この2つの特例ですが、併用する場合は住宅ローン控除の計算において注意が必要になります。

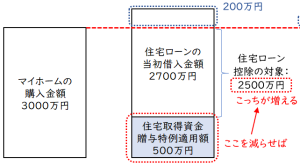

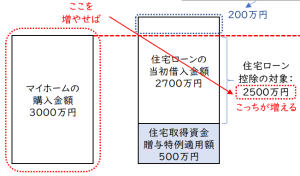

具体的には、住宅取得資金として贈与を受けた金額をマイホームの購入金額から差し引き、その残額のみが住宅ローン控除の対象金額となります。

マイホームの購入金額3000万円>住宅ローンの年末残高2600万円だから2600万円×1%=26万円が控除額…

としたくなりますが、そもそも500万円を「マイホームを買うための資金」として贈与を受けたのですから、マイホームの購入資金として自分が負担する必要のある金額は2500万円。住宅ローン2700万円のうち200万円は住宅ローン控除の対象外とされてしまいます。

このため、住宅ローン控除の対象2500万円を限度として、住宅ローンの年末残高2600万円とのいずれか低い金額である2500万円×1%=25万円が所得税の控除額となります。

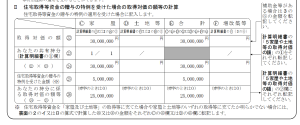

【申告書への記載方法】

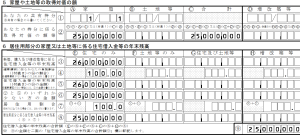

「(付表1)補助金等の交付を受ける場合又は住宅取得等資金の贈与の特例を受けた場合の取得対価の額等の計算明細書」の下部分にて、マイホームの購入金額から住宅取得資金贈与特例の適用を受けた金額を差し引く計算を行います。

この引いた後の金額が、計算明細書 一面の「②取得対価の額等」になります。

住宅ローン控除額を減らさないための工夫

「住宅取得資金」として贈与を受けた金額を減らす

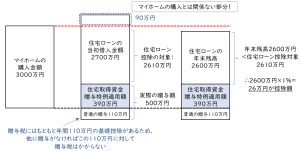

上記の図で、住宅取得資金として贈与を受けた金額500万円を減らせば住宅ローン控除の対象金額を増やすことができます。

そんなことをすれば贈与税がかかっちゃうんじゃないの?ということになりますが、贈与税にはもともと110万円の基礎控除(非課税枠)があるため、これを利用すればいいのです。

上記の例で年間に贈与する金額が500万円であれば、住宅取得資金贈与特例の非課税適用額を390万円として贈与し、110万円はその他の贈与として行います。390万円が特例の対象なので贈与税は非課税。110万円は通常通り贈与税の対象になりますが基礎控除枠が110万円ありますので、結果として贈与税はかかりません。(特例を受けるために申告は必要です)

一方所得税の住宅ローン控除は、あくまでも住宅取得資金贈与特例の適用を受けた金額は390万円ですから、住宅ローン控除の計算がちょっぴりお得になります。

贈与をする際や贈与税の申告書を書くときにひと工夫必要になりますが、住宅取得資金の贈与を限度額ギリギリまで受けない場合は有効です。

マイホームの購入金額をもれなく計上する

住宅ローン控除の購入金額として対象となるのはハウスメーカーとの売買契約書の金額… だけではありません。

例えば別の業者に土地の造成費を払った場合。設計士に別途設計料を支払った場合などです。

また、同じハウスメーカーに建築と合わせて家財なども発注した場合、条件によってはマイホームの購入金額として認められるケースもあります。

契約書や領収書は別になっているため、これらの金額をもれなく計上することで、住宅ローン控除の対象金額を増やすことができます。

110万円の基礎控除枠を使い、毎年少しずつ贈与する

あえてこの贈与特例を使わずに毎年110万円の贈与税の基礎控除を利用し、何年かにわけて住宅取得資金を贈与する方法もあります。

住宅取得に合わせて贈与するのではなく、できれば早い段階から毎年少しずつ贈与し、頭金として支払ってしまえば利息の負担もありません。

この場合、当然ですが特例の適用は受けていないわけですから、住宅ローン控除の控除額が減ってしまうことはありません。

おわりに

この2つの特例は併用する場合が多く、適用に当たっては注意が必要です。

また、申告書を書く時にも少し注意が必要なので、わからない場合は税理士や税務署に相談することをおすすめします。

東京都八王子市在住、37歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。