不動産を売却して利益が出たときには、譲渡所得という形で所得税・住民税という税金がかかります。

この税金を計算するときに非常に重要になるのが、その不動産を「いくらで買ったか」という情報、すなわち「取得費」です。

今回は、この取得費がいつの間にか少なくなっている可能性がある、「買換特例」という制度の注意点と、もしものときの確認方法について分かりやすく解説します。

特に、親から相続した不動産を売却する方は注意が必要です。

Contents

不動産売却の税金計算のキホン

まず、不動産を売却したときの税金(譲渡所得)が、どのように計算されるかを確認しておきましょう。 基本の計算式は、とてもシンプルです。

売却金額−(取得費+譲渡費用)−特別控除額=課税対象の利益

それぞれの言葉の意味は、以下の通りです。

- 取得費:今回のテーマです。基本的には、土地は購入したときの金額、建物は購入金額から年数の経過による価値の減少分(減価償却費)を差し引いた金額になります。

- 譲渡費用:売却にかかった仲介手数料や印紙代などです。

- 特別控除:マイホームを売却したときの「3,000万円控除」などが代表的です。

このうち「取得費」は、購入時の売買契約書などを見て確認するのが一般的です。

要注意!「買換特例」を使っているケース

取得費を確認するときに、特に注意が必要なのが、過去に「買換特例」制度を使っている場合です。

買換特例とは「税金の先送り」制度

買換特例とは、特定の不動産を売却して、代わりに新しい不動産を購入した場合に、売却によって得た利益にかかる税金の支払いを、次に売却する時まで先送り(繰り延べ)できる制度です。

例えば、こんなケースを考えてみましょう。

- 昔100万円で買った土地を1,000万円で売却した(利益は900万円)。

- そのお金で、すぐに新しい土地を1,000万円で購入した。

この場合、本来であれば900万円の利益に対して約180万円の税金がかかります。 しかし、実際に手に入れた売却金額はすぐに別の不動産を購入するために使ってしまっているので、税金を支払うお金がない!ということになります。

そこで買換特例を使うと、その時点では税金を払わなくてよくなります。

「税金が免除された!」と喜びたいところですが、実はそうではありません。 この特例は、あくまで「課税の繰り延べ」、つまり税金の支払いを先送りにしているだけなのです。

その仕組みは、新しく購入した土地の取得費にあります。 本来1,000万円で買った新しい土地の取得費が、税金の計算上は、もともと持っていた土地の取得費である100万円に付け替えられてしまうのです。

そのため、新しい土地の取得費を計算する際に、購入時の売買契約書の数字を使ってしまうと計算誤りとなってしまいます。

将来この新しい土地を売却するときには、取得費が100万円として計算されるため、その分利益が大きく(経費が少なく)なり、先送りされていた税金をまとめて支払うことになる、というわけです。

※将来売却したときの価格が低かったり、別の特例を使うことによって、結果的に先送りされた分も含めて税金がかからないケースもあります。

主な買換特例の種類

買換特例にはいくつかの種類があり、昔から利用されてきた歴史の長い制度です。年代によって利用できる要件は異なっていますが、おおまかな制度趣旨としては共通です。

① 居住用財産の買換特例

住んでいたマイホームを売却し、新しいマイホームに買い換えるときに使えた制度です。昭和27年頃に誕生した制度で、 現在も制度はありますが、昔のほうが適用できる要件が緩やかでした。

ちなみに、マイホーム売却時には有名な「3,000万円の特別控除」があります。利益が3,000万円までなら税金がかからなくなる、非常に強力な特例です。 この3,000万円控除と買換特例は、どちらか一方しか選べません。

通常は3,000万円控除で十分なケースが多いため、買換特例が使われることは少ないです。しかし、先祖代々の土地を売却した場合など、3,000万円を大幅に超える利益が出た場合に、買換特例が選択されている可能性があります。

② 事業用資産の買換特例

個人事業で使っていた事務所や工場、アパートなどを売却して、新しい事業用の不動産に買い換えた場合に使える制度です。 こちらも年代によって様々な制度がありますが、事業を拡大するために事務所を移転した場合などに利用されている可能性があります。

③ 収用等の場合の買換特例

区画整理などで、地方公共団体などから土地を買い取られる「収用」の場合です。 この場合、5,000万円の特別控除との選択で、買換特例が使えます。

④ 交換特例

自分が持っていた不動産と、他人が持っていた不動産を交換した場合も、実質的には「売却」と「購入」が同時に行われたことになり、通常であれば税金が発生します。このとき、交換する不動産の価格差が20%以内などの要件を満たせば、税金の支払いを先送りにできます。これも買換特例と考え方は似ており、もともと持っていた不動産の取得費が、新しく取得した土地に引き継がれます。

相続した不動産は特に注意が必要!

ご自身で購入した不動産であれば、買い換えたときに特例を使ったかどうか覚えているかもしれません。特例の適用関係はご自身の過去の確定申告書を確認することで把握することが可能です。

しかし、問題となるのは親や祖父母から相続・贈与で受け継いだ不動産です。

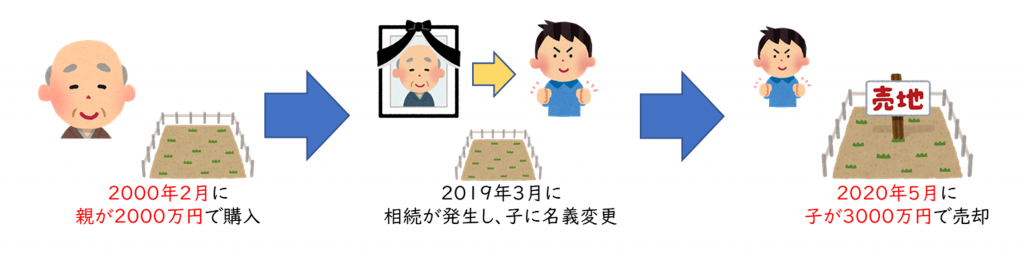

相続や贈与の場合、取得費は「亡くなった方や贈与した方がその不動産を最初に購入したときの金額」を引き継ぎます。

上記のケースでは親が購入した2000万円という金額が取得費となります。

もし、親が過去に買換特例を使って不動産を売却・購入していた場合、ご自身はその事実を知らないまま、非常に低い取得費を引き継いでいる可能性があるのです。 親御さんの確定申告書が残っていれば確認できますが、何十年も前の書類が保管されているケースは稀でしょう。

このような場合、亡くなった方の確定申告内容を税務署に閲覧申請することも可能ではありますが、相続人全員の印鑑証明が必要など、かなりハードルが高く、実務的には困難なケースが多いです。

税務署で調べる方法:「取得価額引継整理票」

「親が特例を使ったかどうかなんて、もう分からない……」と諦めるのはまだ早いです。 実は、税務署内部の記録を調べてもらう方法があります。

税務署では、買換特例などが使われた不動産について、「取得価額引継整理票」という書類を作成し、「この不動産は特例適用済みで、引き継いだ取得費は〇円です」という記録を保管しています。

この内部記録を、「開示請求」という形で確認することが可能です。

申請方法と注意点

申請する場所

物件の所在地ではなく、不動産の所有者(売却した方)の現在の住所地を管轄する税務署です。例えば、八王子市にお住まいの方が中野区の土地を売却した場合は、八王子税務署に申請します。

主な必要書類

- 物件の所在地がわかる登記事項証明書(登記簿謄本)

- 申請者の本人確認書類(運転免許証など)

- (代理人が申請する場合)委任状

注意点

- この開示請求は、申告書の閲覧サービスとは少し異なり、法律で定められた正規の手続きではないようです。そのため、運用は税務署によって異なる場合があります。必ず事前に管轄の税務署(資産課税部門)に電話で必要書類などを確認しましょう。

- 申請してもその場では教えてもらえず、後日、調査が終わってから連絡が来て、再度税務署へ出向く必要があります。最低でも2回は税務署に行くことになるため、時間に余裕をもって手続きしましょう。特に確定申告シーズンは税務署も混雑しており、回答がくる前に申告期限を過ぎてしまう可能性がありますので、できれば売却前、遅くとも売却した年中に申請する方が望ましいです。

- 教えてもらう取得費は口頭で伝えられることが多いので、メモを忘れずに持参しましょう。

- 所有者として申請する必要があるため、相続などが発生した場合は相続登記を行った後で申請する必要があります。

本人以外の方が行く場合は所有者からの委任状も必要になりますが、こちらも正式なフォーマットは無いようです。税理士であれば税務代理権限証書の委任状欄を使うことになります。

どんなときに確認すべき?

上記のように、特例の適用状況を確認するのは手間のかかる手続きです。それでもできれば確認したほうが良いと思われるのは下記のようなケースです。

- 相続や贈与で取得した不動産で、購入時の状況がよく分からない。

- 昭和の終わりから平成の初め頃、いわゆる不動産バブルの時代に購入された不動産である。

- 親がローンを組まずに不動産を購入しており、その前に別の不動産を売った資金で買った可能性がある。

- 地価の推移などを考慮して、前回買換時の売却益がマイホームなら3,000万円、収用なら5,000万円を明らかに超えそうな場合。

- 登記事項証明書を見て、所有権移転の原因が「交換」となっている。

一方で、賃貸住宅に住んでいた方が初めて住宅ローンを組んでマイホームを購入した、というようなケースでは、買換特例を使っている可能性は低いでしょう。

【例外】「概算取得費」を使う場合は確認不要!

最後に、この確認が不要になるケースをご紹介します。 それは、取得費の計算で「概算取得費」を使う場合です。

購入時期が古すぎて売買契約書が見つからないなど取得費が不明な場合や、取得費が現在の売却金額の5%を下回る場合には、売却金額の5%を取得費とみなして計算することが認められています。これを概算取得費といいます。

この概算取得費を使う場合は、実際の取得費がいくらであったか、また買換特例を使っていたかどうかに関わらず、一律で「売却金額×5%」で取得費を計算しますので、税務署への確認は不要になります。

単純に売買契約書が見つからないケースであれば、購入時の取得費を合理的に推計して申告する、という方法もあります。

しかし購入時期が昭和30年代以前など、売買契約書がなくてもあきらかに購入時の地価が現在の5%を下回る場合は概算取得費を使うことになるため、わざわざ買換特例の適用を確認する必要はありません。

まとめ

今回は、不動産売却時の取得費と「買換特例」について解説しました。

特に親から相続した不動産を売却する際には、想定外に取得費が低く設定されており、思った以上の税金がかかってしまうケースがあります。 また特例を使っていたことを知らずに申告し、後から追徴税額の支払いが必要になってしまう可能性もあります。

申告を進める前に、一度立ち止まって、今回ご紹介したような点を確認してみることをお勧めします。

お困りの際は、お早めに税理士にご相談ください。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。