年が明けるといよいよ所得税の確定申告シーズンとなり、通常3月15日までに前年分の所得や控除について計算を行い、申告する必要があります。

年明けに慌てることがないように、年末年始の時期を利用して、いまのうちからできる準備を進めましょう!

Contents

まずは今年の所得をチェックしよう

所得税とは「所得」、つまり儲けに対する税金です。

申告は年ごとに行う必要があり、例えば2024年1月1日~12月31日(=2024年分)の所得税を、原則として翌年の3月15日(2025年は3月15日が土曜日なので、次の平日である3月17日)までに申告します。

1年間のすべての所得が対象

ここで注意が必要なのは、「所得」にはいろいろな種類がある、ということです。

・個人事業をしていれば「事業所得」

・不動産の賃貸収入があれば「不動産所得」

・給与の受取があれば「給与所得」

・利息の受取があれば「利子所得」

・配当金の受領があれば「配当所得」

・退職金の受取があれば「退職所得」

・山林や立木の売却があれば「山林所得」

・不動産や株、固定資産の売却があれば「譲渡所得」

・ふるさと納税の返礼品、保険の解約金や満期金の受取など一時的な利益があれば「一時所得」

・副業や年金の受取、その他の利益があれば「雑所得」

といったように、「所得」といっても様々な種類があります。

基本的になんらかの経済的な利益、例えばお金を受け取ったとか、安く買ったものが高く売れた、といったことがあればそれはなんらかの「所得」に区分され、所得税の課税対象になると考えた方がよいでしょう。

すべての所得を合算して所得税を計算する

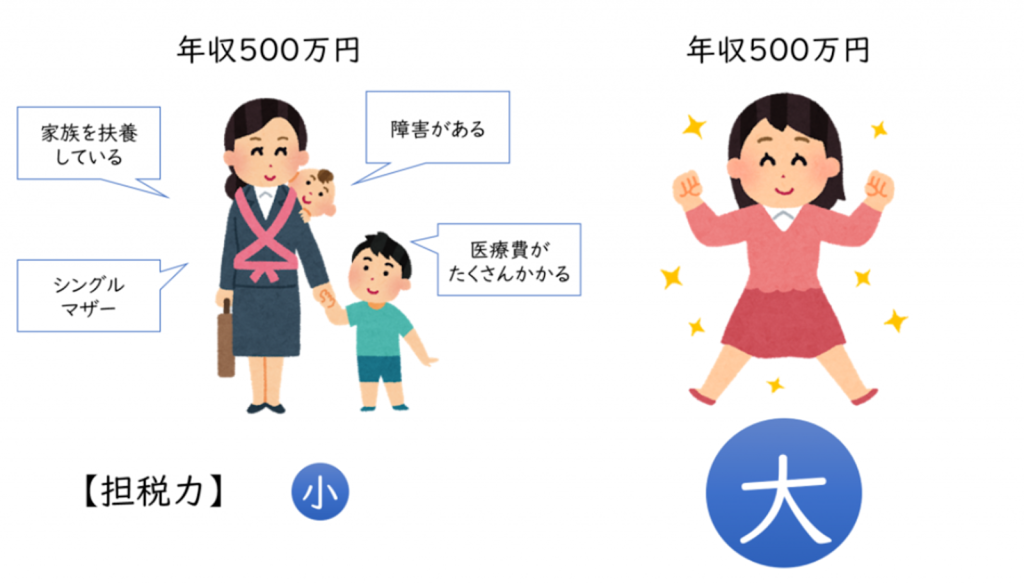

所得税は所得が高い人ほど税金を負担する能力(担税力)があると考え、高い税金が課税されます。

所得税の計算上、複数ある「所得」を、基本的には合算して計算することとなっています。

これは「給与は年収200万円だが事業所得が3,000万円ある」といったように、その人の全ての所得を見ないと正しく担税力を図ることができないからです。

よくある誤りとして、会社にお勤めで不動産の賃貸収入がある方が「給与は会社の年末調整で計算が終わっているから、不動産の賃貸収入だけを確定申告している」というケースです。

前述のとおり所得税はすべての所得を合算して計算します。年末調整とは給与だけで所得税を仮計算する仕組みで、所得が給与だけであれば確定申告しなくてもいいことになっていますが、他の所得がある場合は年末調整済みの給与所得も含めて確定申告を行うことになります。

年内に申告が必要な所得の漏れがないか確認しておく

確定申告に向けて、まずは年内にどのような所得があるか確認しておきましょう。

なにかしら利益が生じているのであれば所得税の対象にならないか? 確認する必要があります。

例外的に確定申告に含めなくてよいものとして、代表的なものは下記となります。

非課税所得

下記のものは所得税上、非課税と定められているため、確定申告の対象に含める必要はありません。

・給与に付随して受け取る通勤手当(通常必要と認められる範囲)

・失業手当、傷病手当金、出産手当金など雇用保険や健康保険から給付を受けるもの

・NISA口座内の株や投資信託の売却・配当による所得

・生活に通常必要な動産を売却したことによる所得(生活用品をメルカリで売却した場合など。せどりなど儲ける目的のものは課税対象)

・遺族年金や遺族恩給

・贈与税や相続税の課税対象となるもの

源泉分離課税(利子・利息など)

国内の預金口座や国債に対する利子収入は、受け取る際に約20%の税金が引かれます。この利子等に関する所得については「確定申告の対象にすることができない」ものとされています。

※確定申告することができないため、控除を利用して「利息から引かれた税金の還付を受ける」ということもできません。

なお、銀行預金ではなく「他人に貸しているお金に対してついた利子」などは、雑所得として課税対象となります。

申告不要制度(源泉徴収ありの特定口座)

源泉徴収ありの特定口座内における株や投資信託の売却・配当等による所得は、確定申告の対象としないことが可能です。

ただし、「赤字の繰越を行いたい」「配当の課税方法を変更したい」「控除を利用して引かれた税金の還付を受けたい」といったケースでは、確定申告の対象に含めることが可能です。

※赤字が発生している場合には、含み益が発生している銘柄を売却する、いわゆる「益出し」を行うことで年内に赤字と通算してしまい、確定申告しなくてもいいようにするといったテクニックもあります。年内に検討しましょう。

なお「源泉徴収なしの特定口座」「一般口座」の場合は、源泉徴収がされていないため原則として確定申告が必要です。

退職金

退職金の受給で、会社で正しく申請を行ったものについては、確定申告の際に除外して申告することが可能です。(申告しても構いません)

※退職所得自体は合計所得金額の計算対象に含まれるため、基礎控除や住宅ローン控除といった所得制限がある控除を計算するうえでは注意が必要です。

所得の申告のために必要な書類は?

所得のチェックが終わったら、必要になる書類を確認し、揃えられるものからそろえていきましょう。

例えば下記のような書類が必要になります。

給与

会社から交付される「源泉徴収票」が必要になります。多くの場合は年末または年始に交付されることになります。最近では電子的に交付され、ご自身の会社上のマイページから印刷する場合もあります。

複数の会社で働いていた場合は複数の源泉徴収票が必要になりますので、既に退職した会社の源泉徴収票が手元にあるか確認しましょう。

ただし年内に転職したケースで前職分の源泉徴収票を新しい会社に提出し、まとめて年末調整を受けている場合は、複数の会社分が1枚の源泉徴収票にまとまっていることもあります。

また、年末調整で保険料控除や住宅ローン控除などの申請を行った場合は、源泉徴収票にそれらの控除に関する情報も記載されていますので、申請した控除に関する書類を再度用意する必要はありません。

公的年金

年明け、1月中旬ごろに交付される「源泉徴収票」が必要になります。厚生年金と企業年金など、複数の年金受給がある場合は複数枚必要になります。

また公的年金から介護保険料や健康保険料が引かれている場合は、これらの控除に関する情報も源泉徴収票に記載されています。

保険会社の個人年金や保険の解約金など

支給を受ける際に計算書などの交付を受けているはずなので、確認してみましょう。収入金額や必要経費、源泉徴収税額が記載されています。

不動産を売却した場合

売却した際の売買契約書や仲介手数料などの経費に関する書類、さらに不動産を購入した際の金額がわかる書類などが必要になります。購入した際の金額がわからない場合は、早めに税理士に相談しましょう。

事業所得や不動産所得がある場合

ご自身で記帳している帳簿を基に計算することになりますので、帳簿の記載が進んでいるか確認しましょう。

株式などの投資をしている場合

特定口座で運用している場合は、年明けに証券会社から「特定口座年間取引報告書」が交付されますので、申告が必要かどうかのチェックも含め、確認を行いましょう。

特定口座でない場合は、売却した際や配当金を受領した際に計算書が交付されていますので、すべてそろっているか確認しましょう。

ふるさと納税の返礼品がある場合

もらった返礼品の金額相当が、一時所得として課税対象になります。

ただし実務上は一時所得には年間50万円の特別控除があることから、申告を省略することも多いです。

これは、年間の一時所得の金額が50万円以下であれば、特別控除により所得がゼロになるからです。

多額のふるさと納税をしている場合や、同じ年に保険の解約金収入などがある場合は、50万円の特別控除枠を使い切ってしまい課税対象になるため申告が必要になりますが、返礼品の金額を算定するのは困難な場合も多いです。

そのためふるさと納税による返礼品の金額は寄附額の30%を上限とされていることから、「ふるさと納税の寄附額×30%」など概算で計上することも考えられます。

その他

その他の所得がある場合は、収入額や経費がわかる書類をそろえておきましょう。

控除もチェック

前述のとおり所得税は所得の額で決まることになっていますが、たとえ同じ年収であっても、税金を納める余裕がある人もいれば無い人もいます。

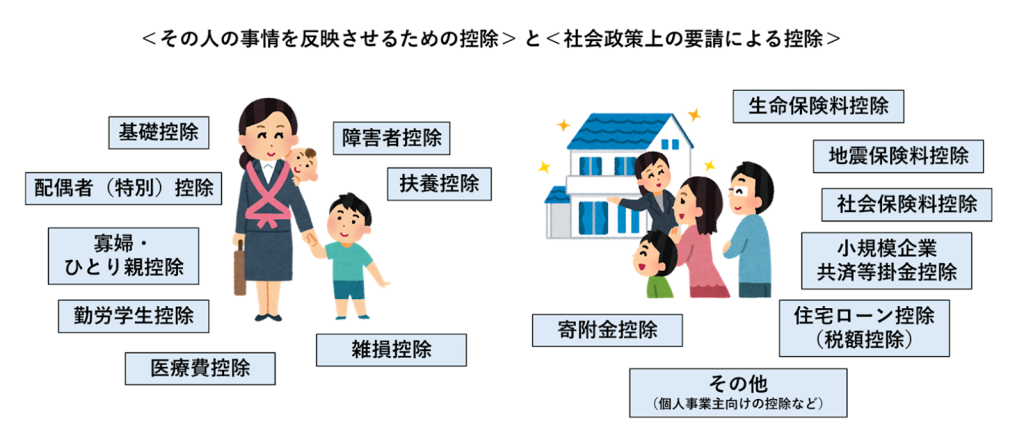

子供を扶養していたり、シングルマザーであったり、障害を持っていたりと、それぞれ事情が違うからです。

また一方で、「生命保険に加入して万が一に備えてほしい」「マイホームを積極的に取得してほしい」といった社会政策上の要請を、税金を安くする形で後押ししようという考え方があります。

所得税では、このような「その人の事情」「社会政策的な配慮」を考慮して、税金を安くする仕組み(控除)を用意しています。

控除に必要な書類をチェック

控除に関する多くの書類は年内にそろえることが可能です。

そのため、年内のうちに書類がそろっているか確認しておきましょう。

控除証明書の手配

生命保険料控除・地震保険料控除・社会保険料控除(国民年金保険料など)・小規模共済等掛金控除は原則として控除証明書が必要になりますので、手元にそろっているか確認しましょう。

なお、年末調整の対象として会社に提出済みの場合は、源泉徴収票に控除の内容も記載されているので、確定申告の際には必要ありません。申請漏れがあった場合は確定申告で控除を追加することも可能です。

公的年金から社会保険料が控除されている場合も同様です。

(控除証明書のない)社会保険料支払いの確認

国民健康保険料、介護保険料などは控除証明書が発行されません。そのため口座振替の場合は通帳で、現金払いの場合は納付書で、その年の1月~12月に支払った保険料の金額を確認します。

※市町村によっては年明けに年間の支払金額をはがきで通知してくれる場合もあります。

住宅ローン控除に関する書類

住宅ローン控除の適用が2年目以降であれば、初年度の確定申告書と今年分の住宅借入金年末残高証明書を用意しておきましょう。

こちらも年末調整の対象とした場合は、別途書類を用意する必要はありません。

住宅ローン控除の適用が初年度の場合は確定申告で申請することになります。この場合は多くの書類が必要になりますので、別途確認の上、早めに準備しておきましょう。

寄附金控除に関する書類

寄附金控除の対象となる寄附の場合は、基本的に寄附の証明書が発行されます。漏れがないかどうか確認しておきましょう。

ふるさと納税に関しても同様に寄附の証明書をそろえておく必要がありますが、楽天ふるさと納税やふるなびといったポータルサイトを利用している場合は、年明けにマイページから申請を行うことで、電子証明書を発行することが可能です。

※多くの各種ポータルサイトでも同様に対応しています。

電子証明書であれば1年分の寄附内容がすべて記載されているため、申請漏れがなくなります。国税庁の確定申告書作成コーナーを利用する場合や、依頼している税理士が電子証明書(xmlデータ)の提出に対応していれば使うことできますので、ぜひ確認してみましょう。

医療費控除に関する書類

原則として年間の医療費自己負担額が10万円を超える場合、医療費控除の対象にできる場合があります。医療費の領収書、または健康保険組合等が発行する「医療費のお知らせ」が必要になります。

1月~12月末までのもの、かつ同一生計親族のものを合算して申請できますので、漏れの無いように集めておきましょう。

なお高額療養費や医療保険で戻りがあった場合、その金額は除外した自己負担額のみが対象となります。戻りがあった場合の受給額がわかる書類も用意しておきましょう。

雑損控除・災害減免法に関する書類

災害・盗難・横領により被害を受けた場合は、雑損控除の適用対象になるケースがあります。

また災害による被害の場合は、所得税において雑損控除の代わりに「災害減免法による所得税の減免」が受けられるケースもあります。(住民税は雑損控除のみとなります)

多いのは自然災害などでご自宅に被害を受けたケースでしょうか。シロアリなどの虫害も対象となります。

自然災害の場合は役所で「り災証明書」の交付を受けることになりますので、事前に確認が必要です。

また損害保険で戻りがあった場合、その金額は除外した自己負担額のみが対象となりますので、受給額がわかる書類も用意しておきましょう。

障害者控除の確認

ご自身や扶養している家族に障害がある場合や、障害に準ずる事由がある場合は障害者控除の適用対象になるケースがあります。

その場合は、障害者手帳のコピーなどを用意しておきましょう。

また65歳以上で要介護・要支援に該当する高齢者の方がいる場合は、年明けに市役所の高齢者福祉等の窓口で申請することで、障害者控除を適用するための書類の交付を受けることが可能です。

障害者控除に関してはこちらの記事もご参照ください。

寡婦控除・ひとり親控除・勤労学生控除の確認

・配偶者と死別・離婚している女性の場合は寡婦控除

・シングルマザー/シングルファザーの場合はひとり親控除

・年収130万円以下の学生の場合は勤労学生控除の対象になる場合があります。

ご自身に該当するものがないか、確認しておきましょう。

家族の所得状況確認

その他、配偶者控除や扶養控除の適用状況も確認しましょう。

配偶者の場合は原則として年収201万6,000円未満、その他の親族の場合は年収103万円以下の場合に控除対象になります。

もしお子様の年収が103万円をこえてしまいそうな場合などは、年内のアルバイトの日数を減らしてもらうなどの対応が必要になる場合もあります。

個人事業主は決算整理の準備も必要

個人事業をしている場合は、その年の利益を正しく算定するためのいわゆる「決算整理」が必要になります。

例えば下記のようなことが必要になりますので、年末年始のうちに必ず確認しておきましょう。

売上の整理

事業所得の対象となる売上は、その年に「実現したもの」とされています。(実現主義)

簡単に言えば「お金がもらえると確定した時点」が売上日ということになり、「入金日・受注日・請求書の日付」ではないことに注意が必要です。

例えば小売業であれば商品を引き渡した日、サービス業であれば仕事が完了した日などが売上計上日となります。

年末年始を挟む仕事や納品がある場合は、その仕事が年内に完了しているのか(=年内の売上として計上すべきかどうか)把握しておく必要があります。

年内に実現している売上であればその年の売上として計上し、確定申告の計算に含める必要がありますので注意しましょう。

逆にお金をもらっていても、まだ実現していない売上があれば、計算に含めないように注意する必要があります。(前受金)

棚卸しの実施

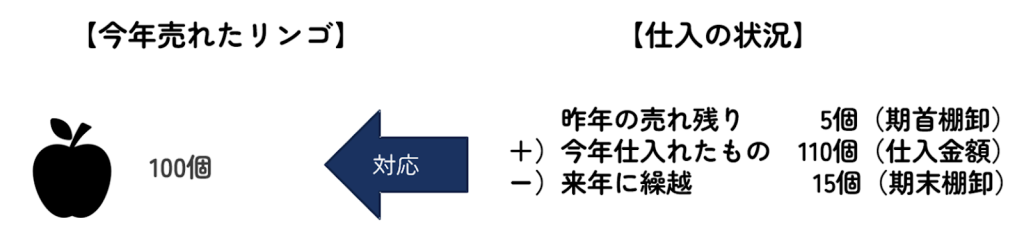

例えばリンゴを販売する場合の仕入など、いわゆる「売上原価」はその年の「売上に対応するもの」だけがその年の経費となります。

年内の仕入について支払いが完了していても、年内に売れ残ったものは「期末棚卸商品」として経費から除外する必要があります。

このため、年末時点において売れ残っているものを把握するために、その数を数えるいわゆる「棚卸し」が必要になります。

Excelなどで棚卸し表を作り、しっかり把握しておくようにしましょう。

なお棚卸しが必要のない業種も多くありますが、まだ売上として実現していない案件に対応する外注費などは、同様に経費から除外する必要があります。

また消耗品等のうち年末時点で使用していないものについても経費から除外する必要がありますが、金額的にあまり大きくない場合は、その年に購入した金額をもって経費にすることも可能です。(多くの場合、消耗品については棚卸しをせずにこのような対応をします。)

現金残高の確認

現金出納帳をつけている場合は、年末時点の手元現金残高が、現金出納帳の残高と一致しているか確認しておきましょう。

小売業などレジを扱う場合も、レジ現金の残高を確認しておく必要があります。

まとめ

年が明けるとあっという間に確定申告のシーズンになります。

年末年始はもちろんゆっくり時間を過ごす時間ではありますが、年明け2月・3月になってしまうと昨年の記憶は薄れていってしまいます。また書類の再発行などにも時間がかかるので、ぜひ年内のうちで手を付けられるところから確認しておくことをオススメします。

「今年は複雑だから税理士に依頼しよう」「税務署に相談に行きたい」といった場合も、申告期限ギリギリになってしまうと予約が取れなくなってしまう可能性がありますので、ぜひ早めにご検討くださいね。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。