相続税申告の仕事をしていると、こういったことを聞かれることがあります。

「そもそも、相続税ってどんな財産にかかるの?」

「お墓には相続税がかからないんだよね?」

「タンス預金しておけば相続税が安くなるんでしょ?」

簡単なようでややこしいこの話。しっかり整理して漏れのないように確認しましょう。

Contents

基本的に、亡くなった方のすべての財産が対象

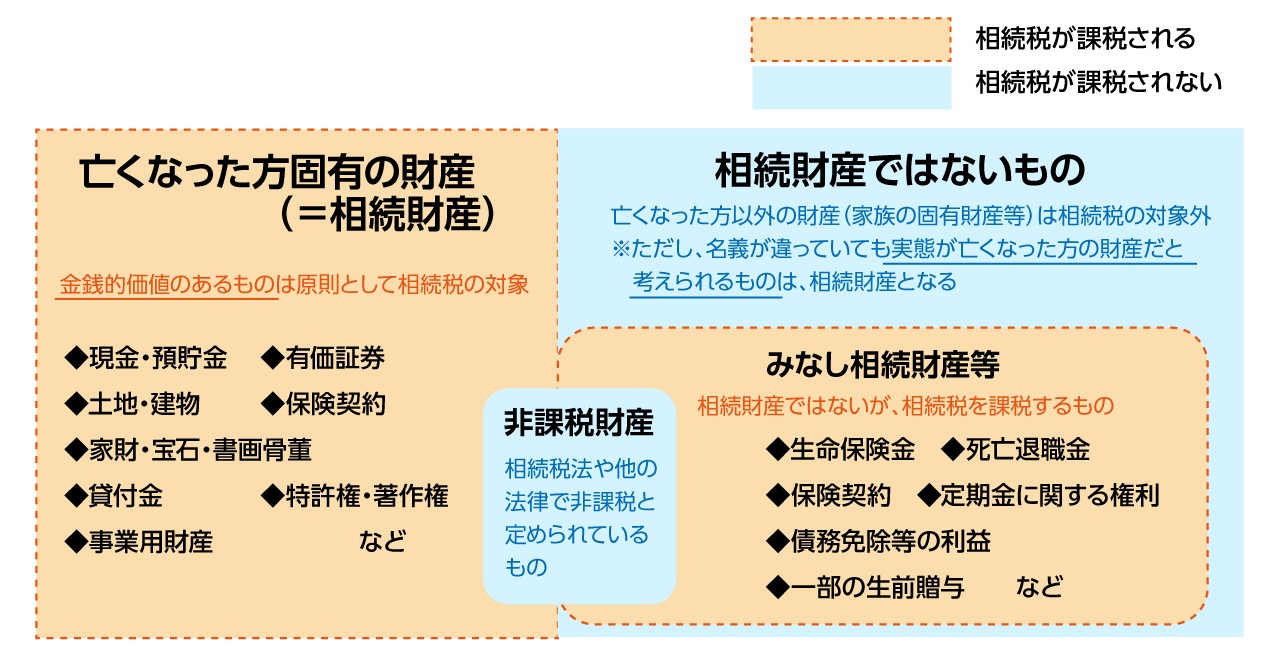

相続税は、預貯金や不動産・有価証券のほか、家財家具や他人への貸付金・お金を受け取る権利など、亡くなった方の相続財産すべてに対してかかります。

逆に言うと、亡くなった方の財産でなければ原則として相続税の対象にはなりません。

例えば、配偶者がご自身の給与や年金を貯金したものは、配偶者固有の財産となるため、これを亡くなった方の相続財産と考える必要はありません。

一方で、厳密にいえば相続財産とはいえないものの、「実態が相続財産に近い」「相続税の課税逃れを防止する」といった目的のために相続財産とみなして相続税を課税するもの(みなし相続財産)があります。

また、本来であれば相続税の対象になるものの、相続人の生活保障などの観点から、相続税法や他の法律で相続税が非課税と定められているもの(非課税財産)もあります。

「相続財産」とは?

上記の通り、亡くなった方の財産であれば基本的にはすべてが相続財産となり、具体的には下記のようなものが課税対象になります。

- 現金(亡くなった日現在において残っているもの。財布・金庫・屋根裏・タンスなど保管場所を問わない。もちろんタンス預金も対象)

- 預金・貯金

- 電子マネー・暗号資産

- 土地や建物といった不動産(未登記のものや外国のものも含む)

- 株式・投資信託などの有価証券(自分や友人が設立した会社に出資した場合など、非上場のものも対象。株券の有無は関係なし)

- 金貨・インゴット

- 宝石などの貴金属や書画、骨董など

- 他人へ貸したお金(貸付金)

- 特許権や著作権

- 損害賠償や不法行為その他により金銭を受け取る権利

- ゴルフ会員権・リゾート会員権

- タンスなどの家財家具・家庭用財産・電話加入権

- 税金・介護保険料や健康保険料等の還付金

- 個人事業をしていた場合、事業用財産(売掛金・商品・減価償却資産など)や営業権

もちろん上記以外でも、相続財産として考えられるものは基本的に相続税の対象になると考えてよいでしょう。

「金銭的な価値がないもの」は現実的には除外する

相続税においては、これらの財産について「いくらの価値があるか」という観点で評価し、計算することになります。

実際問題、相続財産ではあっても「金銭的な価値を考えるとほぼゼロ」という財産もあるでしょう。そのような財産は、現実的には相続税の申告書には記載しません。

「家族写真」など遺族にとってはとても価値のあるものですが、一般的な金銭的価値を考えるとほぼゼロですよね。

なお、家財家具などは「タンスが〇円」「イスが〇円」とひとつひとつ評価するのではなく、「家財家具一式 〇〇万円」とまとめて記載することが一般的です。これは相続税における財産評価の計算方法を定めている「財産評価基本通達」の128条において、「1個又は1組の価額が5万円以下のものについては、それぞれ一括して一世帯、一農家、一旅館等ごとに評価することができる。」と定められているためです。

そもそも相続の対象にならないもの

やや専門的な話ですが、「相続財産」とは、一般的には民法という法律で相続の対象になるものを指します。

民法において、亡くなった方が有していた権利義務は基本的にすべてが相続の対象となりますが、例えば「一身専属権」は相続の対象にならないこととなっています。

「一身専属権」とは、運転免許や税理士資格などが該当します。私が亡くなったらその資格を相続して子供が自動的に税理士になれる、なんていうことはありません。当たり前ですね。また、生活保護を受ける権利なども「一身専属権」に該当します。

このようなものはそもそも相続の対象にならないわけですから、相続税の対象にもなりません。

相続財産にように見えて相続財産ではないもの

一見して相続財産のように思えますが、実は相続財産ではないため相続税の課税対象にならないものも多くあります。下記は相続税において誤って計上してしまいがちな財産で、いずれも相続税の課税対象にはなりません。

埋葬料・葬祭費

埋葬や葬祭を行った人に対して、亡くなった方が加入していた健康保険(国民健康保険など)から支給される給付金で、一般的には5万円というケースが多いです。あくまでも「埋葬や葬祭を行った人」に対する給付になるため、相続財産ではありません。(所得税も非課税となります。)

未支給年金

国民年金や厚生年金は、一般的に2か月ごとに前々月・前月分が当月15日頃に支給されます。例えば8月15日に支給される年金は、6月分と7月分ということになります。

これらの年金は亡くなった月の分まで支給されることとなっているため、もし8月20日に亡くなった場合は、8月分が未支給となり、これは亡くなった方と同一生計であった三親等内親族のうち、もっとも順位の高い方が受給することが可能です。

※第一順位は配偶者、第二順位は子…というように請求できる方の優先順位が決められています。

この未支給年金は国民年金法19条において「その者の死亡の当時その者と生計を同じくしていたものが、自己の名で、その未支給の年金の支給を請求することができる」こととされていることから、相続財産ではなく遺族固有の財産となります。(受け取った方の所得税の計算上、一時所得として課税されます。)

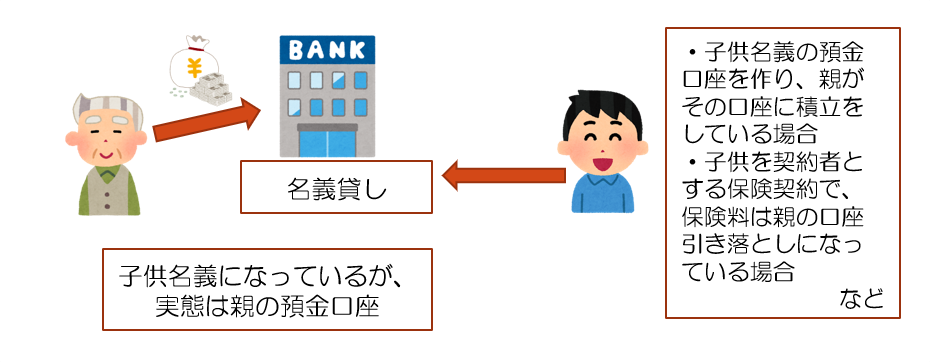

名義が違っても、実質が亡くなった方のものであれば対象となる

相続税は名義にかかわらず、亡くなった方の財産すべてが課税対象となります。たとえ名義が違っても、その実質が亡くなった方のものであると考えられる場合は対象となります。

遺族の方や他人名義の財産についても、実質的に亡くなった方の財産と考えられるものがないか確認することが必要です。

<他人名義財産の例>

〇子供名義の預金口座を作成し、親がそこに入金していた場合(名義預金)

〇子供名義の生命保険契約で親が保険料を支払った場合(名義保険)

〇名義が先祖のままになっている不動産 など

この他人名義財産については判断に迷うことが多く、相続税の税務調査において問題になりやすい部分です。

※生前に贈与が成立している財産については、亡くなった方の財産ではなく贈与により受け取った方の財産になるため、ここからは除外されます。ただし、後述の過去3年~7年以内の贈与財産に該当する可能性があります。

相続財産以外の相続税対象財産

死亡保険金・死亡退職金・保険契約の権利など(みなし相続財産)

やや専門的な話ですが、亡くなった方により発生する死亡保険金や死亡退職金は、「受け取る方の固有財産」であって民法上の相続財産ではありません。

しかし、これらは税金の計算上は亡くなった方の相続財産と”みなす”、いわゆる「みなし相続財産」として相続税がかかることになっています。

なお、後述しますが相続税の非課税財産として

⑸相続人が取得する死亡保険金のうち、【500万円×法定相続人の数】までの部分

⑹相続人が取得する死亡退職金のうち、【500万円×法定相続人の数】までの部分

という規定があるため、現実的にはこの非課税枠を超える部分が相続税の対象となります。

また死亡保険金・死亡退職金以外にも、保険契約を相続人が引き継ぐ場合や個人年金を継続して受け取る場合(定期金に関する権利)にも、その保険契約が相続税の課税対象となります。また「相続に伴って借金が無くなる」など、「お金を受け取った場合と同等の経済的利益が生じた場合」にも、相続税の課税対象となる可能性があります。

教育資金等の一括贈与特例を受けた場合の管理残額

教育資金を子や孫に一括贈与する場合において、贈与税を非課税とする制度があります。また結婚・子育て資金についても似たような制度があります。

これらの制度では、信託銀行などに専用の管理口座を作り、子や孫が「教育資金」「結婚・子育て資金」として使うための専用資金として口座に入金(贈与)し贈与税の申告を行うことで、贈与税の非課税措置を受けることができますが、贈与をした親や祖父母が亡くなった場合において、その時点で残高が残っている場合は相続税の課税対象になるケースがあります。

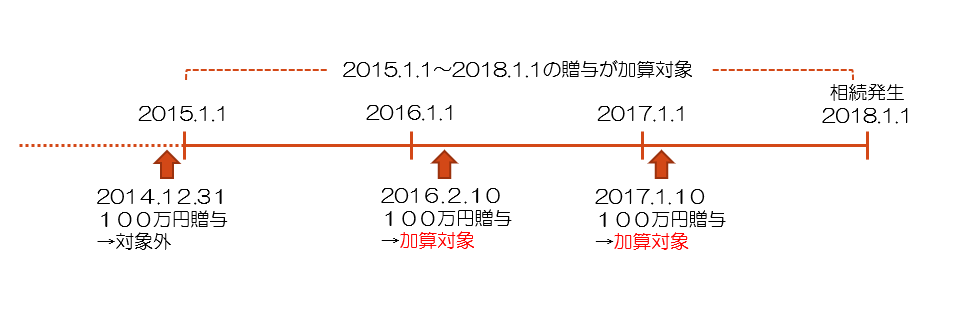

生前贈与加算(相続開始前3年~7年以内の贈与)

生前に贈与が成立した財産については、既に贈与を受けた人の財産になっているため、亡くなった方の相続財産ではありません。

しかし、「相続等により財産を受け取った方」が「亡くなった日からさかのぼって3年~最大7年以内に贈与を受けた財産」については、相続税の計算に含めることとなっています。これを生前贈与加算といいます。

なお、贈与税がかからない年間110万円以下の贈与も対象です。

令和5年以前は「亡くなった日からさかのぼって過去3年内の贈与」が対象でしたが、令和6年から改正となり、最大で過去7年分が相続税の対象となりました。詳しくは下記の記事もご確認下さい。

※ちなみに贈与が適法に成立していない場合は、前述の「他人名義だが実質的には亡くなった方の財産」として考えるため、期間の縛りはありません。すべてが相続税の対象です。

相続時精算課税制度を利用した贈与財産

「相続時精算課税」という、贈与税における特別な制度があります。

これは、生前贈与をする場合において税務署へ届け出ることで、「贈与税をかけない(安くする)けれども、相続税を計算するときに相続税の対象にしますよ」という制度です。

「相続税を計算するときに相続税の対象にしますよ」という制度なので、当然ながらこの特例を使った贈与はすべてが相続税の対象となります。子や孫に対する贈与についてこの制度がつかえるため、いままでにこの制度を利用した方がいないかを確認する必要があります。

相続税がかからない非課税財産

上記が「相続税の対象となる財産」をみていきましたが、ここから「非課税財産」を除外したものが、相続税の課税対象となります。

相続税法において非課税と定められているもの

相続税法において、相続税のかからないもの(非課税財産)が限定的に6種類定められています。

⑴天皇が皇位継承とともに引き継ぐ、由緒ある物(三種の神器など)

⑴天皇が皇位継承とともに引き継ぐ、由緒ある物(三種の神器など)

皇室が所有している三種の神器などを指します。これら由緒ある物は皇位とともに継承され天皇陛下が所有することとなっていますが、これに対して相続税は課税しない、という一般人には関係ない話です。(そもそも三種の神器などを相続税の計算上、どのように評価するのかという話になりますが…)

余談ですが、平成から令和に変わる際はいわゆる「生前退位」ということで、相続ではなく贈与によりこれらの財産が継承されることとなりました。贈与税においては非課税の規定がないため、「三種の神器に贈与税が課税されるのでは?」と(一部のマニアックな税理士の間で)話題になりましたが、生前退位について定めた「皇室典範特例法」という法律において急遽贈与税の非課税規定が設けられたために、結果として贈与税も課税されないこととなりました。

⑵お墓・仏壇・仏具など

お墓(墓地を含む)や仏壇・仏具などの祭祀財産は相続税の対象外とされています。よく言われていますが、生前にお墓等を購入すれば相続税の節税になる可能性があります。

なお、あきらかに相続税逃れをするために生前に購入した純金の仏具などは課税対象になる可能性があります。あくまでも祭祀財産(祖先を祀るために必要な財産)が非課税ということです。

ちなみにこれらの財産が非課税となる関係で、お墓等の購入費用についてローンが残っていた場合、そのローンは相続財産から控除できない(債務控除の対象外)こととなっています。

⑶公益を目的とする事業を行う人が取得し、その事業のために使う財産

公益事業を行っている方(個人)が取得し、その公益事業のために使うことが確実であるものは、相続税の非課税とされています。

なお似たような話ですが、遺言によって公益法人等に対して直接財産を寄付するような場合には、法人が取得した財産は原則として相続税の課税対象とならないことから、その寄付財産は相続税の対象外となります。

※相続人等が相続財産を取得した後に公益法人等に寄付した場合は、後述する租税特別措置法による非課税規定の対象となります。

⑷心身障害者扶養共済制度に基づく、給付金の受給権

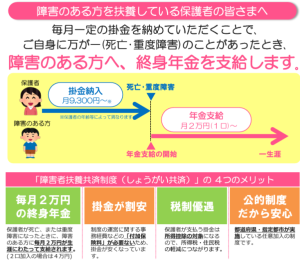

都道府県・指定都市が実施している「障害者扶養共済制度」というものがあり、障害のある方を育てている保護者が毎月掛金を納め、その保護者が無くなった後に、残された障害のある方に対して終身年金を支給する制度です。

(厚生労働省パンフレットより)

保護者が亡くなった際に障害のある方に受給権が生じるため、通常であれば「定期金に関する権利」というみなし相続財産として相続税の課税対象となりますが、生活保障の観点から非課税とするものです。(年金を受け取った場合の所得税も非課税となっています。)

なお、掛金を納める際には保護者の所得税における所得控除(小規模共済等掛金控除)となります。

また、保護者が重度障害になった場合でも障害のある方へ年金の支給が開始しますが、この場合の贈与税も非課税となっています。

参考:https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000195619.html 厚生労働省による制度紹介

⑸相続人が取得する死亡保険金のうち、【500万円×法定相続人の数】までの部分

⑹相続人が取得する死亡退職金のうち、【500万円×法定相続人の数】までの部分

これらはみなし相続財産として課税対象となっていますが、遺族の生活保障の観点から、相続人が取得する場合に限り【相続人の人数×500万円】まで非課税となっています。相続人以外の孫などが取得した場合は非課税にはならないので注意が必要です。

なお、よくある誤りとして「亡くなった方が個人年金を受給していた場合において、遺族がその残額を受け取る場合」においては、死亡保険金ではなく個人年金受給権(定期金に関する権利)となるため、この非課税枠を使うことはできません。

租税特別措置法において非課税と定められているもの

公益法人等に寄付した場合

相続人等が相続により取得した財産を国・地方公共団体・公益法人等に寄付した場合には、その寄付した財産については相続税が非課税となります。

たとえば相続財産で500万円の現金を受け取り、そのお金から100万円を公益法人に寄付した場合、寄付の証明等をつけて相続税の申告書にその旨の記載をすることで、100万円を相続財産から除外して計算できる、という制度です。

この特例を使う場合、相続税の申告期限までに寄付をして証明書等を入手する必要があるため、時間的な制約もあることに注意が必要です。

なお、この寄付について所得税においても寄付金控除の適用を受けることが可能です。

他の法律において非課税と定められているもの

主なものとして、遺族年金を取り上げます。

国内の公的年金制度における遺族年金の受給権

国民年金・厚生年金など国内の公的年金制度により遺族が受け取る遺族年金・遺族恩給等は、本来であれば「定期金に関する権利」というみなし相続財産に該当し相続税の課税対象になるものと考えられますが、国民年金法・厚生年金保険法等の法律において「租税その他の公課を課することはできない」、いわゆる公課の禁止規定があるため、相続税が非課税となります。(受け取った遺族は所得税も非課税)

一方で、確定給付企業年金・退職金共済制度による年金などについては、所得税は非課税となりますが相続税は課税されます。

また、国外の公的年金制度による遺族年金、例えば米国で働いていた期間がある方が亡くなったことにより、配偶者が終身年金を受け取ることができる制度(ソーシャルセキュリティ等)については、公課の禁止規定がないため相続税の課税対象となります。終身年金であるため、配偶者の年齢やその時の円相場によっては相続税評価額もかなり高くなる可能性があります。

まとめ

今回は相続税の対象財産の範囲についてまとめてみました。

一般の方が思っている以上に、幅広い財産が相続税の課税対象となります。一方で、課税対象ではないものを誤って申告してしまっているケースも見受けられます。

ぜひ申告漏れの無いように細かい部分まで確認し、ご不明な点は専門家にお尋ねください。

東京都八王子市在住、37歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。