Contents

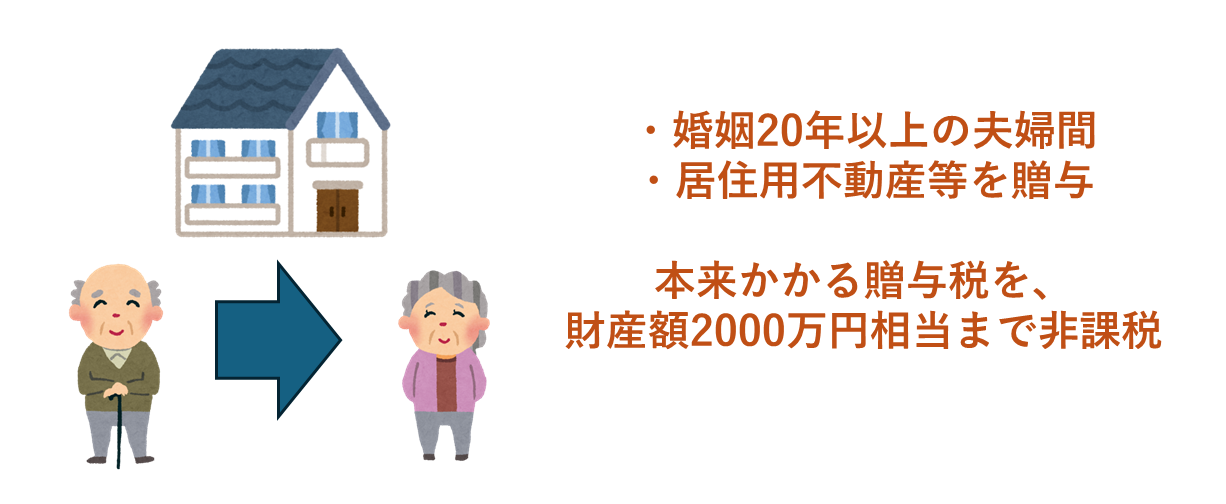

贈与税の配偶者控除(おしどり贈与)とは?

贈与税の配偶者控除とは「おしどり贈与」とも呼ばれる制度で、婚姻期間20年以上の配偶者の間で居住用不動産や、居住用不動産を買うための金銭を贈与した際に、2,000万円相当の財産まで贈与税がかからないという特例です。

贈与税とは、生前に金銭や不動産などの財産を別の人にあげた場合に、財産をもらった側がその年の1月〜12月までに受け取った財産総額に対して支払う税金です。

このおしどり贈与の特例は、夫婦のどちらかが亡くなったあと、残された配偶者の居住権を守るという意味合いがあります。そのために、「長年連れ添った夫婦間」の「居住用不動産(またはそのための金銭)」という形に限定して、本来であれば多額にかかってしまう贈与税を減免するための制度となっています。

なお、特例を受けるための詳しい要件は記事の後半で説明していますが、この特例を受ける場合は必ず期限内に贈与税の申告が必要になるため、注意が必要です。

有用なケースとデメリット

この特例を利用する場合、贈与税が安くなるというメリット以外にも有用なケースがあります。

一方でデメリットもありますので、特例を使う場合は慎重に確認が必要です。

遺産分割でトラブルが予想される場合に有用

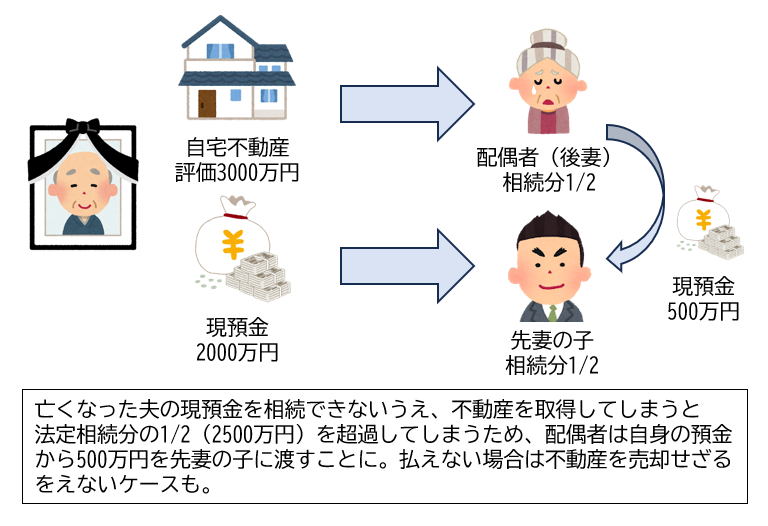

例えばその方が亡くなった後に、相続人が先妻の子と後妻(配偶者)という場合、民法上の相続分は1/2ずつとなり、基本的に財産を半分ずつ分けるということになります。

しかしその方の財産が配偶者と同居していた不動産(評価額3,000万円)と現預金2,000万円の合計5,000万円という場合、配偶者が不動産を取得してしまうと相続分(2,500万円)以上に取得することになります。

必ずしも相続分通りに分ける必要はないので、この場合でも相続人間で納得していれば配偶者が不動産、先妻の子が現預金という遺産分割を行うことは可能です。しかし先妻の子が相続分を主張した場合、配偶者は不動産(3,000万円)を取得した代償として500万円を先妻の子に支払わないと相続分通りにならないため、配偶者にその資金がない場合、現在居住している家を売却しなければなりません。

このようなケースでは、配偶者の居住権を守ることができません。そこで登場するのがおしどり贈与の特例ということです。

上記のように居住用不動産の評価が3,000万円という場合で、贈与税の計算に使う評価額も3,000万円と仮定しましょう。生前にこの特例で非課税になる2,000万円分(持分2/3相当)を元気なうちに配偶者に贈与しておきます。

そうすれば夫の財産は居住用不動産1,000万円(持分1/3相当)と現預金2,000万円(合計3,000万円)ということになり、相続の際には配偶者が自宅不動産の残り1000万円分を相続したうえに、現預金から500万円程度相続することも可能になります。(配偶者の相続分は総財産3,000万円のうち1/2の1,500万円)

※遺産分割の際の不動産評価と、贈与税の計算に使う不動産評価は必ずしも同額ではありませんが、話を簡略化するために上記では同額の3,000万円という前提で記載しています。

特別受益との関係

遺産相続に詳しい方であれば「この贈与は特別受益にならないの?」と思われるかもしれません。

特別受益とは、亡くなった方から相続人に対して生前に贈与があった場合において、その生前贈与を相続財産の前渡しと考え、財産総額に戻したうえで遺産分割を行うというルールです。

上記でいうと配偶者は既に2,000万円相当の特別受益を受けているので、遺産分割の際にこの2,000万円も相続財産のトータルに含め、生前贈与をする前の状態から遺産分割を考慮するのが原則的なルールとなります。そうなると生前贈与の意味がなくなってしまいます。

しかし民法改正により、2019年7月1日以降に行ったおしどり贈与(不動産の贈与)については、「特別受益として持ち戻す必要がないことを前提として贈与したもの」と推定されることになりました。

※それ以前にされたおしどり贈与であっても、遺言により持ち戻しの対象としないことを記載しておけば、同様に特別受益として持ち戻しをする必要はありません。

なお注意が必要なのは、持ち戻しの対象外にできるのは「居住用不動産の贈与」に限られる(金銭の贈与はNG)というのと、民法上は金額の制限がないため、仮に2,000万円超の居住用不動産の贈与を行っても、贈与税は課税されますがその課税部分も含めて持ち戻しの対象外とすることができます。

贈与税が非課税となる話(相続税法)と、特別受益の対象外となる話(民法)に若干ズレがありますので注意が必要です。

配偶者居住権の制度とどちらがよい?

上記と同じような制度として「配偶者居住権」という制度があります。

こちらも残された配偶者の居住の権利を守る制度としては有用ですが、難点なのは制度として複雑でわかりにくいということです。

その点、おしどり贈与ではあれば生前に不動産の所有権そのものを配偶者に渡してしまう制度なので、理解しやすいというのは大きな利点でしょう。

その他、税制上の取り扱いも大きく異なりますので、どちらの制度が良いか迷う場合には税理士に相談されることをオススメします。

相続税の節税になる?

夫婦間の財産を平準化できる効果

上記のように遺産分割でトラブルが想定される場合に使うのがおしどり贈与の本来の趣旨ではありますが、相続税の節税策として使うことも考えられます。

例えば夫が多額の財産を所有しており、相続税も多額になることが予想されるケース。

この場合に夫の財産のうち居住用不動産を妻に移転しておくことで、相続税の課税対象から除外することが可能になります。相続財産を減らす効果がありますので、相続税の節税になるということです。

なお亡くなった時からさかのぼって最大で過去7年分の生前贈与について、相続税の課税対象とする制度(生前贈与加算)があります。相続税における特別受益の持ち戻しのような制度ですが、こちらもおしどり贈与を利用した生前贈与については、相続税の計算上、生前贈与加算の対象としないこととされています。

そもそも配偶者間はあまり相続税がかからない

ただし、この制度を利用した場合に相続税がどの程度節税になるかというと、そこまで節税にならないケースが多いです。

そもそも配偶者間の相続については「配偶者の税額軽減」という制度があり、よほど相続財産が高額でない限り相続税がかかりません。

また居住用不動産については「小規模宅地等の特例」という制度があり、評価額も8割減にできるケースが多いためです。

後述しますが、おしどり贈与を行う場合、2,000万円相当まで贈与税はかからないのですが、不動産取得税や登録免許税といった税金(いわゆる移転コスト。不動産流通税とも呼ばれます)が相続よりも高くかかります。

相続財産がかなり多額にあるケースや、小規模宅地等の特例の対象となる不動産が複数ある場合には、移転コストを高めに支払ってもトータルで節税になる可能性はあります。

節税を目的とする場合は、事前に税理士に相談したうえで行うことをオススメします。

譲渡所得税の節税になるケース

現在は持ち家に居住しているが、将来的には売却して老人ホームに入ることを考えているケースもあるでしょう。

居住用不動産を売却した場合、購入した時よりも地価が上がっている等の理由で売却益が発生していると、そこに所得税(譲渡所得)が課税されます。

たとえば取得費が3,000万円の不動産を1億円で売却した場合、7,000万円の値上がり益がでており、ざっくり1,400万円程度(値上がり益×20%)の税金が発生します。

ただしこの場合において居住用不動産を譲渡した場合には、その値上がり益から3,000万円相当を控除できる特例があります。

7,000万円の値上がり益が出ていても、3,000万円の控除を行い、残った4,000万円に対する20%が納税額となります。

<ひとりで所有していた場合>

夫:売却金額1億円 – 取得費等3,000万円 – 特別控除3,000万円=利益4,000万円 →税額 約800万円

この3,000万円控除の特例は、不動産を共有している場合にも、「それぞれ3,000万円の控除ができる」ことが特徴です。

仮に夫婦で居住用不動産を1/2ずつ所有していた場合、

<夫婦で共有していた場合>

夫:売却金額5,000万円(1億円×1/2)- 取得費等1,500万円(3,000万円×1/2)- 特別控除3,000万円=利益500万円 →税額 約100万円

妻:売却金額5,000万円(1億円×1/2)- 取得費等1,500万円(3,000万円×1/2)- 特別控除3,000万円=利益500万円 →税額 約100万円

というように、ひとりで所有していた場合の税額800万円から、夫婦で共有していた場合の税額合計2,00万円まで600万円相当を節税することが可能になります。

将来的に売却する可能性があり、地価上昇などにより値上がりしている場合は、おしどり贈与をして住居を夫婦の共有としておくことで、将来的な譲渡所得税の節税になる場合があります。

※ただし後述しますが売却を前提としておしどり贈与の特例を受けることはできないため、あくまでも「将来的に売却するかもしれないが、しばらくは住み続ける予定」ということが前提となります。

気持ちの面でも有用?

必ずしも上記のような目的でなくても、単純に「長年生活を支えてくれた配偶者にお礼がしたい」ということでこの制度を利用される方もいらっしゃるようです。

まさに「おしどり贈与」という名前にふさわしい使い方なので、これも個人的にはアリだと思います。

今のところ遺産分割でトラブルが起きないと思われる場合でも、万が一何かあった際の予防的な意味合いでも有用です。

「遺言を残す」という手もありますが、おしどり贈与で生前に不動産の名義を変えておけば、いざ相続が発生した際の心配事をひとつ減らすことができると考えれば、後述する移転コストがかかるにしても選択肢のひとつとして考えて良いのではないかと思います。

最大のデメリットは移転コスト(不動産流通税)

この制度を使う際に注意が必要なのは、不動産取得税や登録免許税といった税金が、相続の際よりも高くかかることです。

不動産を配偶者に移転(名義変更)する場合、考えられる主な方法は「売買」「贈与」「相続(遺贈)」です。

このうち夫婦間で「売買」というのはあまりないでしょうから、「贈与」=生前に移転して名義を変えるか、「相続(遺贈)」=亡くなった後に移転して名義を変えるかのどちらかということになります。

※遺言に基づいて財産を移転することを一般的に「遺贈」と言いますが、税制度の上では「相続人に対する遺贈」は、相続とほぼ同様の取り扱いとなります。

贈与の場合は贈与税、相続や遺贈の場合は相続税の課税対象となりますが、このおしどり贈与を使えば、贈与税の課税を避けながら生前に配偶者に移転することが可能です。

ただし、不動産の名義を変更した場合にかかるのは贈与税や相続税だけではありません。登録免許税や不動産取得税といった税金がかかり、いずれも相続の際よりも贈与の際の方が高くなります。そのためおしどり贈与を行う場合は、これらの税金がかかることを認識したうえで行う必要があります。

登録免許税

登録免許税とは、不動産の登記をする際などにかかる税金です。

この登録免許税は、相続の際にはその不動産の固定資産税評価額×0.4%となりますが、贈与の場合には固定資産税評価額×2.0%となり、5倍になります。

例えば固定資産税評価が1,500万円の場合、相続であれば6万円で済みますが、贈与の場合は30万円かかります。この金額はおしどり贈与を使ったとしても減免されません。

不動産取得税

不動産取得税とは、その名の通り不動産を取得したことに対する税金です。

相続で取得する場合は不動産取得税は非課税とされていますが、贈与の場合は固定資産税評価額に対して土地は1.5%、建物は3%となります。(居住用不動産の場合)

昭和57年以降に建築された耐震基準に適合する居住用不動産等であれば特例があり、結果的にかからないことも多いのですが、建物が古かったり土地面積が広い場合は課税される場合もあります。

東京都税事務所が計算ツールを公表していますので、ご心配な場合は事前に試算しておくことをオススメします。

特例を適用するための条件

おしどり贈与の特例を適用するためにはいくつかの条件を満たす必要があります。よく確認せずとりあえず不動産の名義変更を行ってしまい、後になって特例の適用ができないとなると、多額の贈与税が課税される可能性があります。必ず条件を確認の上、贈与を行いましょう。

①夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと。

贈与の時点で、その夫婦が婚姻して20年を過ぎていることが条件となっています。これを示すために、贈与税の申告を行う際にその旨が記載された「戸籍謄本」(贈与後10日を経過したもの)を添付する必要があります。

②配偶者から贈与された財産が、日本国内にある居住用不動産であること、または居住用不動産を取得するための金銭であること。

贈与の対象となる財産は、居住用不動産そのものか、または居住用不動産を取得するための金銭である必要があります。

居住用不動産というのは、その名の通りその贈与を受ける配偶者が居住するための土地(借地権等を含む)や建物をいいます。土地だけ、または建物だけの贈与も対象となりますし、持分(例えば居住用家屋の1/2など)でもOKです。

もともと共有で所有している不動産、例えば夫が1/2・妻が1/2という形で所有している場合において、夫の共有持分1/2を妻に贈与する、といったケースもOKです。

③贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた方が現実に住んでおり、その後も引き続き住む見込みであること。

贈与を受けた方が、贈与の翌年3月15日までにその不動産に居住する必要があります。また基本的にその後も住み続ける見込みであることが条件なので、「近いうちに売却する計画があり、居住用不動産を売却した場合の3,000万円控除を夫婦で受けて節税するために贈与する」ようなケースはNGとなります。

また金銭の贈与を受けた場合には、その金銭をもって居住用不動産を購入したうえで翌年3月15日までに実際に居住する必要があります。新築するケースでは「工期が遅れて期限までに住宅が完成しない」という事態に陥らないよう、注意が必要です。

居住関係について示すために、贈与税の申告を行う際に住所の移動状況を示す「戸籍の附票の写し」(贈与後10日を経過したもの)を添付する必要があります。また、不動産の贈与を受けたことを示すための「登記事項証明書」も添付する必要があります。

④その配偶者からの贈与について、以前にこの特例の適用を受けたことがないこと

この特例は「生涯で一度限り」使うことが可能です。今年不動産の1/2を贈与して、来年残りの1/2を贈与する、といった場合にはどちらか一回の贈与についてのみ特例を適用できます。

なお、厳密に言えば「その配偶者から」なので、理屈としては配偶者からの贈与についてこの特例の適用を受けたうえで離婚し、別の配偶者からの贈与についてまたこの特例の適用を受けることは可能だと考えられます。(それぞれ婚姻期間20年以上が必要なのでほぼ発生しないケースかと思いますが……)

⑤贈与を受けた年の翌年3月15日までに、この特例を受ける旨の贈与税の申告を行うこと

この特例には「申告要件」があります。つまり、期日までに正しく申告をしないと受けることができません。「贈与税がかからないから何もしなくてもよい」と勘違いしてしまうと、特例の適用ができず多額の贈与税が発生してしまいますので注意が必要です。

居住用不動産とは?

ここで重要になるのが居住用不動産の定義です。税金の上で「居住」というのは、現実にその方の「生活の本拠」となっていることをさします。たまに「住民票を移せばOKですか?」などの質問を受けることがありますが、現実に生活の本拠となっていない場合は住民票を移してもNGです。

※そもそも住民票はその方の生活の本拠となる場所に置くことになっていますので、税金上の特例を受けることを目的として住民票を移すケースは住民基本台帳法上もNGと考えられます。

「生活の本拠」自体の定義も難しいのですが、その方の生活上の拠点となっている場所を指し、一時的に居住しているようなケースは含まれません。たとえば介護や単身赴任で一時的に別の場所に寝泊まりしている場合であっても、休日には家族が過ごしている家に帰るような場合は、その家族が過ごしている家が生活の本拠となります。また入院している場合も退院すれば家に帰ることになりますので、生活の本拠が病院になることはありません。

不動産を多く所有している富裕層の方が、別荘として利用しているような家を「居住用不動産ということにして」相続税対策で贈与するようなケースですと、当然ながら問題になります。

とはいえ、一番多いのは「夫婦で同居している不動産(夫婦どちらかの名義)を配偶者の名義、または共有名義にしたい」というケースでしょう。このような場合であれば基本的に問題なくこの特例を利用することが可能です。

まとめ:居住用不動産の移転は相続まで待つべき?それとも贈与?

今回の記事ではおしどり贈与についてまとめてみました。

多くのケースでは、移転コストがかかることから無理に生前に贈与する必要は無いケースが多いように思われます。

ただ、それでもおしどり贈与の特例を利用することで生前に配偶者に移転、または共有状態にしておくことで精神的な安心を得ることができるのであれば、金銭的な損得以上にメリットがあるのではないでしょうか。

移転コストなどのデメリットを知ったうえで行うのであれば良い制度だと思いますので、ご検討の際にはお気軽に税理士までご相談ください。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。