医療費控除とは、医療費の支払いが多かった年に確定申告により受けることができる控除です。普段健康な方が医療費控除を受ける場面として考えられるのは「出産をしたとき」ではないでしょうか。

そこでこの記事では、まず医療費控除に関する全体像を確認したうえで、最後に出産に関連して控除の対象となる医療費や注意点をみていきます。

Contents

医療費控除の基礎知識

医療費控除とは、所得税や住民税における「所得控除」の制度です。

所得税や住民税は所得(儲け)に対する税金で、その人の1月〜12月の1年間の所得に応じて税額を計算します。

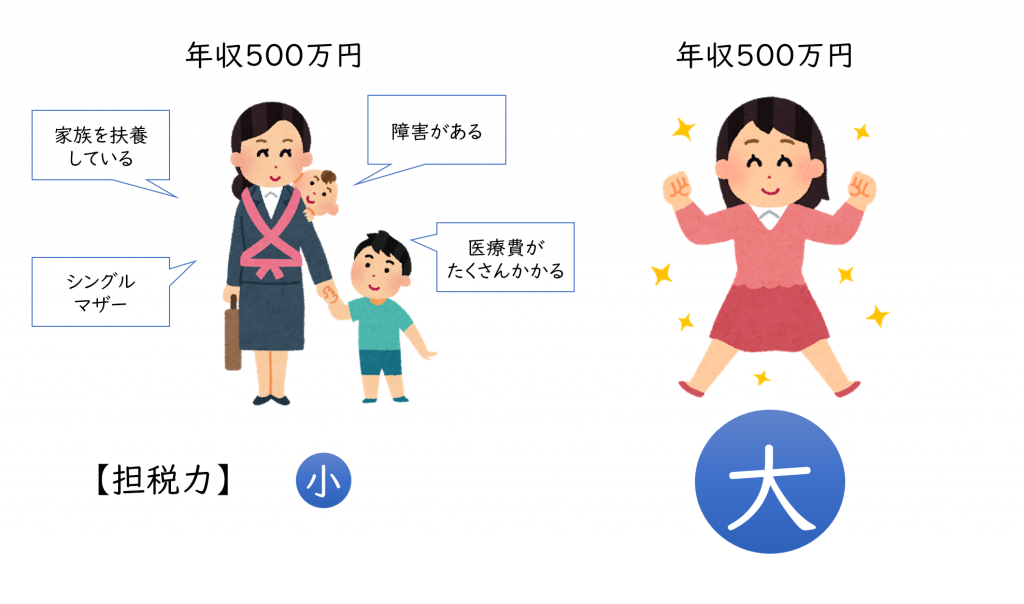

基本的にはその人の所得が高ければ高いほど税金も高くなりますが、個々の「税金を納める能力(担税力)」に合わせるために、その人の「事情」を考慮する必要性があります。同じ年収の方であっても、障がいを持っている、子どもがたくさんいる、医療費がたくさんかかる……といった事情はそれぞれ異なるからです。

そこで、所得からこのような個々の事情を考慮した「控除」を行ったうえで税金を計算することになっています。

医療費控除はこのような控除の仕組みのひとつであり、「多額に医療費を支払ったのなら税金をたくさん払うのは大変だよね」という趣旨で、その年の所得から医療費の額のうち一定額を差し引く(所得控除)ことができます。

控除受けるためには確定申告が必要

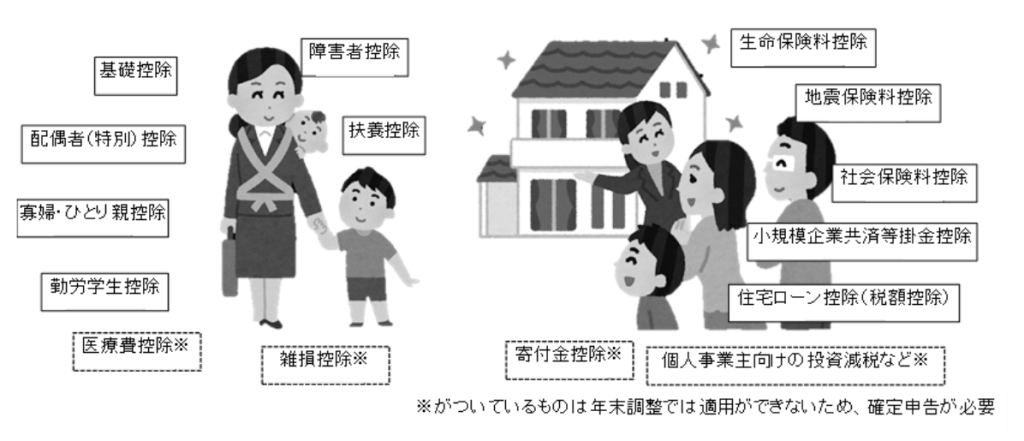

会社員の方であれば、会社に申請することで生命保険料控除や地震保険料控除などの控除は年末調整にて受けることができますが、医療費控除は年末調整で受けることができません。

そのため、医療費控除を受けたい場合には必ずご自身で確定申告をする必要があります。

なお医療費控除は所得税と住民税で適用が可能ですが、所得税の確定申告をすれば、その情報をもとに住民税でも医療費控除が適用されるため、通常は住民税の確定申告をする必要はありません。

所得税の確定申告は、お住いの住所地を管轄する税務署へ申告を行います。年末調整をした給与以外に所得がないケースなどは、5年以内に申告を行えば税金の還付を受けることが可能です。

個人事業主など申告義務がある方は3月15日までに、他の所得や控除と一緒に所得税の申告をします。遅れた場合はペナルティが発生する場合もありますが、医療費控除の申告自体は可能です。

ただし年末調整した給与以外の所得が20万円以下の場合や、公的年金収入のみで年金の合計が400万円以下の方など、「所得税の申告義務がなく、医療費控除を適用するとかえって所得税の税額が増えてしまう」というケースでは、所得税の申告はせずに住民税の申告をお住いの役所へ行うことで、所得税では医療費控除を受けずに住民税のみ医療費控除を受ける、という(かなり地味な)テクニックもあります。

対象となる主な医療費は?

医療費控除の対象となる医療費の範囲は国税庁のHPなどに記載されていますが、ざっくりまとめると以下のような形になります。

なお、いずれの費用も「その病状などに応じて一般的に支出される水準を著しく超えない部分の金額」が対象となります。

医療行為(診療・治療)の対価

- 医師または歯科医師による診療費・治療費

→保険診療であることは要件ではないので、インプラント治療など、治療目的であれば自費診療であっても対象です。

- あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の費用

→これらの有資格者も一部医療行為が認められているため対象となります。ただしマッサージ目的の施術の費用は除かれます。あくまでも「治療のための医療行為」が対象ということで、神経痛やリウマチといった傷病があり、それを改善することを目的としている必要があります。腰痛などの慢性的な症状を一時的に和らげる目的であれば、対象外とされる可能性があります。医師の同意があればこれらの費用について保険診療となりますが、自費診療であっても治療を目的としていれば対象になるものと思われます。

- 助産師による分べん介助の費用

→いわゆる助産院で出産する場合の費用です。妊婦定期健診等も対象になります。

- 一定の研修を受けた介護福祉士・介護職員等によるたん吸引等の費用

→一定の要件のもとで一部の医療行為が認められているため、対象となります。

治療に関する付随費用

- 病院等へ行くための人的役務の提供の費用

→公共交通機関の交通費など。「人的役務の提供=サービス」の費用が対象なので、自家用車のガソリン代や駐車場代は対象外です。

- 治療または療養に必要な医薬品の購入の費用

→「治療のため」のものであれば市販薬を自身の判断で購入する場合も認められます。予防のための薬は対象外なので、なんらかの傷病がありそれに対する治療を目的としていることが条件となります。なおここでいう医薬品とは薬機法第2条第1項に規定されている医薬品に限られるため、自然食品や健康補助食品は対象外です。

- 療養上の世話の対価(付添料など)

→原則として保健師、看護師又は准看護師に対するものが対象となりますが、特に依頼した人であれば有資格者でなくても対象になります。ただし親族等は対象外となります。

- 介護保険等制度で提供される一定の介護サービス費用

→介護保険サービスにおける、看護・医学的管理の下における療養上の世話等として一定の金額は、医療費控除の対象となります。(詳しくはこちら)

- 医師等による診療・治療・分べん介助を受けるために直接必要なもの

→入院時の食事代や治療のための医療器具、寝たきりの場合のおむつ代など。

- 日本骨髄バンクや日本臓器移植ネットワークに支払う、骨髄移植や臓器移植のあっせんに係る患者負担金

- 特定保健指導の積極的支援に関する費用

一方で、控除の対象になるか注意が必要なものとしては下記のようなものがあります。

- 健康診断の費用

→治療ではないため対象外。ただし健康診断で異常が見つかり、その後治療した場合は「診断も治療行為の一部」と考えられるため、診断費用も対象にすることが可能です。また、出産に伴う妊婦や新生児の定期検診費用も出産に関する一連の費用ということで控除の対象とされています。

- 病気予防や健康増進を目的としたビタミン剤やサプリメントなど

→治療ではないため対象外。治療目的として医師の処方の基に出されたものであれば対象となります。

- ワクチン・予防接種の費用

→あくまでも予防であり、治療ではないので対象外。

- 入院した際の個室代

→本人の希望により個室に入院する場合は、治療に直接かかわるものでないため対象外。ただし治療のために個室利用が必要と認められる場合は対象になる可能性があります。

- 病院へ向かうためのタクシー代

→病状からみて急を要する場合や、電車・バス等の利用ができないなど合理的な理由がある場合は対象になる可能性があります。

- メガネ・コンタクトレンズの購入費用

→治療ではなく「矯正」であるため対象外。ただし白内障治療のためのメガネなど、医師が治療のために必要と認める場合は対象となります。

- 理学療養士・作業療法士による施術費用

→これらの資格を持つ方も一部の医療行為を行うことができますが、あくまでも医師の指導のもと行う施術のみが対象となっているようです。そのためたとえこれらの有資格者であっても、病院等において治療行為として行われる場合や、医師の紹介状等をもとに行われたものでなければ対象外となります。

その年中に「支払ったもの」が対象

所得税は1月1日~12月31日の1年間を区切りとして計算することになっているため、医療費控除も同様にこの1年間に支払ったものが対象となります。

支払った日を基準とするため、12月に受けた治療に関して年明け1月に支払った場合は翌年分の医療費控除対象となります。逆に昨年12月の治療費を今年1月に支払った場合は今年の医療費控除対象として問題ありません。

なおクレジットカードや歯科ローンの場合は信販会社が病院に立替払いをし、その後信販会社に対して支払いをするという扱いになるため、カード決済日やローン契約をした日が支払日となります。クレジットカードの引き落とし日は関係ありません。

治療・入院が年をまたぐ場合や、妊娠~出産までが年をまたぐ場合などは後述する医療費控除の足切りもそれぞれの年ごとに行われるため、思ったよりも医療費控除を受けることができない、ということもあります。

同一生計親族の医療費は合算できる

ここでいう医療費とは、ご自身の医療費を支払った場合はもちろん、「同一生計親族」の医療費を払った場合も対象となります。

同一生計というのは簡単に言えば「お財布が一緒」ということで、基本的には同居していれば同一生計ということになります。また学生である子どもが一人暮らしをしており生活費を親が負担している場合や、離れて暮らしている親に子が仕送りしているケースなど、「別居ではあるが実質的にお財布は一緒」という場合は同一生計として認められる可能性があります。

ちなみに同一生計の判定は医療費を支払った日時点で判定するため、学生が就職する年など、同居していた時に医療費を支払ったがその後別で暮らすことになった場合などでも、同居していた時に支払った医療費であれば合算してOKとなります。

※介護保険サービスを安くするために住民票を分ける、いわゆる世帯分離をしているケースでは、「世帯分離=同居しているが別生計」という意味合いになるため、医療費控除を計算する際に合算してしまうと世帯分離していることとの整合性がとれなくなってしまうため注意が必要です。

また親族という言葉も入っていますが、これは民法上の親族(6親等以内の血族・配偶者・3親等以内の姻族)を意味します。

民法上の親族となる範囲はかなり広いですが、逆に言うと現行の民法上親族として認められていない方の医療費を支払っても、それを合算して申告することはできません。例えば下記のようなケースです。(令和6年6月時点)

- 単にルームシェアをしている友人・カップル

- いわゆる事実婚状態だが、婚姻はしていない場合

- 自治体が独自に導入しているパートナーシップ制度等を利用している同性パートナー等

どのぐらい税金が安くなる?

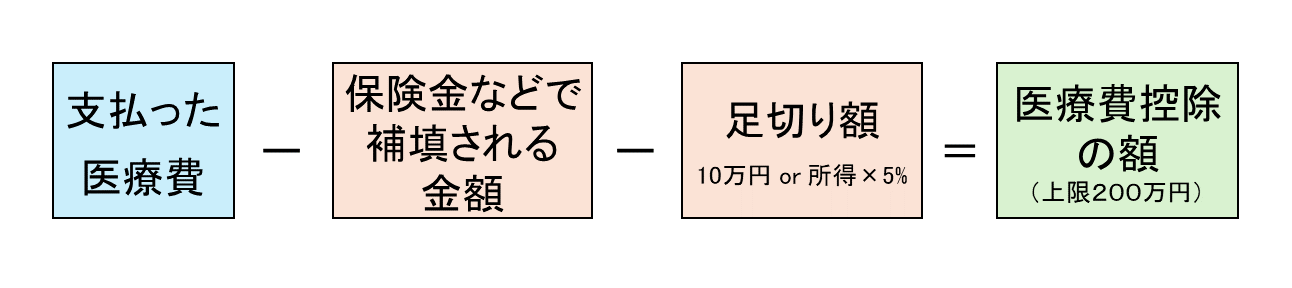

医療費控除の金額は、下記の計算式で求めることができます。

保険金などを差し引く(=実際に負担した額が対象)

まず注意が必要なのは、支払った医療費から「保険金などで補填される金額」を差し引く必要があります。

たとえば民間の医療保険で保険金が支払われた場合や、公的な医療費の補填(高額療養費など)があった場合に該当します。

支払った医療費(領収書の金額)が10万円であっても、後日高額療養費で4万円戻ってきた場合、実際に負担した医療費は6万円であるため、この高額療養費などの補填分を差し引く必要があるということです。

※なおこの計算は、厳密にいうと治療行為ごとに計算を行います。

(例)

①盲腸の治療のための入院・手術費 10万円→これに対する入院保険金収入15万円

②歯の治療のための治療費 20万円

この場合、①ではマイナス5万円となっていますが、これをゼロとして(除外して)考え、②の20万円のみをもとに医療費控除の計算を行うことが可能です。

なお、①の治療により実質的に儲かった5万円相当に対する所得税は非課税とされています。

年内の治療費に対して年明けに保険金等が支払われた場合、あくまでもその治療費に紐づく保険金となりますので、保険金の入金が年明けであっても医療費控除の計算上は差し引く必要があります。保険金の請求が遅れた場合などは注意が必要です。

足切り額を差し引く

続いて、医療費控除のいわゆる「足切り額」を上記の金額から差し引きます。

前述のとおり、医療費控除は「多額に医療費を支払ったのなら税金をたくさん払うのは大変だよね」という制度なので、「年間で数万円程度の医療費がかかるのは普通だから、税金を控除する必要は無いよね」という考えで、一定の金額までは控除の対象としないことになっており、これが足切り額ということです。

足切り額は通常10万円となりますが、所得×5%が10万円に満たない場合は所得×5%が足切り額となります。

所得というのは年収とは少し違う概念ですが、収入が給与のみの場合はざっくり年収297万円ぐらいまでであれば、足切り額は10万円未満になります。

また前述のとおり、医療費控除は同一生計親族のものであれば家族のものを合算してどなたか一人が申告することが可能です。通常であれば所得の高い方が申告することが多いのですが、医療費の額が10万円に満たないケースなどは、所得の低い方で申告する方が税金の控除が大きくなることもあります。

また医療費控除の金額は200万円が上限とされているので、インプラント治療などで多額の医療費がありご家族で分散して支払った場合は、医療費控除の申請上もご家族で分散して申告することも考えられます。

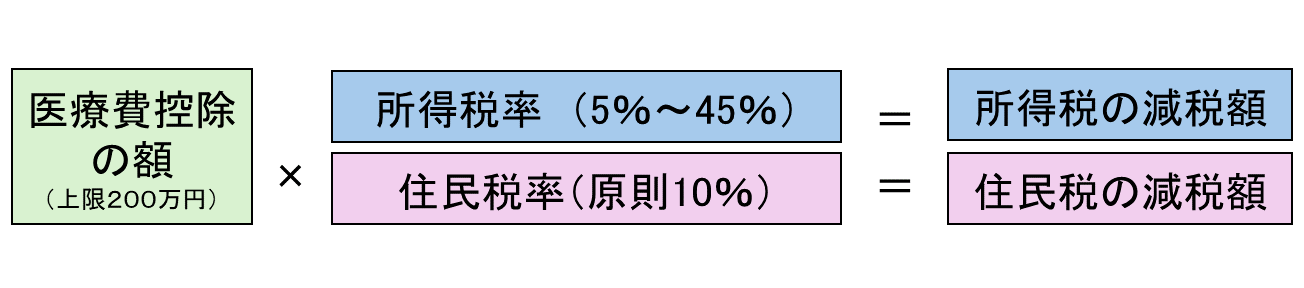

実際に節税となる金額

上記の医療費控除の金額がそのまま税金の控除になるわけではなく、実際には控除金額に税率をかけた金額が減税額となります。

所得税は所得に応じて税率が段階的に上がっていく超過累進課税となっているため計算が難しいのですが、例えば所得税率23%の人が医療費控除100万円を受ける場合は、ざっくり23万円ぐらいの節税になります。

また住民税は市区町村により若干異なる場合があるものの多くの自治体では税率10%となっているため、医療費控除の額の10%相当が節税になると考えればOKです。

注意が必要なのは、医療費控除はあくまでも税金を安くするための仕組みであるため、もともと税金がゼロの方などは医療費控除を受けてもそれ以上税金が安くなることはありません。この場合は確定申告をしても還付されることはありません。

「医療費控除を受ければ医療費の一部が戻ってくる」と勘違いされている方がたまにいらっしゃいますので、その点は注意が必要です。

※住宅ローン控除で所得税がゼロになっているケースなどでは、医療費控除を受けることで住民税が安くなる可能性があります。

出産費用と医療費控除

普段健康な方が医療費控除を受ける場面として考えられるのは「出産をしたとき」ではないでしょうか。

そこで出産やこれに関連する費用について、医療費控除になるものとならないものをみていきましょう。

医療費控除の対象となるもの

- 産院や助産院に支払う出産時の分べん費用・入院代(食事代等も含む)

- 妊婦定期検診費用(出産後についても、単なる健康診断に過ぎないものを除き対象)

- 健診や入院に向かう際のバス・電車等の公共交通機関の費用(やむを得ない場合を除き、本人分のみ)

- 陣痛が来た際など、急を要する際のタクシー代

- 助産師による産後ケアや母乳指導等

- 産科医療補償制度の負担金

- 不妊治療の費用

- 母体保護法にもとづく妊娠中絶費用

- 流産した場合の処置費用

基本的に産前・産後の検診費用や分べん費用などは対象となります。無痛分娩などを利用した際の追加費用も、あまりに高額なものでなければ対象になるものと考えられます。

また産後の妊婦・新生児を対象とした1か月検診や、乳腺炎を改善するための助産師による乳房マッサージ等も対象になるものと考えられますので、産後の費用もチェックが必要です。

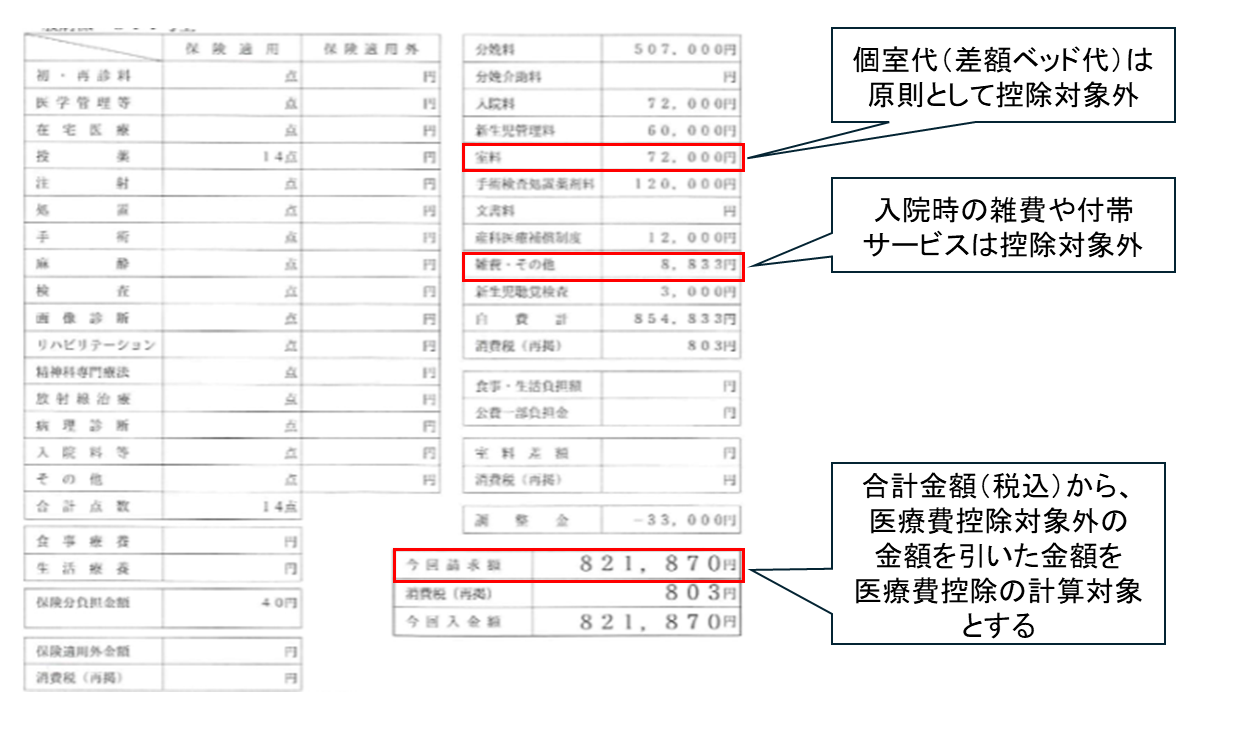

医療費控除の対象外となるもの

- 入院時の個室代(治療のために必要な場合は対象)

- 分べん・治療に直接関係ない入院時の付帯費用(寝間着やテレビ代など)

- 胎児の出生前診断(遺伝的検査等)

- 自家用車で通院する場合のガソリン代・駐車場代

- 御見舞に来た人の交通費

- 里帰り出産をする際の帰省費用

個室代やテレビ代など、直接的に分べんに関係のない費用は対象外です。最近では入院時にアロママッサージやニューボーンフォトといった付帯サービスを行っている産院もありますが、入院費用と一緒に請求されている場合はそれらの金額を除いて医療費控除の計算をする必要があります。

補填される金額として差し引く必要があるもの

- 出産育児一時金

- 不妊治療に係る助成金

- 民間の医療保険金

出産育児一時金とは、出産費用の補填として健康保険から通常50万円が支給される制度です。通常は出産後に申請して受け取ることになりますが、出産費用の直接的な助成となるため医療費控除の計算上は差し引く必要があります。

なお出産育児一時金の直接支払制度を利用する場合は産院に直接一時金が支払われるため、出産費用支払時の自己負担額がその分少なくなります。

また不妊治療に係る助成制度がお住いの都道府県や市区町村において実施されている場合がありますが、不妊治療費が医療費控除の対象となっているのに合わせて、こちらも控除の計算上は差し引く必要があります。

その他、民間の医療保険に加入している場合において、出産に関する入院や手術について保険金を受け取った場合も差し引く必要があります。

補填される金額として差し引く必要がないもの

- 出産手当金

出産手当金とは出産前後に勤務できないことによる給料の補填として支払われるものであり、出産費用の補填ではないので、医療費控除の計算上差し引く必要はありません。なお出産手当金は所得税が非課税となっているため、確定申告の際に申告する必要もありません。

出産費用で医療費控除を行う場合の注意点

領収書がない場合

公共交通機関の利用などで領収書がない場合も、内容をきちんと説明できれば問題ありません。スケジュール帳や家計簿に日付や金額・利用区間を記載しておく形でも大丈夫なので、申請時に漏れの無いように注意しましょう。

年をまたぐ場合

前述のとおり、医療費控除の計算は1月~12月の1年間で区切ることになります。そのため妊娠~出産が年をまたぐ場合は、必ず年ごとに集計を行い、医療費の合計額が足切り額を超えるかどうか確認しましょう。

出産以外の医療費もチェックする

医療費控除の申請をする場合は、出産以外の医療費もまとめて計算することが可能です。風邪をひいて病院に行った、歯医者で健診を受けた、風邪をひいたのでドラッグストアで風邪薬を買った、など細かい費用もまとめて計算することで控除を上乗せることができるので、ぜひレシートを保管しておきましょう。

同じ年に家族の健康チェック・治療も行う

医療費控除は同一生計親族の医療費をまとめて計算することができるので、配偶者やお子様などもいっしょに家族全員の健康チェックの機会ととらえましょう。

親知らずの抜歯、インプラント治療やレーシック手術など、やりたいと思っていた治療があれば出産の年にまとめてやってしまうとその分控除が大きくなります。別の年にやる場合は足切り額がそれぞれの年で計算されるうえ、確定申告も複数年分やる必要があります。

また健康診断費用自体は通常医療費控除の対象になりませんが、病気が発見され治療につながった場合は診断費用も含めて控除の対象になります。健康診断をさぼりがちな方は、ぜひ出産後忙しくなる前に健康診断をしましょう。

会社員であれば確定申告は遅くなっても大丈夫

会社で年末調整を受けていて他に所得がない場合など、もともと確定申告の義務がない方であれば確定申告の期限を過ぎても問題ありません。5年以内であれば申告ができるので、出産後なかなか時間が取れない場合は落ち着いてから申告をする形で問題ありません。

※ただし住宅ローン控除初年度の申請などは、期限を過ぎてしまうと不利になるケースもあるので、別の控除も合わせて受ける場合は注意が必要です。

制度を正しく理解し、漏れなく申請を!

特に会社員の場合は普段確定申告をすることがなく、医療費控除といわれてもなかなかとっつきづらいのかなと思います。

出産前後や子育てはお金がかかりますので、ぜひどのような制度なのかご確認いただき、申請漏れや誤りのないようにご注意いただければ幸いです。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。