Contents

相続から10か月以内に相続税の申告が必要?

人が亡くなった際にはいろいろな手続きが必要となりますが、その中でも特に難易度が高いのが相続税の申告手続きではないでしょうか。

相続税は、亡くなった方の財産を遺族などが引き継ぐ際に、その財産額に応じて課税される税金です。

相続税の申告が必要な場合、亡くなってから10か月以内という期限があるため、申告が必要かどうかの判定は早めに行う必要があります。

相続税はどのような場合に申告が必要?

相続税の申告が必要かどうかの判定でよく言われているのが、「相続財産額が相続税の基礎控除を超える場合に申告が必要」ということです。

ここでいう基礎控除とは、「3,000万円+600万円×相続人の人数」で求めることができます。

例えば亡くなった方の相続人が3人の場合は基礎控除が4,800万円(3,000万円+600万円×3人)となり、もし相続財産が5,000万円あれば基礎控除を超えるため相続税の申告が必要、ということになります。

ここでポイントとなるのが、あくまでも亡くなった方の財産総額で考える必要があるため、たとえば「相続によって10万円しかもらっていない相続人」であっても、相続財産の総額が基礎控除を超えれば相続税の申告が必要です。

「私は10万円しかもらっていないので相続税の申告はいりませんよね??」と聞かれても、それだけでは本当に申告が不要なのか判断できないので注意が必要です。

逆に1億円もらっている人でも、相続人が多く相続財産総額が基礎控除以下であれば申告の必要はありません。

なお、どのようなものが相続財産として考える必要があるのかは、下記の記事もご参照ください。

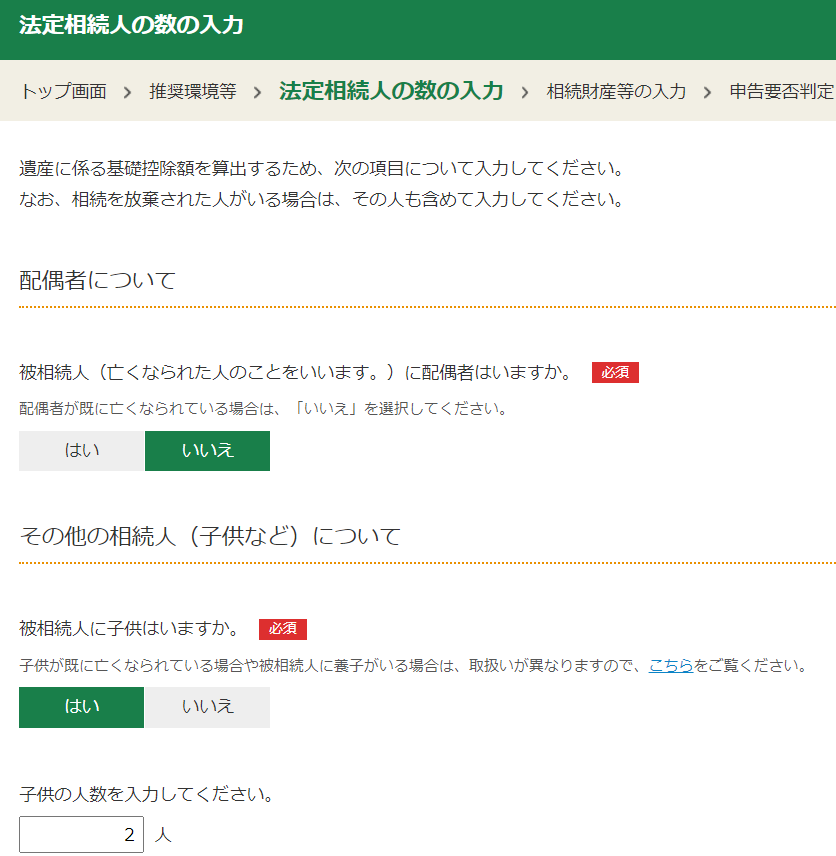

国税庁の「申告要否判定コーナー」が便利

申告要否を判定する際は、国税庁が提供している相続税の申告要否判定コーナーが便利です。どなたでも無料で利用することができデータの途中保存も可能なので、とりあえずわかる部分から埋めていきながら不明な部分を調べて少しずつ仕上げていく、という形で利用するのが良いでしょう。

相続人の情報を埋めていき、

その後相続財産や債務の情報を入力していくことで、相続財産額と基礎控除を基に申告要否を判定することが可能です。

土地の評価方法なども簡単に教えてくれるので、「相続財産は自宅不動産と銀行の預金、証券会社で購入した有価証券だけ」などのシンプルなケースであれば十分対応が可能です。

申告要否を判定するうえでの注意点

基本的には上記の方法で判定すればよいのですが、判定するにあたっての落とし穴がいくつかあります。

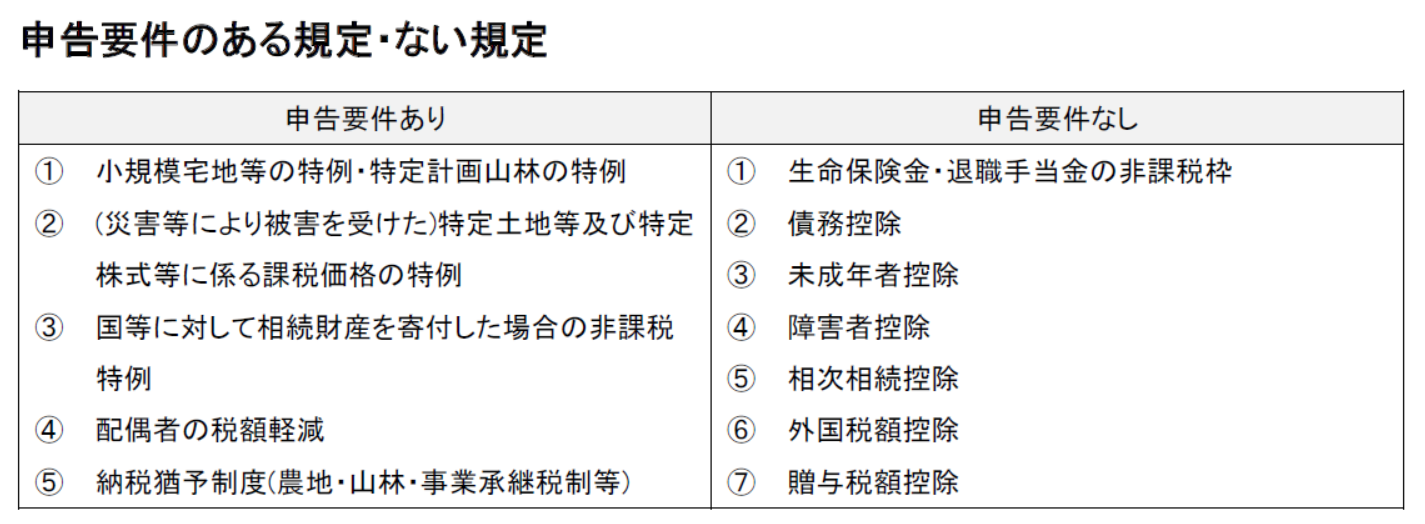

申告要件のある特例

相続税の計算をするうえで有名なのが、「配偶者が財産を取得すれば相続税はかからない」という話です。

たしかに相続税には「配偶者の税額軽減」という特例があり、一定の金額までであれば配偶者に対して相続税はかからないため、「配偶者が全ての財産を相続すれば相続税はかからないから、相続税の申告は不要?」と判断してしまいそうですが、これは誤りです。

「配偶者の税額軽減」などの一部の特例は、相続税の申告をすることで受けることができるいわゆる「申告要件のある特例」であるため、申告が必要かどうかを判断するにあたってはこの特例は無いものとして計算する必要があります。

同じように同居親族が居住用不動産を相続する場合に土地の評価を8割引にできる「小規模宅地等の特例」なども同様に「申告要件のある特例」に該当しますので、この特例を使う前の評価額をもとに相続財産額を計算する必要があります。

例)土地の評価額が3,000万円で小規模宅地の特例を適用すると600万円(評価額が8割引)になる場合、相続税の申告要否判定上は3,000万円で計算する

なお、逆に「死亡保険金のうち500万円×相続人の人数までは非課税となる制度」など一部の特例は申告要件がないため、この非課税枠はあるものとして申告が必要かどうか判断して問題ありません。

※主なものを抜粋しています。

このようにどの特例が申告要件のあるものなのか、ひとつひとつ確認したうえで申告が必要かどうか判断する必要があります。

生前贈与がある場合

相続財産を受け取った方が、亡くなった方から生前に現金をもらっていたり、車を買ってもらったりした場合に、亡くなった日からさかのぼって一定期間内であればその贈与財産を相続財産に加算して判定する必要があります。これを生前贈与加算といいます。

あくまでも相続財産を受け取った方のみ生前贈与加算の対象となるため、相続財産をまったく受け取っていない方の生前贈与分は加算する必要はありません。

なお令和6年から改正でこの生前贈与加算が最大7年となりましたが、正確に言うと

①相続(亡くなった日)の日付が2026年12月31日までの場合は、従来通り過去3年分の贈与が生前贈与加算の対象

②相続(亡くなった日)の日付が2027年1月1日~2030年12月31日の場合は、2024年1月1日以降の贈与が生前贈与加算の対象(過去3年より少しずつ延びていく)

③相続(亡くなった日)の日付が2031年1月1日以降の場合は、過去7年分の贈与が生前贈与加算の対象

と、いきなり過去7年ということではなく、加算対象の期間が少しずつ伸びていくことになっています。

また贈与税の特例として「相続時精算課税」を使っている場合は、基本的にすべての贈与が相続税の対象となります。この場合は相続財産を受け取っていない方の分も加算する必要があります。

生前贈与と相続税の関係については、下記の記事もご参照ください。

なお、日々の生活費や教育費を援助してもらうための贈与、社会通念上常識的な範囲内だと考えられるおこづかいやお年玉程度であれば贈与税は非課税となりますので、相続税の計算上も加算対象になりません。

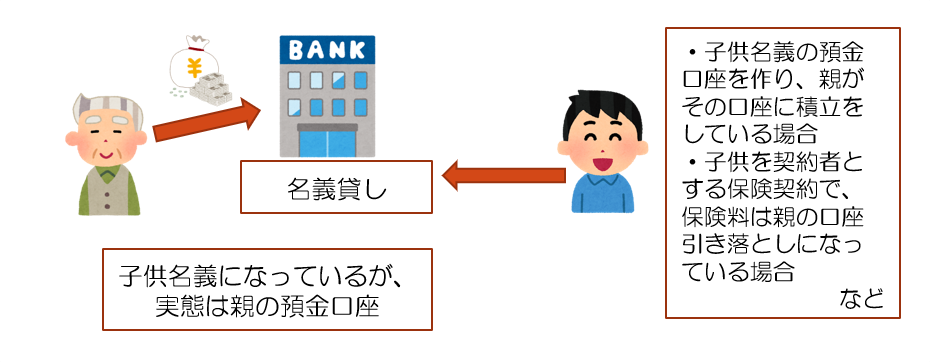

他人名義の財産

注意が必要なのは、相続税の対象となる財産は、必ずしも亡くなった方名義のものとは限らないということです。他人から名義を借りた財産のことを、「名義財産」(名義預金や名義保険)といった言い方をしますが、このような財産も相続財産として計上する必要があります。例えば下記のようなものです。

子供名義で預金口座を作り、将来のために子供に内緒で貯金していた場合

相続財産を考えるうえで、預金口座が誰の名前で登録されているかという「名義」はあまり関係がありません。大事なのは「その財産を築いたのは誰か」ということです。

たとえ子供名義の預金口座であってもその元となったお金を稼いだのが親であったならば、それは親の財産として考える必要があります。子供に内緒ということは贈与が成立していないため、これはすべて親の財産として相続財産に計上します。(お金をあげたということをあげた人ともらった人がきちんと認識し、かつ通帳や判子を子供に渡し子供が自由に使える状態になっている場合は、贈与が成立している為、上記の「生前贈与」として考えることになります。)

生前贈与が成立していない以上、この場合は預け入れた日が何年前であろうと、そのすべてが相続財産となります。

亡くなった方から日々の生活費として受け取っていたお金のうち、使いきれなかった部分を配偶者名義の預金口座で貯金していた場合(いわゆる「へそくり」)

「夫婦で協力して得た財産は夫婦共有の財産」と考えたくなりますが、残念ながら相続税の世界では、あくまでも稼いだ方の財産と考えます。ずっと専業主婦だった方の預金口座に多額の残高が残っている場合、これを亡くなった夫の相続財産として計上することも考えなければなりません。

(もちろん、「妻が実家から相続した資金が残っている」「妻自身が運用で稼いだお金がある」など、妻の固有財産として合理的に説明がつく場合は、夫の財産と考える必要はありません。)

現金・預金の注意点

タンス預金がある場合

たまに「タンス預金をして相続税対策をしている」といった話を聞くことがありますが、相続税の計算上はタンス・金庫・財布などの現金についても、それが亡くなった方のものであれば相続税の対象となります。

同居している家族のお金が混ざってしまっている場合は、銀行からの引出履歴などを基に合理的に按分し、亡くなった方の財産がそのうちのいくらなのか説明できるようにしておく必要があります。

直近で大きな引き出しがある場合

亡くなる直前にもしもの時のことを考えて多額のお金を引き出しているケースがありますが、亡くなった日において残っていたものと考えられる手元現金は相続財産として計上する必要があります。

実務上、亡くなった日の現金残高を正確に数えていることは稀だと思いますので、亡くなってからある程度経過した時点で手元に残っていた現金残高を数え、そのうち葬儀費用や入院費用など亡くなった方の現金から支払ったものを足し戻して、亡くなった日現在でいくらぐらい残っていたかを逆算することが多いです。

「通帳からの引出は何日ぐらいさかのぼればよいですか?」と聞かれることもありますが、結局は亡くなった日現在でいくら残っていたか?が重要なので、例えば亡くなる前日に100万円引き出していても亡くなる前に入院費や生活費として使ってしまっている場合は相続財産に含める必要はありませんし、1週間前に10万円引き出してそのまま使った形跡がないのであれば財産として計上する必要があります。

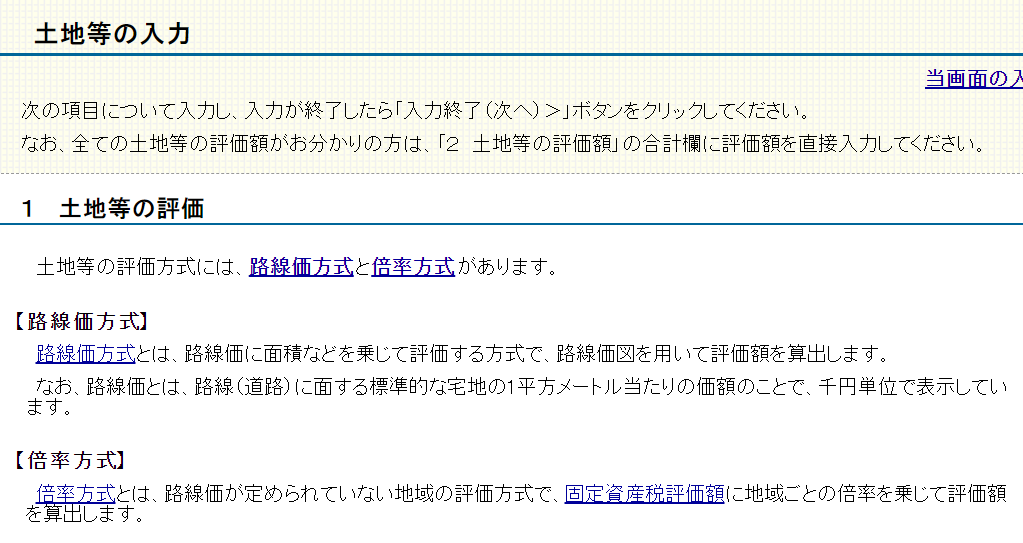

土地・建物評価上の注意点

宅地以外の土地がある場合

土地の評価は基本的に「相続税路線価×面積」または「固定資産税評価額×評価倍率」で求めることができ、相続税路線価や評価倍率は国税庁のHPで確認することが可能です。

相続税路線価は全国地価マップで検索することも可能です。こちらは住所で検索ができるので便利です。

住宅地などは基本的には上記の方法で問題ないのですが、市街地にある農地や山林を所有している場合や、固定資産税上の地目と実際に利用されている地目が異なる場合(例えば畑となっている土地に家を建てて宅地として使っているなど)は特殊な評価方式を用いる場合があり、相続税計算上の評価額が固定資産税の評価よりもはるかに高くなることもあるので注意が必要です。

縄伸びがある場合

先祖代々受け継いでいる土地で長年測量をしていない場合、登記上の面積と実際の面積が大きく異なっていることがあります。相続税の計算上は登記上の面積ではなく実際の面積を使うことになっているため、「登記上の面積<実際の面積」となっているいわゆる縄伸びのある土地の場合は注意が必要です。

直近で大規模な増築・リフォームを行った場合

建物の評価は基本的に市区町村が評価した固定資産税評価額を用い、役所で評価証明を発行してもらったり、毎年届く固定資産税の通知書で確認することが可能です。

ただし、建物を直近で増築している場合など、本来は固定資産税評価額が高くなっていないといけないのに、増築分が固定資産税評価額に反映されていないケースがあります。

その場合、相続税の計算上は増築分を評価に加算する必要があるため注意が必要です。

なお、屋根の修理や定期的な壁の塗り替えなど一般的に必要となる修繕であれば、建物の価値が増加するわけではないので加算する必要はありません。

保険関係の注意点

名義変更した保険契約

死亡保険金などお金を受け取った場合であれば相続財産として認識しやすいのですが、お金はもらえないものの保険契約の名義を遺族に引き継ぐことができる場合、保険契約として資産価値のあるものが移転したものと考えるため、その保険契約を「亡くなった日現在において解約したとしたらいくらになるか」(相続発生日における解約返戻金の金額)を保険会社に確認して相続財産として計上する必要があります。

他人名義で、亡くなった方が保険料を払っていた保険契約

先に解説した他人名義財産の考え方で、例えば「契約者名は子供だが、保険料は亡くなった方が払い込んでいた保険契約」なども亡くなった方の相続財産と考える必要があります。

この場合も解約返戻金の金額を確認し、相続財産として計上します。

受給が継続する個人年金保険

亡くなった方が生前に個人年金を受け取っており、その残りを遺族が受け取ることができる場合も相続財産として計上する必要があります。

今後年金形式で遺族が受け取る場合、まだお金を受け取っていないにもかかわらず相続税の納付を先にすることになるので、納税資金の確保も考える必要があります。

なお残りを年金形式ではなく一括で受け取った場合は死亡保険金と混同しやすいのですが、あくまでも受け取ったのは個人年金保険の保険金であるため、死亡保険金の非課税枠(500万円×相続人の人数)は使うことができません。

有価証券評価上の注意点

有価証券の種類によって多少評価方法の違いがありますが、基本的には亡くなった日の時価を基準とするため、亡くなった日の株価などを参照して概算評価を行います。

ただし仕組債など複雑な金融商品の場合は複雑な評価方式を用いる場合もあります。

また知人の会社に出資している場合など、上場していない非上場株を保有している場合、その会社の財務状況や利益状況をもとに複雑な評価を行うため、税理士に相談したほうがよいでしょう。

その他財産に関する注意点

高額な書画骨董品など

趣味程度のものであれば問題ありませんが、高額な書画骨董品がある場合は鑑定を行い相続財産として計上します。

会社員・会社役員だった場合

亡くなった後に遺族が受け取った給与や退職金を相続財産として計上する必要があります。なお死亡退職金には死亡保険金と同じような非課税枠(500万円×相続人の人数)が適用できます。

また従業員持株会があり株を保有している場合、ストックオプションなどを保有している場合も相続財産として計上します。

個人事業主・不動産経営を行っていた場合

事業上の財産や未収金などは相続財産として計上します。

また未払金や預り敷金は債務として計上することができます。

海外居住歴がある場合

国外に不動産や預金口座を保有している場合がありますので、亡くなった日時点の時価や為替レートをもとに日本円で評価し、相続財産として計上する必要があります。

また海外に一定期間居住していた場合、遺族が遺族年金(ソーシャルセキュリティなど)を受け取ることができる場合もあります。

国内の遺族年金は相続税の対象外となっているのですが、海外の遺族年金については相続税の対象となっています(令和6年5月現在)。その場合は今後受け取ることができる年金額をもとに評価する必要があります。特に遺族が終身で受け取ることができる場合、円安の影響もあり数千万円の評価額になることもありますので、計上漏れに注意が必要です。

基礎控除と比較する場合の注意点

相続放棄した相続人がいる場合

家庭裁判所に相続の放棄を申し出る、いわゆる「相続放棄」があった場合には、民法上その人は相続人から除外されることになります。

ただし相続税の計算上、基礎控除を計算する際の相続人の人数は、「相続放棄がなかったものとした場合における相続人の人数」を用いることになっています。

一般的には相続放棄をすれば相続人の人数は減ることが多いのですが、例えば子供や親が全員相続放棄をして兄弟が相続人になるケースなど、相続放棄によって民法上の相続人の人数が増えているケースは注意が必要です。

養子がいる場合

特殊なケースとなりますが、相続人のうちに養子がいる場合は相続人の人数を数える際に注意が必要となります。

具体的には養子が2名以上いる場合において、亡くなった方に実子がいる場合、養子が何人いても基礎控除を計算する際の相続人の人数は、養子の人数を1名とカウントします。

なお亡くなった方に実子がいない場合は、養子の人数を最大2名としてカウントします。

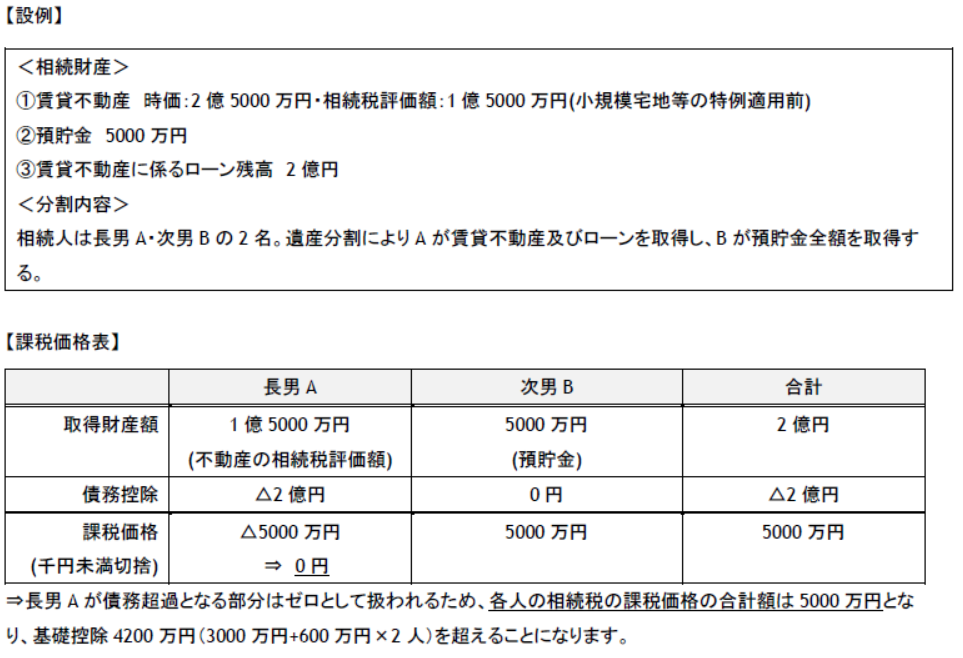

債務超過となる人がいる場合

基本的には上記の方法で算定した相続財産総額と基礎控除を比べればよいのですが、実際には財産額を「財産を受け取った人ごとに取得額を算定し、マイナスが生じる場合は0円とした上で全員の取得額を合計した金額」を基礎控除と比較するため、相続財産より相続債務の方が多い方(債務超過となる取得者)がいる場合には注意が必要です。

迷ったら税理士に相談を!

相続税の申告要否判断における注意点をまとめてみました。

財産の計上漏れを避けるためには、亡くなった方の過去の通帳などをよく確認することが必要になります。

「申告が不要と判断していたが実際には申告が必要だった」というケースもあり、期限を過ぎてしまうと一部の特例が使えなくなったり、延滞税などのペナルティがついて相続税が高くなったりしてしまう可能性があります。

特殊な事情がなく明らかに基礎控除に満たない場合はよいのですが、判断に迷う相続財産がある場合などはぜひお早めに税理士までご相談ください。

東京都八王子市在住、38歳の税理士です。1987年11月18日東京都町田市生まれ、現在は妻と息子2人の4人暮らし。

相続税や所得税など個人に関する税金の算定、クラウド会計等を利用した小規模法人や個人事業主の業務効率化が得意分野です。